*此图由AI生成

作者| 史大郎&猫哥

来源| 是史大郎&大猫财经Pro

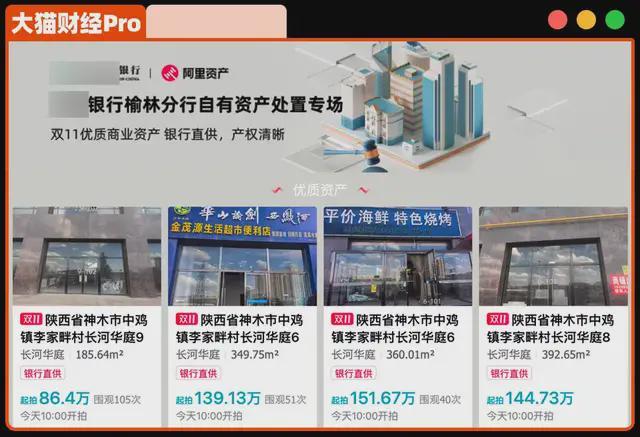

当'双11'购物节的促销浪潮席卷零售业时,银行业也悄然加入这场销售盛宴。多家国有大行在资产拍卖平台开设房产特价专场,部分商铺单价跌破5000元/㎡,引发市场广泛关注。

据调查,国有大行推出的房产专场中,住宅类产品占据主导地位。某大型银行通过委托拍卖公司,打出了'低于市场均价25%'的促销口号。以北京力鸿花园一套140㎡房产为例,起拍价743.2万元(单价5.28万/㎡),较同小区挂牌价6.5万/㎡和均价7.1万/㎡存在显著价差,折扣幅度达250万元。

更令人震惊的是,某股份制银行在武汉、重庆、燕郊等地的推介房源中,部分房产折扣低至5.5折。这种力度在传统房地产市场中极为罕见,显示出银行加速处置不良资产的迫切性。

这场房产抛售潮呈现全面开花态势:

银行业俨然成为国内最大的'二手房东'。数据显示,2025年三季度末个人住房贷款余额仍达37.44万亿元,但受经济环境影响,违约率有所上升,导致银行持有大量抵债房产。

当前商业银行不良贷款余额约3.43万亿元,不良率1.51%。根据《商业银行法》规定,抵债资产须在2年内处置,最长可延期至3年。这种时间压力迫使银行采取激进折扣策略,宁可低价成交也不愿承担超期处置的监管风险。

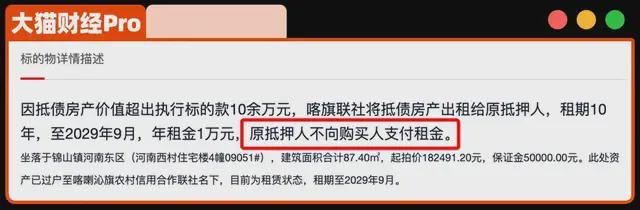

尽管房贷仍是银行优质资产,但抵债房产的处置难度显著增加。某平台87㎡房产起拍价仅16.4万元(单价1800元/㎡),较当地3000元/㎡均价存在巨大价差。然而该房产附带复杂租赁关系:原房主2019年因6万元贷款违约交房,银行却以每年1万元租金返租10年,导致新业主直至2029年都无法实际收房。

银行直供房产的核心优势在于产权清晰,债权关系已彻底剥离。但潜在风险不容忽视:

某县城案例显示,银行抛售价虽具吸引力,但购房者需承担至2029年的空置风险及房价下跌可能。这种'看得见摸不着'的资产,对自住需求者而言存在实际障碍,对投资客则考验资金周转能力。

银行业这场前所未有的房产抛售潮,既反映了金融系统风险处置的紧迫性,也为购房者提供了特殊窗口期。但如何平衡价格优势与潜在风险,将成为决定交易成败的关键因素。