南方财经 21世纪经济报道记者吴斌 报道

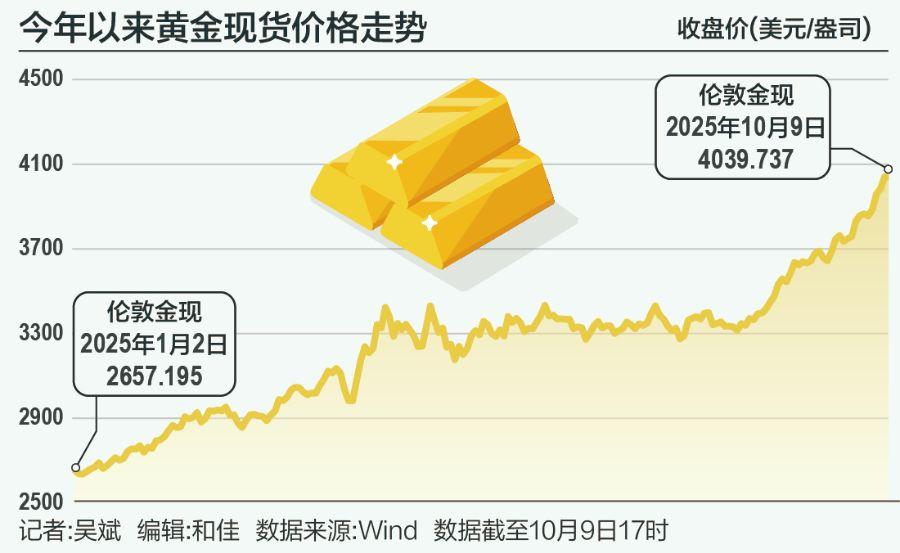

全球黄金市场正经历一场历史性狂飙。10月8日,现货黄金价格一举突破4000美元/盎司大关,刷新历史纪录。过去两个月内,金价累计涨幅超过20%,今年年初以来累计涨幅已超50%,创下1979年以来的最大年度涨幅。截至10月9日,金价仍稳居4000美元上方,市场对黄金“牛市逻辑”的讨论持续升温。

华尔街上调目标价,但警告声渐起

随着金价持续创下新高,华尔街机构纷纷上调未来目标价。高盛将2026年12月金价预估从4300美元/盎司上调至4900美元/盎司,显示对黄金长期走势的乐观预期。然而,美国银行提醒,当前贵金属市场已兑现大部分上涨预期,技术面呈现“略微超买”状态,短期回调风险不容忽视。

金价狂飙的三大驱动力

市场此前普遍预期金价上涨,但实际突破4000美元的速度远超预期。东吴证券首席经济学家芦哲分析指出,9月中下旬以来黄金加速上涨,主要受三大因素推动:

从资金流向看,彭博数据显示,9月实物黄金支持的ETF增加超100吨,为三年多来最大增幅,反映市场投机性需求显著增长。源达信息证券研究所所长吴起涤指出,民间资金通过黄金ETF、金条等方式流入市场的势头强劲,进一步推高了金价预期。

回调风险:四大潜在触发点

尽管金价涨势如虹,但潜在风险不容忽视。芦哲提醒,以下四种情景可能引发短期震荡:

道明证券大宗商品策略主管Bart Melek预测,若美联储宽松政策受质疑或市场波动性增加,金价可能跌至3600美元/盎司,但回调即买入机会。

牛市逻辑:为何中长期仍看涨?

在国际金价突破4000美元之际,全球央行对美国国债的持仓规模却跌至十余年低点。最新数据显示,纽约联储代外国央行托管的美国国债价值降至2.78万亿美元,为2012年8月以来最低,两个月内减少1300亿美元。标准银行G10货币策略主管Steve Barrow指出,这一现象表明海外央行对美债和美元的青睐程度下降,进一步凸显黄金的替代价值。

多数机构仍看好黄金后市。道明证券预测,2026年前六个月平均金价或达4400美元/盎司以上。高盛则强调,黄金在经济增长放缓、宏观政策不确定性加剧的“尾部风险”情景中,能提供极具吸引力的投资组合对冲功能。

央行购金需求持续强劲。10月7日数据显示,中国9月末黄金储备报7406万盎司(约2303.523吨),环比增加4万盎司,为连续第11个月增持。高盛预计,2025年和2026年各国央行黄金净购买量平均分别为80吨和70吨,新兴市场央行将继续通过增持黄金实现外汇储备多元化。

核心逻辑:主权货币信用削弱与地缘风险

吴起涤认为,黄金作为“不生息资产”的受青睐程度可能系统性提升。“去美元化”是长期趋势,全球多极化格局下,各国央行分散储备风险的需求是结构性的,这将为金价提供坚实支撑。同时,全球债务问题延续,主要经济体债务问题无有效解决方案,将继续侵蚀法定货币信用根基,强化黄金的货币属性。

芦哲进一步分析,支撑黄金上涨的核心逻辑在于全球主权货币信用的削弱。这一趋势背后是全球政治右翼化、财政宽松大方向及其带来的政府债务不可持续性。除非AI科技浪潮出现革命性突破,大幅提升生产力和全球增长水平,否则黄金牛市逻辑将延续。