文/任晖

10月11日,融通基金发布一则重要公告,宣布公司副总经理邹曦正式卸任。作为公司成立初期首批员工之一,邹曦的职业生涯与融通基金紧密交织长达24年。此次离任不仅标志着个人职业阶段的重大转折,更折射出基金行业在股权更迭、管理层重构与业绩压力下的深层变革。

随着范琨、邹曦等知名基金经理相继离开,融通基金正面临明星基金经理青黄不接的严峻挑战。目前全公司兼具市场知名度与持续稳健业绩的权益基金经理,仅剩万民远一人。

融通基金成立于2001年,邹曦作为首批校招毕业生同步加入。从行业研究员起步,他先后担任基金经理、研究部总经理、权益投资总监等关键岗位,2020年6月晋升为副总经理。在长达24年的职业生涯中,他深度参与公司投研体系建设,见证并推动了融通基金的发展。

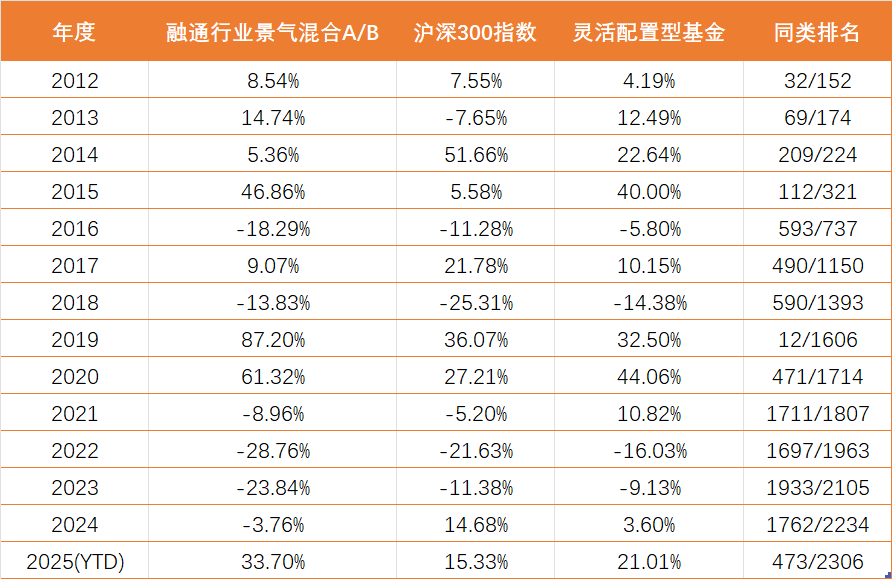

邹曦的履历覆盖公募基金业务全链条,曾在市场拓展部、机构理财部、研究部、基金管理部等多个部门任职。2007年他开始担任基金经理,累计管理过12只主动权益类基金,巅峰时期管理规模达157亿元。以管理时间最长的融通行业景气混合A为例,2012-2020年期间,该基金仅在2014年和2016年表现欠佳,其余年份均位列同类前列。

然而2021年成为其投资生涯的分水岭。受市场环境变化与风格切换影响,其投资策略遭遇严峻挑战。融通行业景气混合A连续四年亏损且排名靠后,累计收益率大幅回撤。截至卸任时,该基金累计管理时间超过13年,累计收益率161.31%,同类排名跌至87/157,甚至滑入后50%区间。

业绩持续低迷直接导致投资者撤离。2020年底该基金规模曾接近90亿元,到2025年三季度末仅余11.35亿元,缩水幅度近90%。邹曦的累计管理规模也从巅峰的157亿元跌至不足40亿元。

邹曦的离职背后,是融通基金更为复杂的变革图景。2020年7月,原大股东新时代证券因治理失衡被证监会接管。2021年12月,中国诚通收购新时代证券98.24%股权,次年4月正式成为融通基金实际控制人。

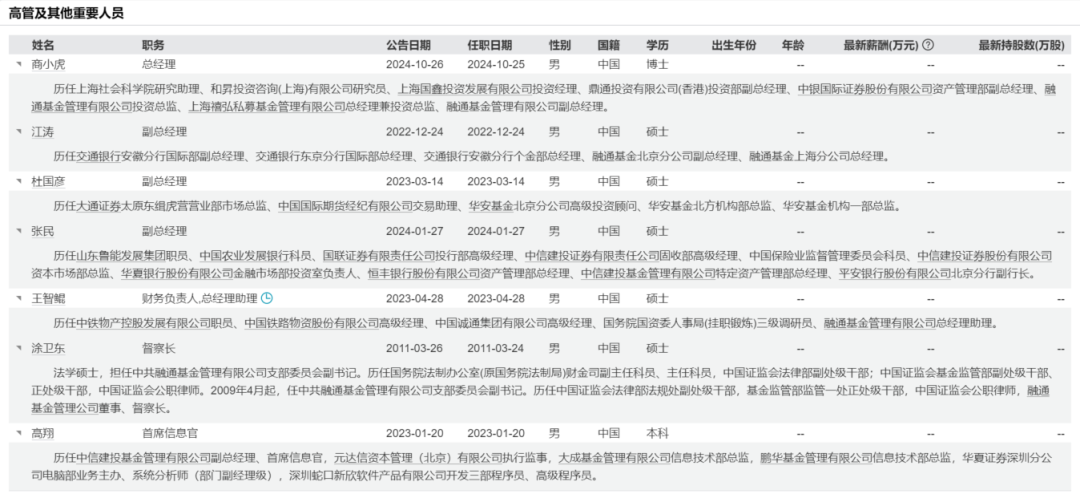

实际控制人变更往往伴随战略方向、管理团队与考核机制的系统性调整。2022年5月,高峰卸任董事长职务,由融通证券董事长张威接任。作为新股东体系核心成员,张威的上任拉开了管理层重构的序幕。

2022年12月,圆信永丰基金原副总经理江涛加盟出任副总经理;2023年3月,华安基金原骨干杜国彦转会担任副总;同年4月,旧将商小虎被重新召回并聘任为副总经理。进入2024年,调整持续深化:1月平安银行北京分行原副行长张民履新副总;4月原总经理张帆离任,由商小虎代行职责;10月25日商小虎正式出任总经理。

在不到两年半时间里,融通基金核心管理层几乎全部更替。在这一系统性重构中,旧体系成长起来的邹曦显得格格不入。

随着范琨、邹曦等资深基金经理相继离任,融通基金权益投资团队面临严峻人才断层。目前兼具市场知名度与持续稳健业绩的权益基金经理仅剩万民远一人,公司星光日渐黯淡。

根据Wind数据,融通基金现有38位基金经理,但管理公募基金超过3年的仅有15位,意味着超60%的基金经理尚未经历完整市场周期考验。这一人才结构暴露出公司在投研梯队建设上的明显短板,新晋基金经理能否在市场波动中站稳脚跟仍需时间验证。

进一步观察管理经验超10年的基金经理群体,能够持续贡献出色业绩并具备市场号召力的并不多。余志勇主要管理“固收+”产品,规模仅21.61亿元;王超专注纯固收基金;何天翔、蔡志伟负责指数基金;何龙与张鹏在主动权益管理方面表现平平,其管理的融通领先成长A和融通互联网传媒分别排名同类389/558和467/598,均处于行业中下游。

从华商基金引入的何奇峰虽表现尚可,但其在华商基金参与管理的7只产品中,曾有6只排名处于同类后段,历史业绩持续性仍有待观察。

在行业竞争加剧背景下,如何重建投研梯队、重塑权益产品业绩,已成为融通基金新管理团队亟需破解的核心课题。