有着“瓜子大王”美誉的洽洽食品,近期正经历自2011年上市以来罕见的业绩“寒冬”。作为国内休闲食品行业的领军企业,洽洽食品的业绩波动引发了市场广泛关注。

前三季净利暴跌73%,主营业务盈利能力失速

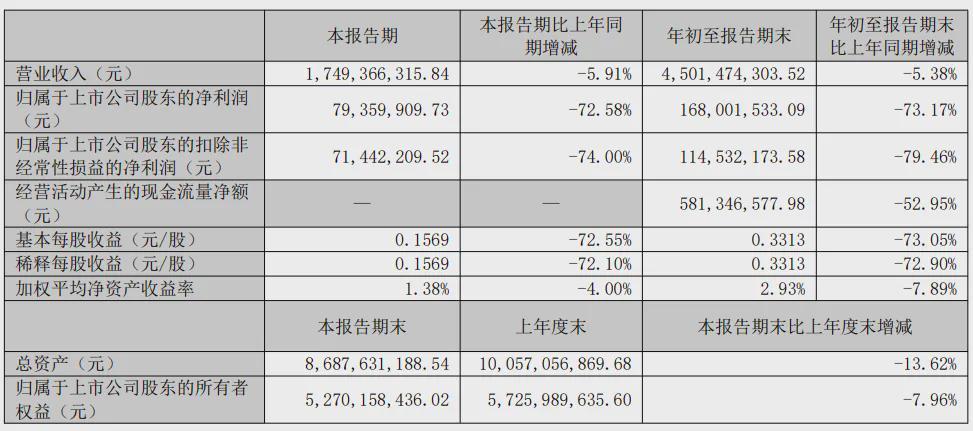

10月23日,洽洽食品发布2025年三季度报告,数据显示,今年前三季度公司实现营业收入45.01亿元,同比下降5.38%;归属于上市公司股东的净利润1.68亿元,同比下降73.17%。值得注意的是,公司扣非归母净利润跌幅高达79.46%,这表明公司主营业务盈利能力已接近“失速”状态。

此外,尽管公司账上货币资金仍超过40亿元,但经营活动现金流大幅下滑52.95%,主要原因是购买商品与接受劳务支付的现金大幅增加。

具体到第三季度,洽洽食品实现营收17.49亿元,同比下降5.91%;净利润7936万元,骤降72.58%。回溯业绩轨迹,洽洽的“失速”已持续多个季度。2024年第四季度,公司净利润同比下滑约25%,首次出现明显颓势;2025年一季度,净利润跌幅跃升至67.88%,颓势加剧;上半年净利润同比降幅定格在73.68%。而三季度的成绩单,无疑让全年业绩“翻盘”的希望愈发渺茫。

虽然三季报中并未具体解释盈利下滑的原因,但在半年报中,洽洽食品对于上半年净利润同比大幅下降73.68%的原因进行了解释,主要是由于葵花籽和核心坚果原料成本上升,对公司利润情况产生了显著影响。

支柱业务增长乏力,原料成本飙升成关键

作为公司支柱业务,洽洽葵花子业务增长乏力是重要诱因。据其此前公布的业绩数据显示,2024年该业务营收43.82亿元,同比仅微增2.6%,却仍占总收入的61.45%。而2025年受原料成本上涨影响,这一核心板块盈利能力持续恶化。今年上半年,洽洽葵花籽产品营收出现了4.45%的下滑。

原料价格飙升是压垮利润的关键因素。洽洽表示,去年内蒙古暴雨导致葵花籽减产,叠加全球油料作物价格上涨,使得葵花籽采购成本飙升10%-15%,直接挤压了利润空间。

尽管洽洽多次提价应对,但消费者对炒货产品的价格敏感度高,提价不仅未能覆盖成本,反而影响了销量规模,导致毛利率从2022年的31.88%下滑至2025年上半年的19.93%,形成了恶性循环。

不过,除原料成本外,洽洽新业务拓展与渠道转型的“不给力”,也进一步放大了业绩压力。典型如,作为第二增长曲线的坚果业务,2024年营收虽有所提升,但2025年上半年,该业务营收也出现了6.98%的下滑。

渠道端,为应对传统商超渠道下滑,洽洽今年以来的主要工作就是加速推进直营转型。然而,线上为主的直营渠道由于线上的产品结构以及平台费用、物流等费用较高等因素,进一步侵蚀了利润。与此同时,有媒体报道称,洽洽线下渠道出现窜货与低价甩货现象,打乱了价格体系,不少经销商只能倒挂出货,甚至有经销商为完成指标,需垫资维持1:2的库存销售资金比。

启动多项自救措施,探索全产业链发展

面对业绩困境,洽洽食品已启动了多项自救措施。

在原料端,公司计划推行“公司+订单农业+种植户”直采模式,并探索海外种植以平抑成本波动。在产品端,除了现有的瓜子、坚果品类外,洽洽此前在投资者互动平台表示,公司将加快魔芋产品在渠道的拓展。此外,在营销端,洽洽也通过合作音乐节、植入短剧等形式,竭力推动品牌年轻化。

同时,洽洽食品发布公告称,公司全资子公司创味来与公司控股股东合肥华泰集团拟共同投资设立上海坤泽投资有限责任公司。在投资公司中,创味来出资1.6亿元,出资占比40%;合肥华泰集团出资2.4亿元,出资占比60%。该投资公司聚焦休闲食品产业链投资。

洽洽食品表示,在当前休闲食品行业渠道多元化、消费碎片化的背景下,投资公司可以拓展休闲食品品类以及布局渠道、原料、技术、种子研发等全产业链发展机会。