作者丨杆姐

来源丨杠杆游戏

当扩张速度与盈利质量出现背离,京东正陷入战略转型的阵痛期。2025年11月13日披露的三季度财报显示,这家电商巨头在营收规模持续增长的同时,净利润却遭遇断崖式下滑,以外卖为核心的新业务成为拖累集团盈利能力的关键因素。

营收结构分化:传统优势领域承压,服务收入成新增长极

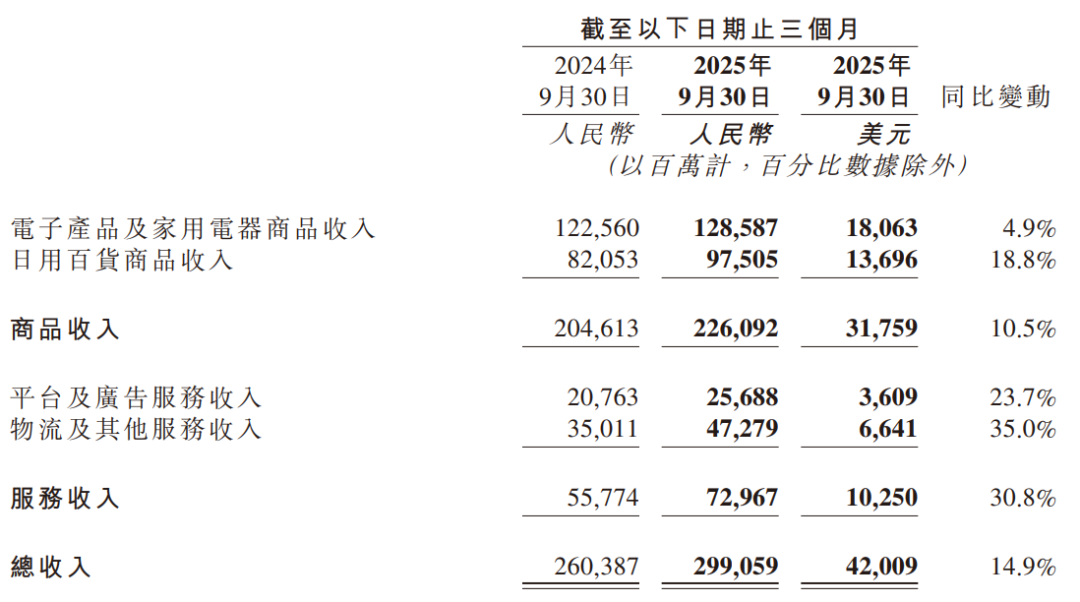

财报数据显示,2025年第三季度京东总营收达2991亿元(约420亿美元),同比增长14.9%。虽然增速较去年同期的16.24%有所放缓,但在消费市场整体承压的背景下仍保持两位数增长。从营收构成来看:

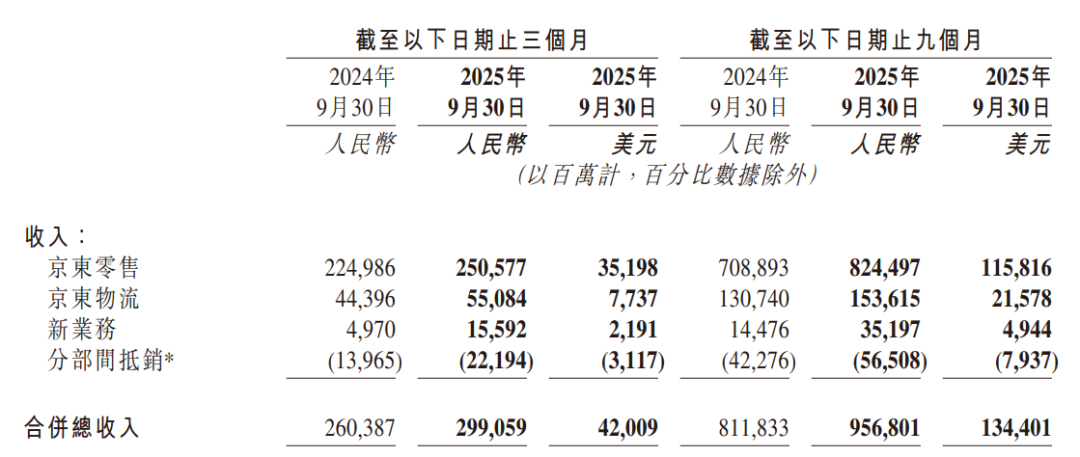

零售业务作为核心支柱,第三季度贡献了2505.77亿元收入,同比增长11.4%,占总营收的83.8%。但内部结构呈现明显分化:家电3C等传统优势品类增长乏力,反映出市场饱和与价格竞争加剧的双重压力;日用百货等非核心品类则保持较快增长,不过拼多多、淘特等平台的低价策略持续挤压利润空间。

新业务狂飙背后的隐忧:213%增速难掩157亿亏损

包含京东外卖、京喜、海外业务在内的新业务板块,成为财报中最具争议的部分。该板块营收同比增长213.7%至155.92亿元,较2024年同期的49.7亿元实现跨越式增长。但这种爆发式增长建立在低基数效应之上,且伴随巨额亏损:

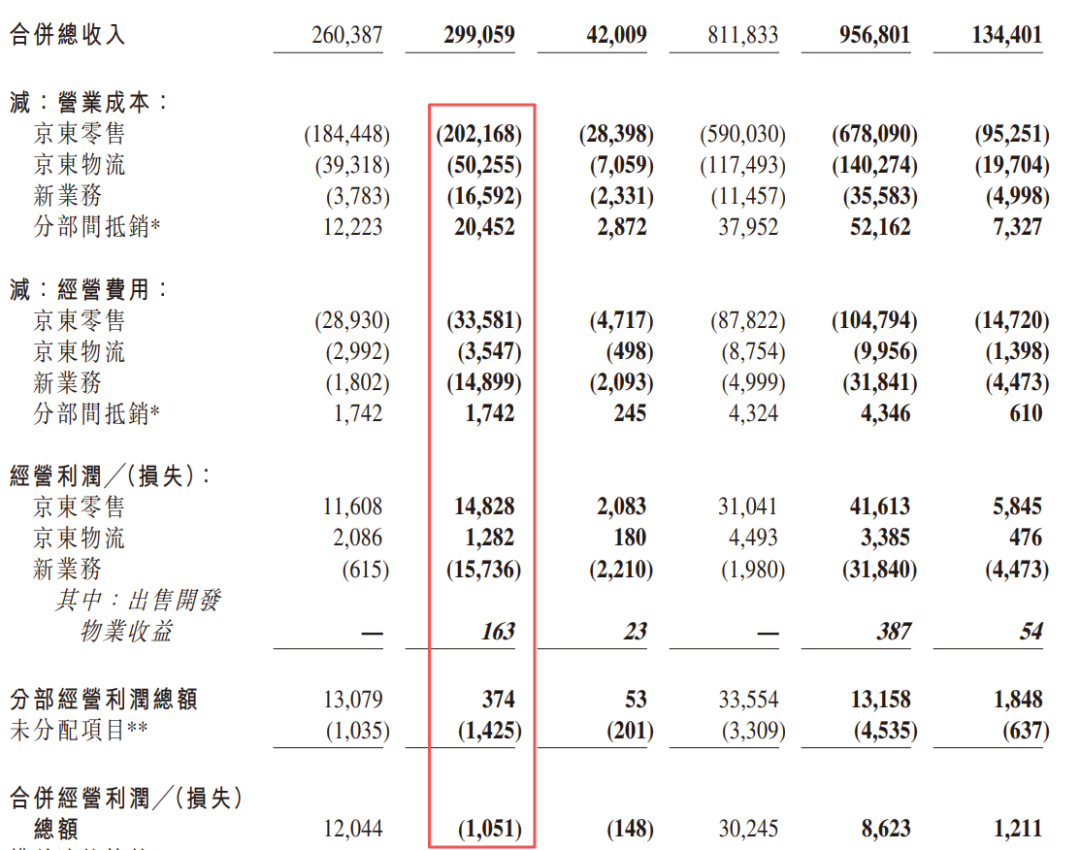

利润指标全面告急:零售盈利难抵新业务失血

第三季度京东归母净利润52.76亿元,同比下滑55.03%;经营利润由盈转亏,从2024年同期的120.4亿元降至-10.51亿元,经营利润率从4.6%骤降至-0.4%。各业务板块盈利能力呈现显著分化:

值得注意的是,京东三季度63.81亿元的净利润中,有27.40亿来自权益投资收益,56.74亿源于其他收入。这种依赖非经常性损益的盈利模式,凸显主营业务面临的盈利压力。特别是以外卖为核心的新业务,其发展态势将直接决定京东的未来走向。

机构评级现分歧:大摩预警寒冬,高盛肯定零售利润

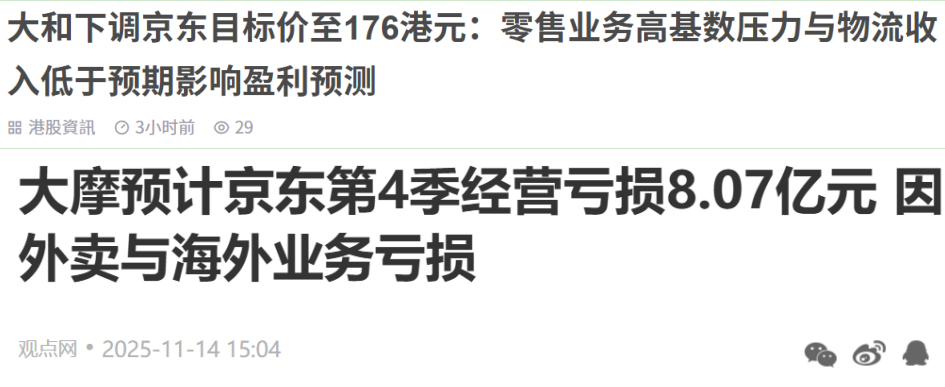

面对这份喜忧参半的财报,机构观点出现明显分化。大和证券虽然将京东目标价从205港元下调至176港元,但仍维持"买入"评级,认为零售业务表现亮眼,只是物流收入低于预期及高基数效应影响整体盈利。

摩根士丹利则持更悲观态度,不仅将京东评级下调至"减持",更直言"已步入寒冬"。该机构指出,第三季度经营利润大幅不及预期,主要受新业务利润率拖累及家电业务高基数压力影响,预计第四季度将出现8.07亿元经营亏损。

高盛在认可京东零售利润率创新高的同时,也警示新业务亏损幅度超预期。这种分歧反映出市场对京东战略转型的不同判断:新业务究竟是开启第二增长曲线的关键,还是将拖垮核心业务的沉重包袱?

战略抉择时刻:高风险赌博还是破局关键?

京东当前面临的,是一场高风险、高回报的战略博弈。成功拓展外卖等新业务,将重塑其估值模型,打造新的流量入口和增长引擎;但若陷入长期补贴战泥潭,不仅会持续侵蚀财务健康,甚至可能动摇零售业务根基。在7亿用户规模的基础上,如何将流量优势转化为可持续盈利,成为决定京东未来命运的关键命题。

当传统增长引擎轰鸣声渐弱,新业务火花四溅却油耗惊人,京东正站在战略转型的十字路口。这场关乎未来的豪赌,究竟会书写新的商业传奇,还是陷入难以自拔的困境?市场正在等待答案。

本文未标注出处的图表,均源自企业官网或公告,特此说明并致谢!

联系请加微信alioyer(备注:闺蜜财经)