近日,全球AI领域领军企业OpenAI宣布签署总额近1万亿美元的算力采购协议,引发市场广泛关注。尽管其银行账户并无如此巨额资金,但这家仍在亏损中的创业公司,通过创新的金融模式,成功撬动了数倍于自身体量的资源,为AI算力扩张铺平道路。

今年以来,OpenAI以惊人的速度与英伟达、AMD、甲骨文等科技巨头达成合作,协议总额近1万亿美元,远超其营收与融资能力。这一举动引发了市场核心疑问:一家持续“烧钱”的创业公司,如何支撑这场豪赌?

万亿算力订单:一场“让伙伴入局”的资本游戏

OpenAI的万亿算力版图由一系列重磅协议构成:与英伟达合作高达5000亿美元,与AMD合作3000亿美元,与甲骨文合作3000亿美元,此外还有与数据中心集团CoreWeave超过220亿美元的交易。这些协议旨在为OpenAI在未来十年内提供超过20吉瓦(GW)的计算能力,能耗约等于20座核反应堆。

然而,宏伟蓝图的背后是严峻的财务现实。分析机构DA Davidson的分析师Gil Luria直言:“OpenAI根本没有能力做出任何这些承诺”,并预测其今年可能亏损约100亿美元。那么,钱究竟从何而来?

“循环融资”与“股权换采购”:OpenAI的金融炼金术

媒体分析称,OpenAI巧妙运用了硅谷“假戏真做,直到成功”的精髓,通过“循环安排”让科技巨头为其未来“入局”。本质上,这是一场资本游戏:OpenAI利用其在AI领域的领军地位和巨大的市场预期作为杠杆,说服供应商以非传统方式为其算力扩张提供资金。

OpenAI的资金魔术主要通过与AMD和英伟达两种创新模式实现:

(1)AMD模式:以未来表现为基础的“股权换采购”

与AMD的协议堪称半导体历史上的创举。表面上,OpenAI计划采购和部署高达6GW、价值900亿美元的AMD Instinct系列GPU。但协议的核心是AMD向OpenAI发行了认股权证,允许其以每股仅0.01美元的名义价格,购买最多1.6亿股AMD股票。

这一结构将硬件销售转化为股权配置。根据测算,如果未来AMD的股价因其GPU被大规模采用而上涨至600美元,OpenAI持有的这部分潜在股份总价值将达到960亿美元,恰好约等于硬件采购的总价值。这意味着,如果合作顺利且市场看好,OpenAI几乎可以“免费”获得这批算力。

这种模式的精妙之处在于,它是一种基于业绩的股权激励,将AMD的长期估值与OpenAI的基础设施增长直接挂钩,形成了一种强大的共生关系,并为OpenAI创造了一条潜在的“自筹资金”路径。

(2)英伟达模式:更直接的“循环收入”

与英伟达的合作则采用了另一种更直接的循环逻辑。英伟达计划在未来十年向OpenAI投资高达1000亿美元,这笔资金为OpenAI提供了可以直接用来购买英伟达芯片的现金。

高盛在其深度分析报告中将此类交易称为“循环收入”:英伟达将资金注入OpenAI,OpenAI再用这笔钱向英伟达下达GPU订单。然而,这种模式下的客户并非“自筹资金”,当供应商的股权投资最终以收入形式回流时,投资者会对这种收入的“循环”性质进行更严格的审视。

高盛剖析OpenAI资金流:外部融资依赖度激增

尽管金融工具设计精巧,但OpenAI真实的资金缺口可能依然巨大。高盛从两个角度对其财务状况展开了剖析:

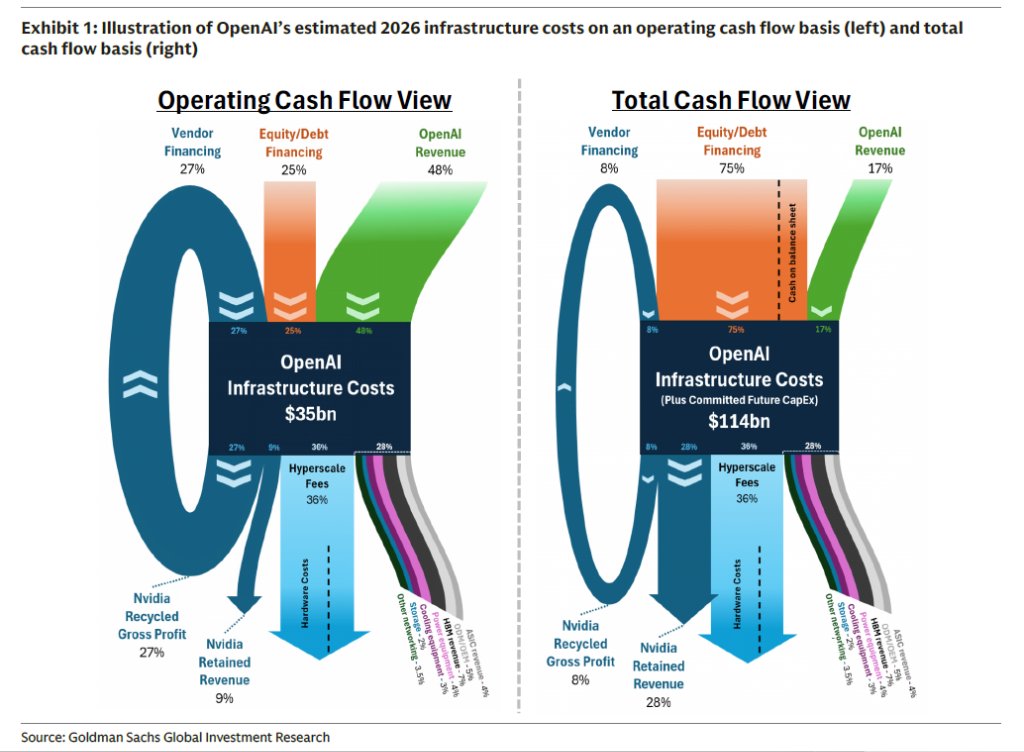

首先,从运营现金流的视角看,情况似乎尚可控。高盛估计,OpenAI在2026年的年度运营基础设施成本约为350亿美元。资金来源大致构成如下:

在这个模型下,OpenAI似乎能通过自身造血和合作伙伴的支持,覆盖大部分日常运营开销,资金结构相对平衡。

然而,一旦将未来的重大资本承诺纳入考量,一幅截然不同的图景便浮现出来。

高盛指出,除了运营成本,OpenAI还做出了重大的外部资本承诺以保证未来的算力供应。这些承诺包括:与英伟达合作自建数据中心(预计2026年需要约600亿美元资本),以及为“星际之门”项目投入的资金(预计2026年为190亿美元)。

当计入这些未来的巨额资本支出后,高盛测算,OpenAI在2026年一年的总资金需求将从350亿美元飙升至约1140亿美元。面对这1140亿美元的巨大资金缺口,资金来源结构发生了戏剧性的变化:

在这一模型下,其资金结构彻底失衡。外部股权和债务融资的需求占比激增至75%,而其自有收入的贡献则被稀释至仅17%。

换句话说,即便有各种创新的金融工具设计,如果真要兑现重大资本承诺,OpenAI对外部资本的依赖程度依然是惊人的。其宏伟的算力帝国建设,远非依靠自身业务或巧妙的供应商协议就能支撑,能否持续、大规模地从VC、债务市场等外部资本市场获得融资,成了这场豪赌能否成功的关键。

豪赌、风险与未来:AI泡沫还是产业基石?

无论是AMD的股权激励,还是英伟达的直接投资,这些协议都推高了合作伙伴的市值。例如,甲骨文和AMD在宣布与OpenAI合作后,市值分别飙升了2440亿美元和630亿美元。

这种股价的上涨,反过来又增强了市场对这种合作模式的信心,形成了一个看似完美的正向反馈循环,但同时也让“AI泡沫”的警钟越敲越响。

OpenAI这套复杂的金融架构,虽然在短期内解决了算力来源问题,但风险也不容小觑:

尾声

OpenAI的万亿算力大单,是一次将金融创新、产业捆绑和市场预期运用到极致的资本运作。它通过“循环融资”的模式,撬动了数倍于自身体量的资源,加速了AI基础设施的建设。

然而,这套体系的根基,是对未来技术突破和市场持续狂热的坚定信仰。这究竟是在为下一代工业革命奠定坚实的算力基石,还是一个建立在循环信贷和资本泡沫之上的空中楼阁?时间将给出最终的答案。但毫无疑问,OpenAI已经将自己和它的合作伙伴们,一同推向了一场史无前例的豪赌牌桌。