2025年以来,全球原油市场正经历一场前所未有的供需失衡。OPEC+为争夺市场份额持续增产,叠加美国原油产量不断刷新历史纪录,导致全球原油库存持续攀升,过剩局面加剧,油价因此长期承压。这一现象背后,既有主要产油国的战略博弈,也有技术革新与政策推动的深层影响。

全球大类资产狂欢中,原油为何“缺席”?

自4月中旬“对等关税”缓和以来,全球主要大类资产几乎全线上涨:美股持续走强,截至10月30日,标普500指数创下6920点的历史新高;体现全球经济周期的铜价不断攀升,LME铜价一度逼近1.1万美元/吨;黄金价格更是高歌猛进,COMEX金价突破4300美元/盎司。然而,在这轮资产狂欢中,原油却彻底“掉队”——10月20日,WTI原油价格跌破56美元/桶,收盘价创近四年新低;期货远月价格低于近月,显示市场对中期油价仍持悲观态度。

中美贸易摩擦短暂冲击,但供给过剩是主因

10月中旬油价快速下探,主要受中美贸易摩擦升级影响,市场担忧全球需求受挫。随着10月下旬第五轮经贸磋商结束,短期情绪修复,WTI油价重回60美元/桶上方。但若忽略短期波动,今年油价整体弱势已成定局。铜与原油作为全球最重要的大宗商品,过去常呈现同步性,但本轮行情中却分道扬镳——铜价因全球经济需求改善而上涨,油价却因供给过剩持续走低。

美国能源署(EIA)最新《短期能源展望》报告进一步印证了这一趋势。报告预计,全球原油库存将持续上升至2026年,未来几个月将对油价形成显著下行压力。具体预测显示,布伦特原油价格将在2025年四季度降至平均每桶62美元,2026年进一步降至52美元。

OPEC+增产保份额:战略调整背后的博弈

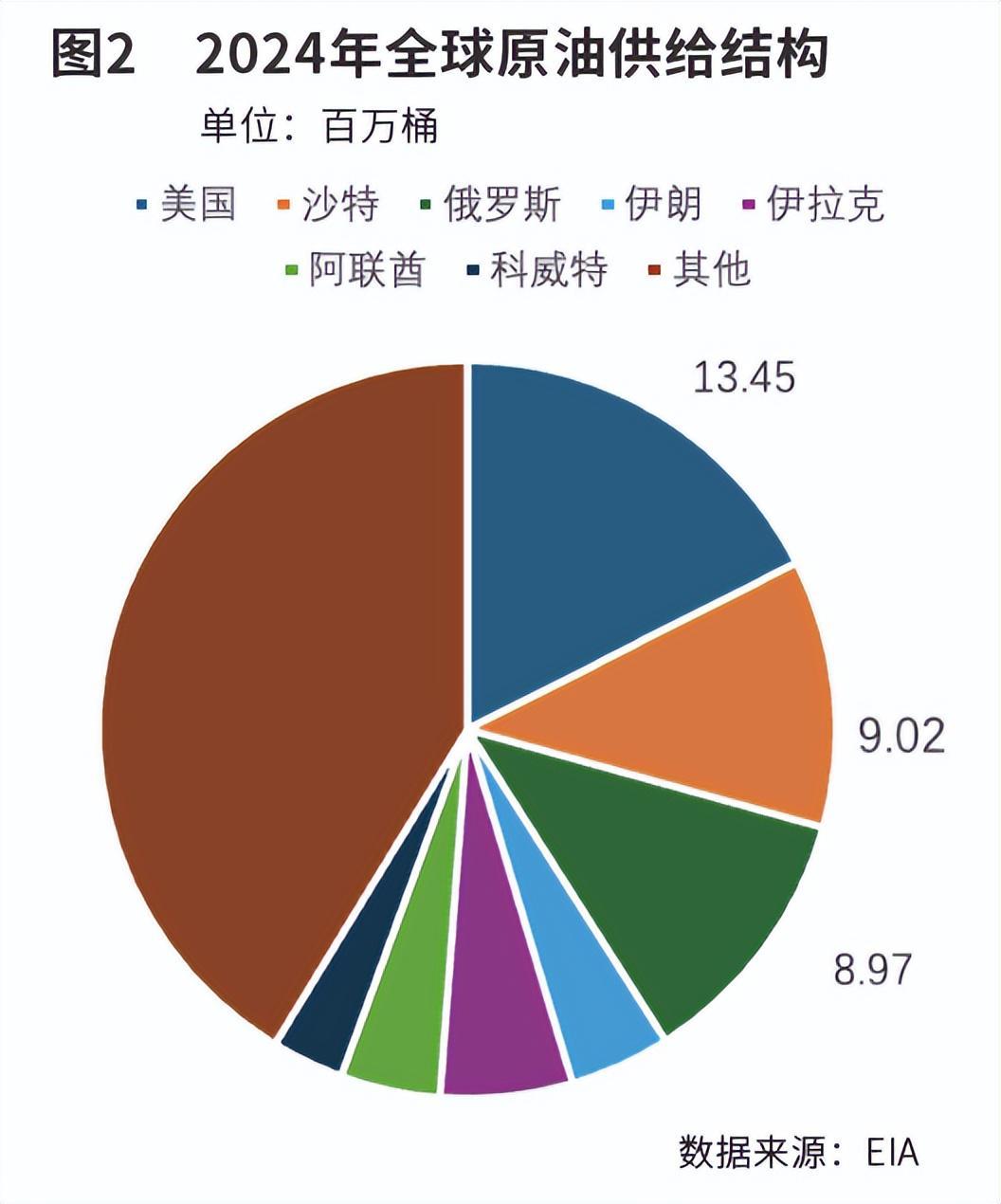

美国、沙特和俄罗斯是全球原油供给的三大核心变量。根据EIA数据,2024年三国产量分别占全球总产量的17.5%、11.8%和11.7%。2020年新冠疫情后,OPEC+曾实施两阶段减产计划以支撑油价:第一阶段为2020年5月起每日减产970万桶,2022年11月起再减产200万桶/日;第二阶段为2023年5月起,沙特、俄罗斯等九国自愿减产165.7万桶/日,2024年1月起进一步自愿减产220万桶/日,期限延长至2025年3月底。

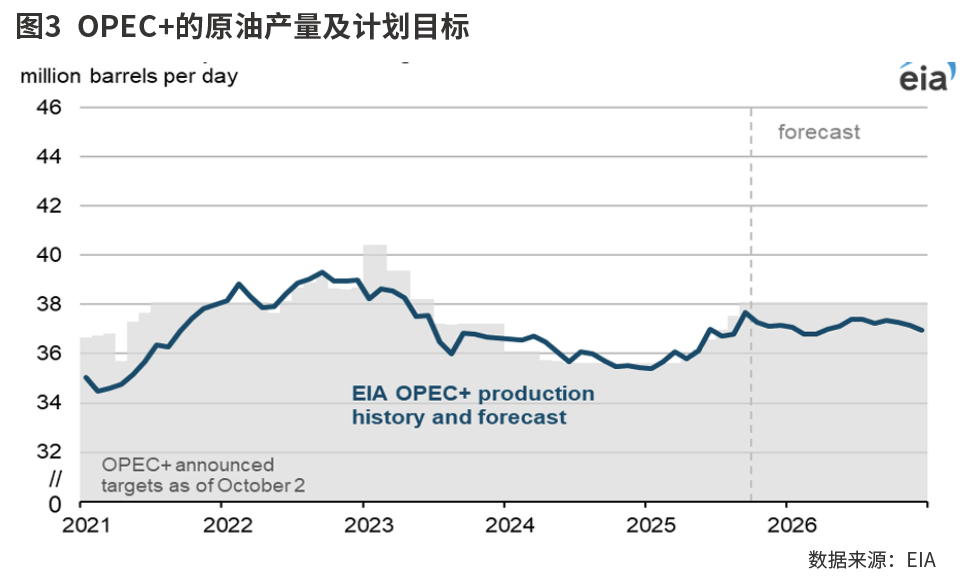

然而,从2025年4月起,OPEC+战略发生根本性转变——从“减产保价”转向“增产抢份额”。这一调整主要有两重目的:一是惩罚违反配额的成员国,二是压低油价夺回被美国页岩油抢占的市场。截至9月,OPEC+已累计增产约220万桶/日,完全回补了2023年11月的自愿减产量,并计划在10月和11月分别增产13.7万桶/日。

内部分歧与战略分化:沙特积极增产,俄罗斯谨慎应对

尽管OPEC+整体增产,但内部存在显著分歧。俄罗斯因乌克兰危机面临制裁,自身产能受限,担心大规模增产会进一步压低油价;而沙特则是增产的积极推动者。数据显示,沙特原油产量从3月的907万桶/日增至9月的998万桶/日,占总增产量的40%,且其闲置产能仍充足,具备继续增产的条件。

美国原油产量创新高:技术、成本与政策三重驱动

在OPEC+增产的同时,美国原油产量持续攀升。7月产量达1360万桶/日,创历史新高。这一增长主要受三方面因素推动:

未来展望:供给过剩或持续,油价承压难缓解

国际能源署预测,2025年全球原油供应将增加300万桶/日,2026年再增240万桶/日,其中非OPEC+国家贡献主要增量。若供给持续增加,2026年全球石油库存可能以每日296万桶的速度累积,超过2020年疫情期间水平。除非OPEC+停止增产,或非OPEC+国家因盈利下降而减产,否则短期内原油供给过剩局面难以缓解,油价仍将承压。

本文刊于10月25日出版的《证券市场周刊》