在全球黄金价格突破3800美元/盎司历史新高的背景下,紫金矿业于9月30日正式完成海外黄金资产分拆,以‘紫金黄金’名义在H股市场挂牌上市。此次IPO募资规模达245亿港元,公司整体估值约1879亿港元,成为港股年内第二大规模IPO,仅次于宁德时代。这场资本盛宴背后,究竟隐藏着怎样的行业逻辑与企业战略?

黄金周期的深层逻辑:历史回溯与未来启示

本周COMEX黄金价格一度冲击3800美元/盎司,年初至今累计涨幅达45%,近三年涨幅近86%。作为兼具商品、金融、货币三重属性的特殊资产,黄金价格波动始终与国际格局变迁紧密关联。通过复盘历史数据,可清晰观察到三大周期特征:

历史经验表明,黄金走强通常伴随四大条件:美元走弱、法币超发(通胀或债务驱动)、国际格局收缩、央行购金行为。当前全球通胀压力、地缘政治冲突与央行增持趋势,正为黄金市场注入持续动力。

紫金黄金的成长密码:并购战略与技术赋能

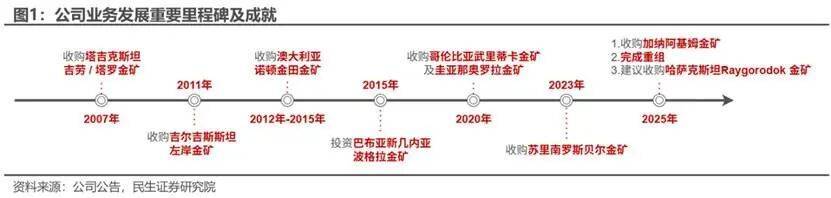

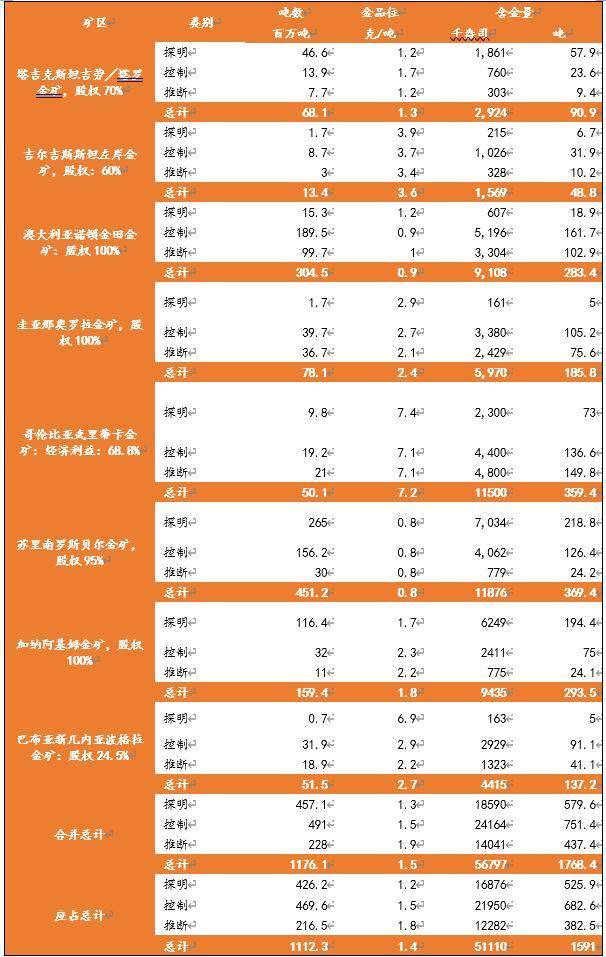

紫金黄金的发展史,本质是一部‘并购+技术’双轮驱动的进化史。自2007年收购塔吉克斯坦塔罗金矿以来,公司通过控股7大矿山、参股巴布亚新几内亚波格拉金矿,构建起全球资源网络。此次上市的核心目标之一是推动黄金板块价值重估,募资中33.4%(即81.82亿港元)将用于收购哈萨克斯坦Raygorodok金矿。

从并购时点与COMEX黄金价格走势图可见,紫金黄金的扩张策略并非简单追涨杀跌,而是基于长期资源布局。公司业务从黄金延伸至铜、锂及光伏项目,形成‘矿业+能源’的多元化格局。其核心竞争力体现在三大方面:

经营数据显示,在金价上涨背景下,公司销售净利率从2022年的15.97%提升至2025年半年报的31.28%,近年归母净利复合增长率达61.9%。增储复合年增长率超20%,成为其跑赢同业的关键利器。

估值争议:1879亿港元估值是否合理?

矿企估值需综合考虑周期性、资本开支与运营成本。当前紫金黄金国际采用DCF(现金流折现法)、盈利倍数、市销率、市净率等多维度估值,整体估值1879亿港元(约合人民币1710亿元),按2025年上半年利润年化计算的PE为23.2倍,EV/EBITDA(2024年数据)约为10.5倍。

与国际黄金巨头对比,紫金黄金的PE、市净率、企业价值/收入等指标略低于行业中位数,但显著高于纽蒙特、巴里克黄金。这种差异源于两方面:

在黄金牛市背景下,企业定价分化既反映矿产储量差异,也体现成本管控与地缘运营能力的较量。紫金矿业通过持续的技术创新与全球化布局,正以业绩增长证明其估值合理性。

(图表:来自招股说明书)