美联储降息周期启动,全球央行持续增持黄金,上海黄金交易所推进国际储备托管业务——多重因素共同支撑金价突破3800美元/盎司,市场聚焦黄金牛市能否延续至4000美元关口。

文/每日资本论

上海黄金交易所(SGE)交易系统在9月下旬持续高负荷运转,这家亚洲最大黄金交易平台正推进一项战略突破——成为外国主权黄金储备托管方。据多家媒体报道,SGE已完成跨境托管基础设施升级,包括符合国际标准的地下金库扩容、跨境清算系统与人民币跨境支付系统(CIPS)的深度对接,目前正与多个“一带一路”沿线国家央行就储备金托管展开实质性谈判。

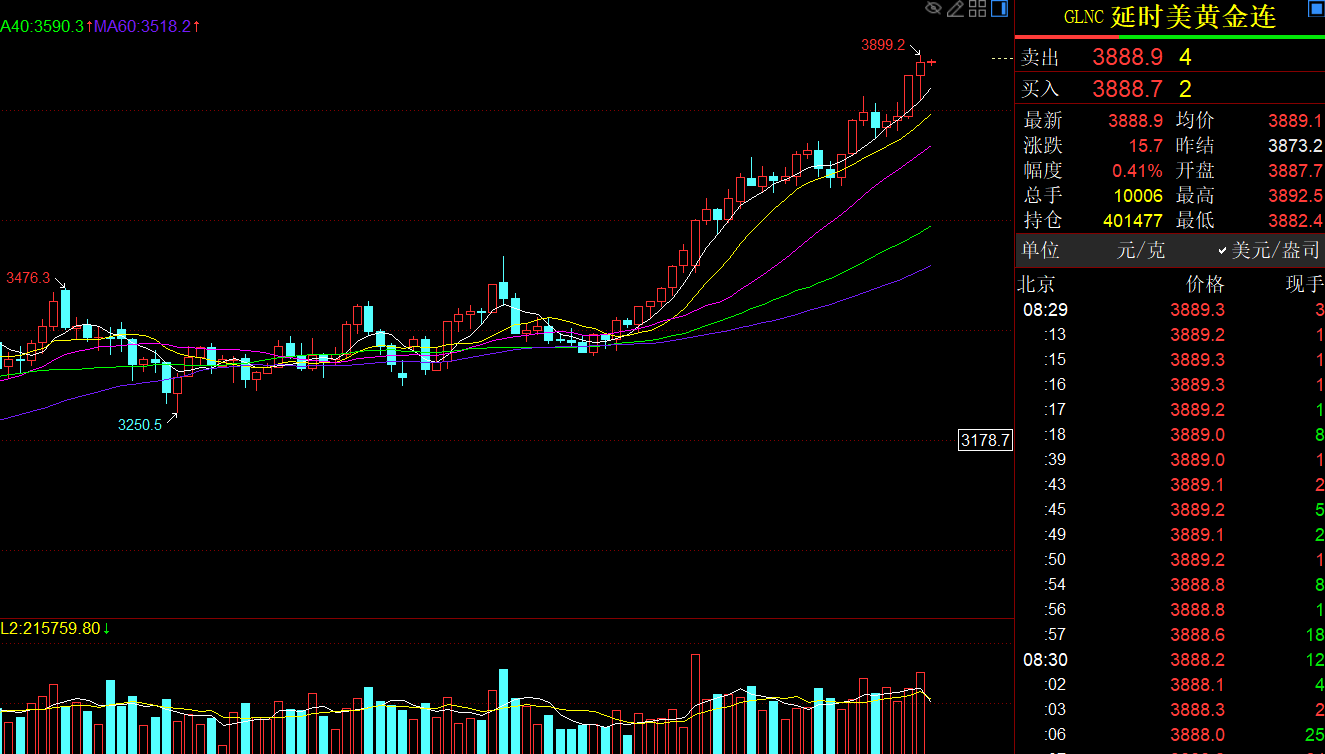

值得关注的是,这些主权黄金储备将全部为新采购黄金并计入相关国家储备,而非从现有库存调拨。此举标志着中国在全球黄金市场话语权的显著提升,而此时纽约黄金期货价格已突破3800美元/盎司关口,最高触及3899.2美元/盎司,引发市场对黄金牛市持续性的广泛讨论。

中国央行的行动早已释放明确信号。世界黄金协会2025年2月报告显示,2024年全球央行购金量连续三年超过1000吨,达1045吨,中国央行连续多个季度位列全球主要购金方。截至2025年8月末,中国官方黄金储备规模较两年前增长14.65%,占外汇储备比重从3.2%提升至4.8%。

这种增持并非短期投机,而是基于“去美元化”背景下的战略资产重配。国际货币基金组织数据显示,全球外汇储备中美元占比已从2015年的66%降至2025年二季度的58%,黄金作为关键替代资产的地位持续上升。

从全球范围看,2024年新兴市场央行成为购金主力:印度央行全年购金95吨,土耳其购金89吨,东南亚多国央行均出现不同幅度增持。这种趋势在2025年并未减弱,地缘政治风险持续发酵推动全球避险资金加速流向黄金资产。

利率下行周期与地缘政治风险交织,推动国际金价从2025年初的2693.94美元/盎司一路攀升至3800美元上方,九个月内涨幅超过41%。纽约商品交易所数据显示,9月27日沪金主连合约收于861.91元/克,较年初上涨28.3%,成交量放大至158882手,反映出市场对高价黄金的承接力仍在增强。

支撑这种韧性的核心逻辑包括:

国际机构已纷纷上调金价预期。世界黄金协会明确表示,2025年央行购金与ETF投资需求将继续主导市场,降息周期下的利率波动不会改变长期上涨趋势。结合历史规律与当前基本面,若美联储如期完成年内三次降息,纽约金有望突破4000美元/盎司;即使降息节奏放缓,地缘风险与央行购金的双重支撑也能维持价格在3500美元以上运行。

具体预测方面:

区域冲突若进一步加剧,黄金期货大概率会继续走高。例如中东冲突扩大或南海等热点区域爆发激烈冲突,金价上冲5000美元并非空谈。

对于投资者关注的上海黄金交易所托管体系升级影响,实际波动可能被过度放大。SGE目前的黄金库存量已达一定规模,此次扩容不会产生显著影响,且主权储备金的托管具有长期持有属性,不会进入流通市场进行短期交易。历史经验显示,伦敦金银市场协会(LBMA)托管的8000吨官方黄金中,实物黄金年均换手率不足2%,从未对现货价格形成冲击。

更值得关注的是中国构建黄金储备中心的深层意义。SGE的突破在于建立了人民币计价的黄金交易与托管闭环,“上海金”基准价已被部分国家纳入官方定价参考,人民币黄金交易量占全球比重快速提升。这一举措有助于推动人民币国际化,丰富人民币资产生态。

对新兴市场而言,该储备中心提供了多元化的资产安全选项。以往发展中国家的黄金储备多托管于纽约联邦储备银行,但德国、印度等国遭遇的“无法全额提取托管黄金”事件,暴露了这种模式的潜在风险。SGE推出的“跨境托管+即时核验”服务,通过区块链技术实现黄金权属的实时确认,且与CIPS的对接使得储备金可直接转换为人民币流动性,这种灵活性必然吸引新增储备金转移至上海托管。

对于投资者而言,短期需警惕3800美元附近的获利回吐压力,但中长期配置价值仍存。建议采取定投策略分摊成本,或通过黄金ETF参与而非直接持有实物金,以降低流动性风险。

3800美元的金价刻度,既记录着全球经济格局的深层变迁,也标注着中国金融市场的开放进阶。中国争取主权黄金储备托管方的动作,并非对现有体系的颠覆,而是为全球黄金市场提供了新的安全选项与配置维度。

在这个充满不确定性的时代,黄金或许不是收益最高的资产,但一定是最能抵御风险的资产之一。而中国在全球黄金市场中的角色转变,终将成为人民币国际化进程中最坚实的注脚。

【文章只供交流,并非投资建议,请注意投资风险。码字不易,若您手机还有电,请帮忙点赞、转发。非常感谢】