近期,A股市场持续展现出强劲走势,然而板块间的行情分化却愈发显著。在此背景下,曾一度备受市场青睐的量化指增产品,如今却面临着跑不赢大盘的尴尬境地。与之形成鲜明对比的是,众多沉寂已久的主观产品净值开始稳步回升,掀起了一股“主观逆袭”的热潮。

私募排排网最新数据显示,截至9月14日的近一周内,人气排名前20的基金经理中,主观私募旗下的基金经理(以下简称主观基金经理)多达15位,且一举包揽了前8名的席位!在这15位主观基金经理中,头部私募旗下的有8位,而规模在50亿以下的私募基金经理则有7位。

那么,这些人气居高的主观基金经理,他们的最新业绩究竟如何?近期又有哪些新的投资动向呢?(注:本文业绩数据截至2025年9月12日)

但斌人气登顶!海外基金重仓股谷歌市值突破3万亿

人气排名第一的是但斌,他所管理的产品收益在近一个月内继续攀升,今年以来、近三年的平均收益分别达到了***%、***%。其中,“东方港湾马拉松全球A类份额”的累计净值最高,已经达到了约***,成立以来收益更是高达***%。

[应监管要求,私募产品不能公开展示业绩,文中涉及收益数据用***替代。]

但斌作为东方港湾的董事长、创始人及实控人,其海外基金的持仓结构在2025年二季度末继续以科技龙头为主轴。其中,英伟达以2亿美元的持股市值稳居第一大重仓股的位置,而谷歌则被大手笔加仓,市值达到1.6亿美元,跃升为第二大重仓股。

当地时间9月15日,谷歌成为继英伟达、微软、苹果之后,全球第四家市值突破3万亿美元的上市公司。但斌对此表示:“鉴于谷歌的轻资产、平台型、高盈利的商业模式,以及在人工智能领域的技术优势和领导力,其成为全球市值第一也并非不可能。”

此外,但斌还在9月17日的社交媒体上表示:“腾讯距离历史新高还有近11%的空间,这几年国内互联网巨头与全球巨头的差距(包括市值、海外创收能力、核心技术研发投入、全球化扩充难度)越来越大,需要奋力直追,而能创历史新高,将非常有意义!”

许琼娜人气、业绩双丰收!把握港股金融周期修复机遇

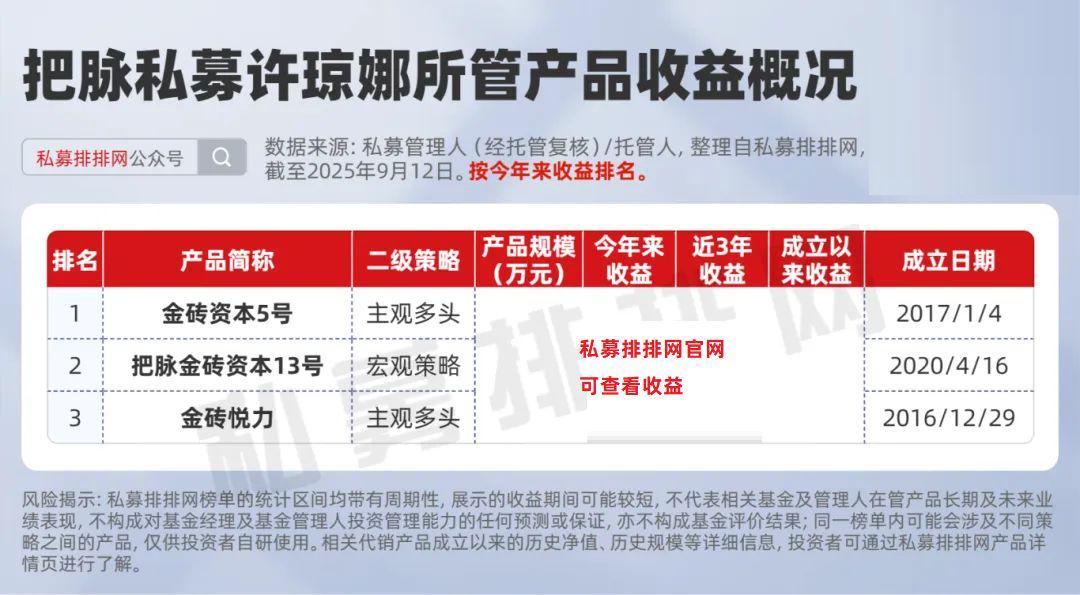

把脉私募的许琼娜人气排名第八,她所管理的3只产品今年以来、近三年的平均收益分别达到了***%、***%。其中,“金砖资本5号”产品今年以来、近三年的收益均为最高,成立以来收益更是达到了***%。

许琼娜作为把脉私募的总经理、基金经理,全网自媒体粉丝约300万,她擅长周期+价值投资,拥有超过10年的投资经验。

许琼娜近日在路演中透露,把脉私募始终坚持寻找低估且有成长性的投资机会,而非盲目跟风热点或题材。因此,整个基金以稳定为主基调。旗下基金亮眼的业绩主要来源于对周期的精准把握,尤其是抓住了港股金融企业的周期修复机会。

她还认为,当前中国股市正处于政策加持和行业供需格局变化的阶段,预计这一趋势将持续数年,形成慢牛行情。对于未来,中国经济复苏将依赖于股市的激活以及科技企业的发展,这一过程可能持续较长时间。

国源信达李剑飞、史江辉两位基金经理上榜!

国源信达是唯一一家有两位基金经理上榜的私募机构。其中,李剑飞人气排名第十,他所管理的产品今年以来平均收益为***%;史江辉人气排名第十二,他所管理的3只产品今年以来平均收益为***%。

史江辉作为国源信达资本的创始人,本科、硕士均就读于北京大学,曾就职于鹏华基金、国泰君安证券研究所。2013-2015年,他连续获得《新财富》年度最佳分析师黑色行业第二名、三名。李剑飞本硕均毕业于北京大学光华学院金融学专业,曾就职于鹏华基金、高毅资产,并曾获得高毅资产最佳研究员、私募排排网2023年十佳基金经理等荣誉。

李剑飞于8月15日发表文章《当下,保本比保值更重要》表示:降低收益预期、偏好稳定收益、追求资产保值的观念已经深入人心。但是,这种观念又走向了另一个极端:脱离了实质,只在乎形式,似乎只要追求的只是几个点的超额收益的金融产品,那就应该是稳定的,不管这些金融产品底层的资产是否真的稳定。

他认为,目前最具代表性的就是量化基金产品,能创造真正alpha的优秀量化基金是很少的。但市场上充斥着把持有大量垃圾股票的基金包装成能创造稳定超额收益的产品。它们惊人的超额收益主要还是享受了当下高成交水平、小市值抱团的风格等有利的市场环境,类似几年前抱团几大赛道板块的公募基金:这样的超额都是阶段性的,不会是长期性的。

陈宇:目前市场处于牛市半山腰阶段

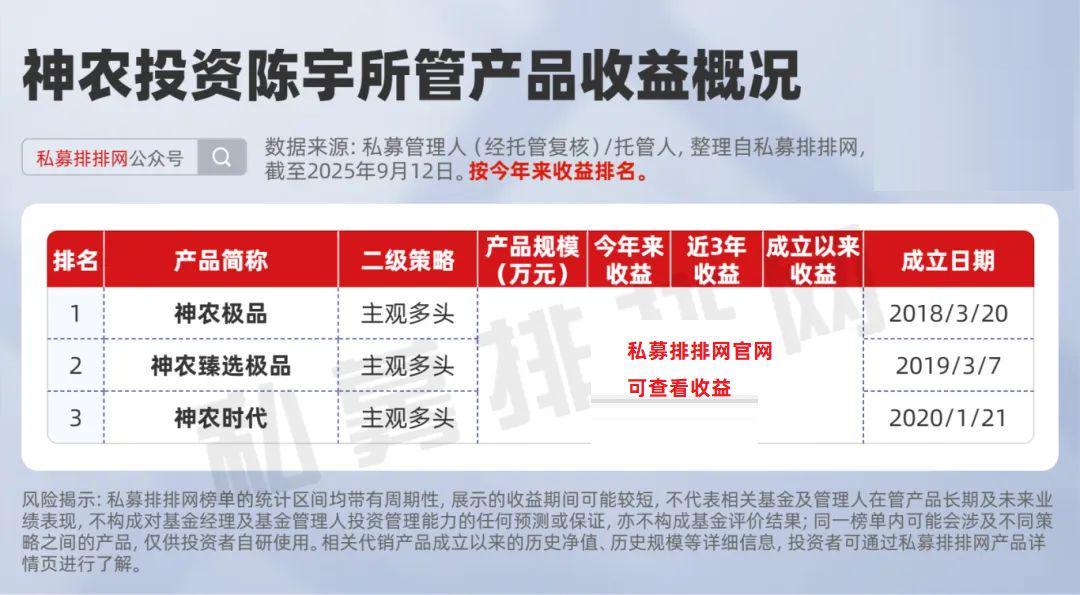

神农投资的陈宇是规模为20-50亿私募中人气最高的基金经理,排名第十六,他所管理的3只产品今年以来、近三年的平均收益分别为***%、***%。

陈宇作为神农投资的创始人、董事长,是“极品投资”理念的开创者,并曾获得10项“私募金牛奖”。对于近日A股的行情,陈宇在路演中认为,目前市场处于牛市半山腰阶段。他还表示:我们可以参考1999年519行情后的市场走势。当时内外因素叠加导致政策实施下的股市启动和随后的盘整,然后突破并形成类似现在的人工智能与生物创新药泡沫行情。即使假设未来不延续这一走势,我们也相信可以通过精选具备超额收益的行业板块获得良好收益。

此外,陈宇还在9月17日的社交媒体上表示,今天的投资环境与1975年的美国比较相似。随着科技突破、产业升级和国际环境的变化,我们大概率最终会迎来史诗级的长期牛市。

蔡英明:擅长低估值高性价比标的

龙航资产的蔡英明同样进入人气二十强,他所管理的6只产品今年以来、近三年的平均收益分别达到了***%、***%。在这6只产品中,“龙航一期”今年以来收益最高,达到***%,成立以来收益更是高达***%,累计净值为***。

蔡英明作为龙航资产的董事长、投资总监,是复旦大学工商管理硕士(IMBA),拥有18年的专业证券投资研究经验。2004年至2007年,他就职于景林资产,2018年创办了龙航资产。龙航资产注重长期投资经验及投研理念,尤其擅长选取估值相对便宜、性价比高的优质标的。在行业选择上,目前主要覆盖医药消费、高端制造、互联网以及新能源等行业领域。

对于龙航一期产品的收益表现,蔡英明在路演中透露,在2021年之前,尽管我们的业绩表现亮眼,但由于当时市场环境较为特殊,许多同类管理人业绩也表现较好,所以我们的优势并不明显。但在经历了2022年至2023年的熊市大调整后,许多投资管理人面临较大挑战,而我们凭借高效精准的选股能力和投研理念,在这一轮市场表现中业绩更加突出。

风险揭示:投资有风险,本文不构成任何宣传推介及投资建议。本资料涉及基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,深圳市前海排排网基金销售有限责任公司(“我司”)未以明示、暗示或其他任何方式承诺或预测产品未来收益。

本资料所涉产品数据及信息来自基金管理人、托管估值机构或外部数据库等,我司无法对其真实性、准确性、完整性作出实质性判断和保证,投资者须以中国证监会资本市场电子化信息披露平台、基金管理人官方网站及其委托的基金估值核算机构发布的内容为准。投资者应谨慎注意各项风险,认真阅读基金合同、基金产品资料概要等销售文件,充分认识产品的风险收益特征,并根据自身情况做出投资决策,对投资决策自负盈亏。我司不从事任何基金评价业务,相关排行(如有)均为内部评定结果,仅供参考。