财联社9月26日讯(记者 林坚)9月25日晚间,湘财股份与大智慧同步发布近百份公告,标志着湘财股份换股吸收合并大智慧的资本运作进入实质性推进阶段。财联社记者梳理出八大核心要点,全面解析此次交易的关键环节。

一、交易流程迈入核心审批阶段

最新公告显示,双方董事会已再次审议通过吸收合并草案。该方案待股东大会批准及监管机构核准、注册或同意后即可实施。此次交易从前期筹备正式进入股东会审批与监管审核的核心流程。

二、业务经营范围全面明确

根据方案,吸收合并后大智慧将终止上市并注销法人资格。湘财股份作为存续公司,将承继大智慧全部资产、负债、业务及人员,并变更注册资本与经营范围。存续公司主营业务将在证券服务基础上,新增境内外证券信息服务、大数据及数据工程服务等金融信息服务。公司明确未来三十六个月内暂无调整主营业务的计划。

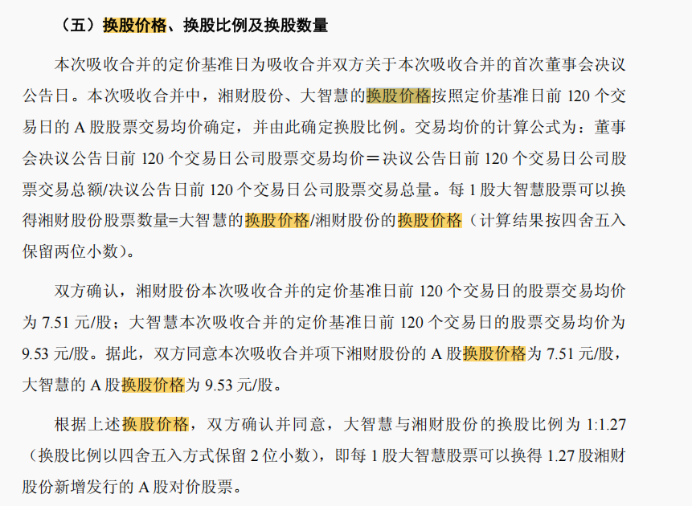

三、换股比例与配套募资方案确定

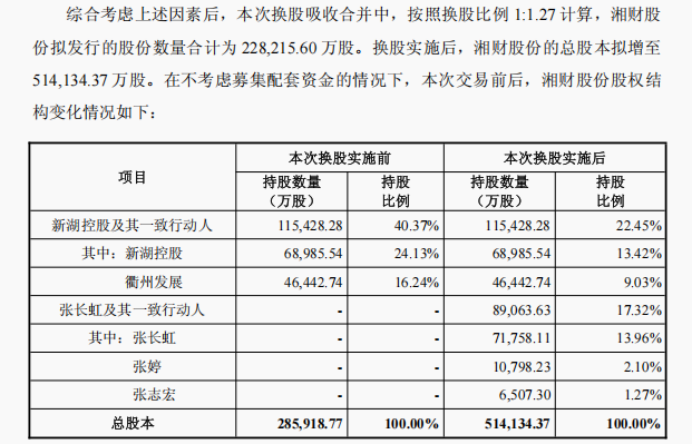

湘财股份换股价格为7.51元/股,大智慧为9.53元/股,换股比例为1:1.27。即每1股大智慧股票可换得1.27股湘财股份A股股票。湘财股份拟发行228,215.60万股,总股本将增至514,134.37万股。

为保护股东利益,交易赋予双方异议股东收购请求权。湘财股份异议股东收购请求权价格为7.51元/股,大智慧为9.53元/股。

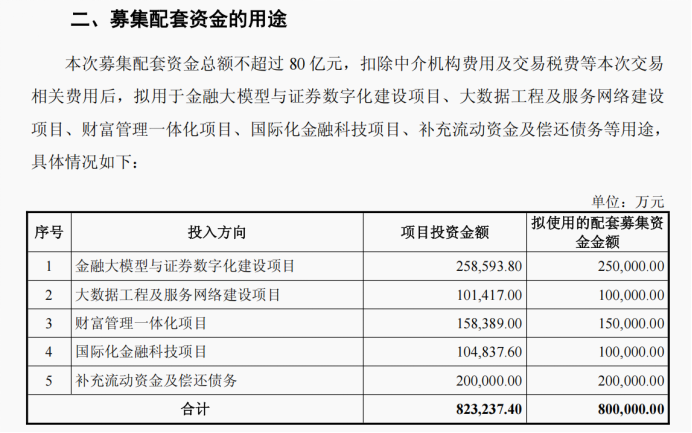

四、80亿元配套募资规划出炉

湘财股份拟向不超过35名特定投资者配套募资不超过80亿元,具体投向包括:

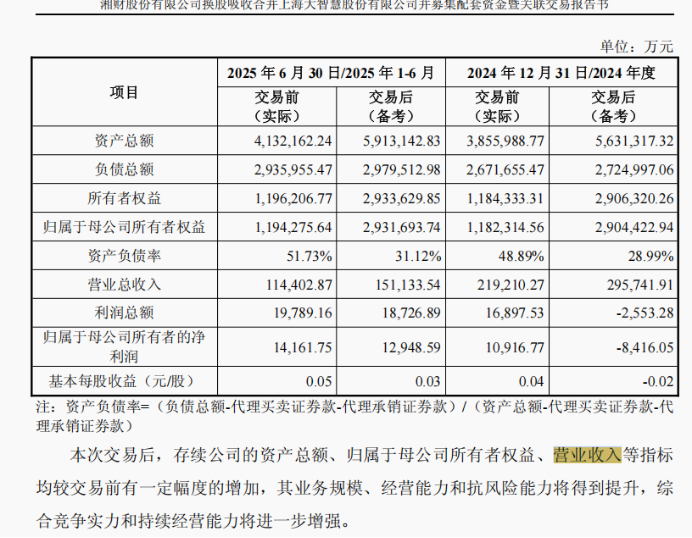

五、规模类指标显著提升

合并后存续公司资产总额、归属于母公司所有者权益、营业收入等指标均大幅增长。以2025年1-6月数据为例:

资产总额:从413.22亿元增至591.31亿元,增幅178.09亿元

归属于母公司所有者权益:从119.43亿元提升至293.17亿元,增幅173.74亿元

营业总收入:从11.44亿元增长至15.11亿元,增幅3.67亿元

同时,资产负债率从51.73%降至31.12%,偿债压力与财务风险显著减轻。

六、协同效应全面释放

通过整合大智慧的产品体系、技术实力及用户资源,湘财股份将完善业务布局,强化金融产品、信息科技、用户资源等领域的协同价值。存续公司致力于通过业务整合实现“1+1>2”的效果,打造差异化竞争优势。

七、控制权架构保持稳定

交易后,张长虹成为湘财股份新增持股5%以上股东,但控股股东、实控人仍为黄伟。黄伟直接及间接控制股份数量维持115,428.28万股,占总股本比例22.45%。张长虹已明确承诺不谋求实际控制权。

八、过渡期安排明确,稳字当头

过渡期内,双方需履行诚信及勤勉尽责义务,维持正常经营,保存财务账册等文件资料,及时缴纳税费。未经双方同意,不得作出与其一贯正常经营不符的重大决策,或进行可能产生重大债务、义务的活动。

值得关注的是,本次吸收合并不改变员工劳动关系。自交割日起,大智慧全体员工将由存续公司接收,劳动合同继续履行。大智慧下属子公司员工的劳动合同关系保持不变。

金融科技与国际化成募投核心方向

根据方案,80亿元配套募资将重点投向金融科技与国际化领域。其中,金融大模型与证券数字化建设项目包含搭建多市场金融AI数据平台、推进证券平台智能化、升级大智慧APP等;国际化金融科技项目则着力构建多市场交易支付系统、提升跨境信息安全能力。

综合来看,此次交易虽在短期对利润指标产生波动,但从资产规模、资本结构、营收能力等维度分析,存续公司的综合竞争实力与持续经营能力将得到显著提升。