鲁政委、郭于玮、张伟康(鲁政委系兴业银行首席经济学家、中国首席经济学家论坛理事)

社会融资规模、新增人民币贷款、M1、M2数据概览

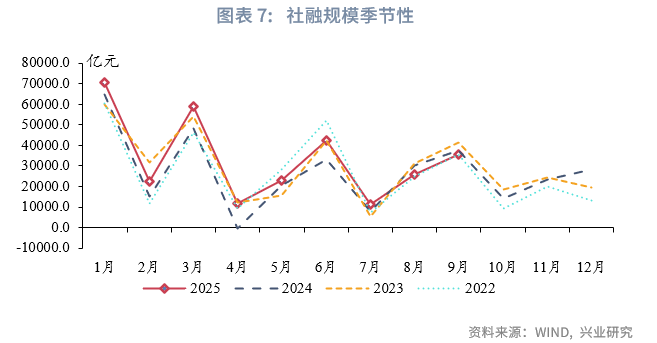

2025年9月,中国社会融资规模新增3.53万亿元,同比少增2297亿元,社融增速降至8.7%,较前月回落0.1个百分点。新增人民币贷款1.29万亿元,同比少增3000亿元,信贷增速较前月回落0.2个百分点至6.6%。

企业借短贷、居民借长贷趋势显著

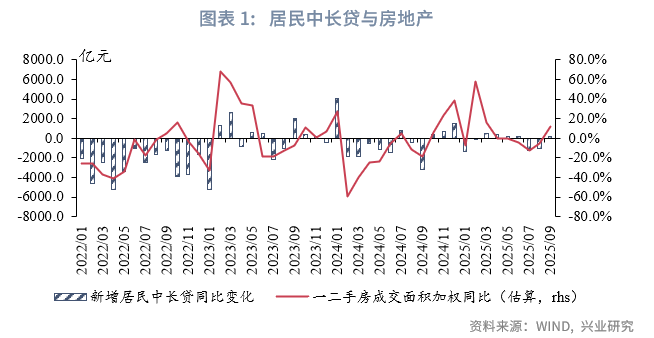

今年以来,信贷市场呈现出“企业借短贷、居民借长贷”的新特点。9月,居民中长期贷款与企业短期贷款成为亮点,而居民短期贷款则存在较大的提振空间。

从居民贷款来看,9月北京、上海、深圳三个一线城市优化房地产政策措施,有效释放了居民购房需求,促进了居民中长期信贷投放的改善。新增居民中长期贷款2500亿元,同比多增200亿元。相比之下,居民短期贷款增长乏力,新增1421亿元,同比少增1279亿元,明显低于过去五年平均值。

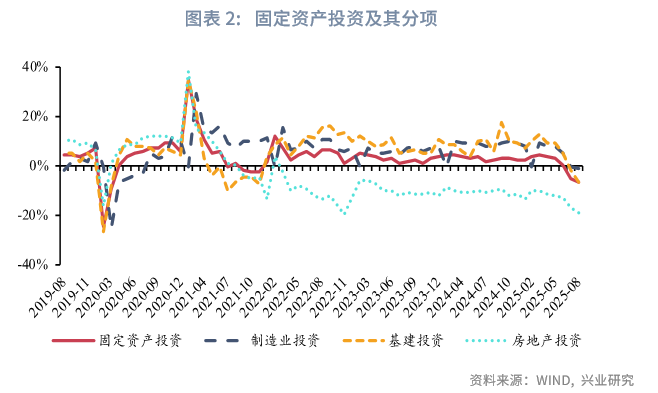

企业贷款方面,PMI数据显示企业经营生产活力恢复,叠加企业清偿欠款更为积极,提振了短期贷款需求。9月新增企业短期贷款7100亿元,同比多增2500亿元。然而,企业中长期贷款仍维持同比少增,新增9100亿元,同比少增500亿元,与当前固定资产投资放缓相呼应。

M1与M2资金活化情况分析

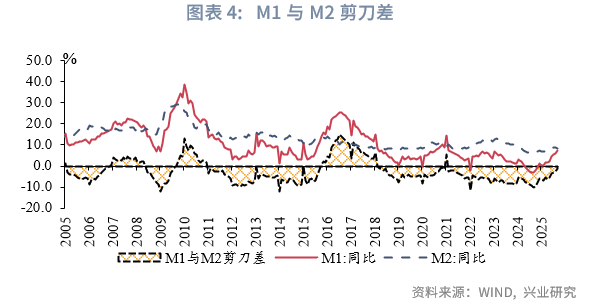

9月M1同比录得7.2%,较前月上行1.2个百分点。M1与M2剪刀差较前月继续缩窄1.6个百分点至1.2%,表明资金活化进一步提速。这主要得益于部分省市使用贷款或专项债清偿拖欠账款行动的加快,以及企业与居民定期存款的持续活化。

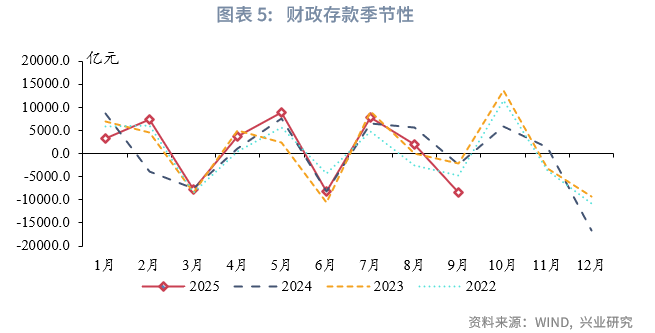

M2方面,9月M2同比录得8.4%,较前月下行0.4个百分点。财政存款同比变化-6042亿元,显示财政支出进一步加速。居民存款增速上行,非银存款增速下行,企业存款增速较前月小幅上行。非银存款增速的下降,或与去年“924新政”导致的高基数效应有关。

第四季度信贷与社融展望

展望第四季度,在人民银行三季度货币政策例会“落实落细适度宽松的货币政策”的表态下,随着新型政策性金融工具的加快落地,对项目资本金形成有效补充,同时“化债”对企业贷款的扰动逐渐消退,预计企业中长期贷款将有所改善。

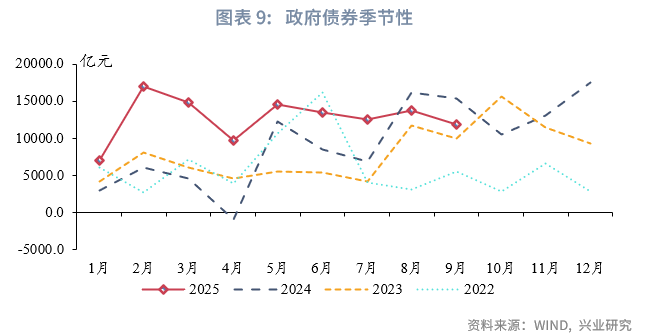

社融方面,政府债发行节奏错位的影响将愈发显著。9月政府债券规模录得1.19万亿元,尽管当月政府债净融资继续突破万亿,但在发行节奏错位影响下,政府债券同比少增3471亿元。预计年内社融同比下行趋势已基本确立。

详细数据与图表分析

2025年9月新增人民币贷款1.29万亿元,前值5900亿元,市场预期1.39万亿元。新增社会融资规模3.53万亿元,前值2.57万亿元,市场预期3.27万亿元。M1同比7.2%,前值6.0%。M2同比8.4%,前值8.8%,市场预期8.5%。

一、居民长贷、企业短贷回暖

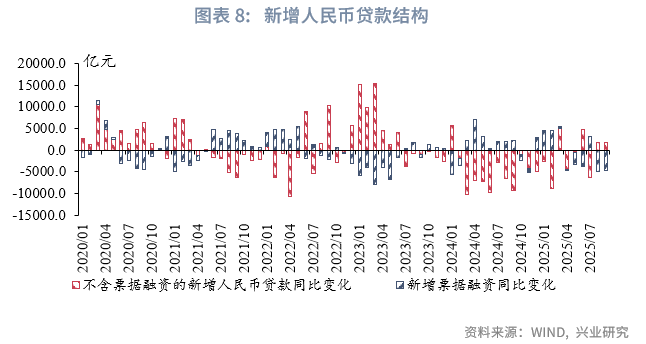

分部门来看,居民、企业贷款分别新增3890亿元、1.22万亿元,同比分别少增1110亿元、2700亿元。居民短期贷款延续同比少增,中长期贷款同比多增成为亮点。企业短贷同比多增,企业中长贷维持同比少增。

制造业景气度边际改善,支撑短期贷款。9月官方制造业PMI较前月回升0.4个百分点至49.8%,其中生产指数较前月回升1.1个百分点至51.9%。同时企业清偿欠款进度有所加快,对短期贷款也形成支撑。

企业中长期贷款方面,8月固定资产投资额当月同比录得-6.3%,对应企业中长期贷款需求较弱。同时,9月建筑业PMI为49.3%,尽管环比有所恢复,但景气度仍然偏低,拖累企业中长期贷款。

二、资金活化提速,M2增速受基数效应影响

9月M2同比增速小幅下降,主要受去年“924新政”推动理财等资金快速回流,同时向股票市场等转移,推高证券客户保证金,导致2024年同期M2高基数制约今年9月同比读数。

新增人民币存款中,分部门来看,9月财政存款同比变化-6042亿元,而当月政府债券净融资同比少增3471亿元,表明财政“多支少收”态势得以强化,同时政府存款或已向企业、居民存款转移。9月居民存款同比增速较前月上行0.4个百分点至10.2%,企业存款增速录得4.2%,较前月上行0.1个百分点,非银存款增速较前月下行7个百分点至9.7%。

三、社融同比下行趋势基本确立

从分项上来看,新增人民币贷款方面,9月新增信贷规模呈现同比少增,其中不含票据的新增信贷同比多增1712亿元,信贷投放持续处于低位。政府债券方面,9月政府债券规模录得1.19万亿元,尽管当月政府债净融资继续突破万亿,但在发行节奏错位影响下,政府债券同比少增3471亿元。

直接融资方面,9月企业债券、非金融企业股票融资规模分别录得105亿元、500亿元,同比分别变化2031亿元、372亿元。展望第四季度,政府债发行节奏错位的影响将愈发显著,对社融增速形成制约,年内社融同比下行趋势基本确立。