2025年11月11日,第一财经记者调查发现,银行理财市场正面临一场“收益率迷雾”——首页宣传“成立以来年化3%”,实际持有后近三个月年化收益率仅1.5%的案例屡见不鲜。随着上半年理财市场规模突破30万亿元,这类“收益率刺客”正成为投资者避坑的重点。

作者 | 第一财经 王方然

一、收益率“注水”背后的三大套路

1. 虚高数据“障眼法”

记者查询招商银行APP发现,一款R2级、7天持有期理财产品标注“成立以来年化收益率2.2%”,但近三个月实际收益仅1.94%;另一款30天持有期产品显示近一年年化2.44%,近三个月收益却跌至1.69%。这种“展示收益”与“实际收益”的偏差,在债市波动加剧的背景下尤为明显——部分R2级产品实际年化收益已低于2%,但展示端仍突出历史较高数值。

2. 短期收益“打榜”陷阱

部分理财公司通过信托计划腾挪收益,人为推高产品上线初期的年化数据。例如某产品短期内年化收益率飙升至6%,但随着规模扩大,业绩迅速回落至市场常态水平。这种“昙花一现”的高收益,往往成为吸引投资者入局的诱饵。

3. 超额业绩报酬“隐形收割”

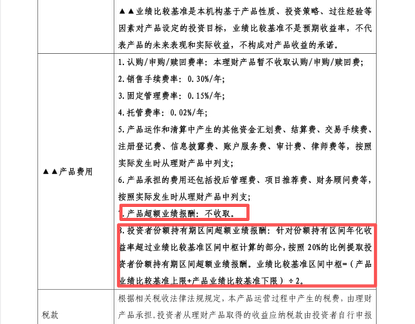

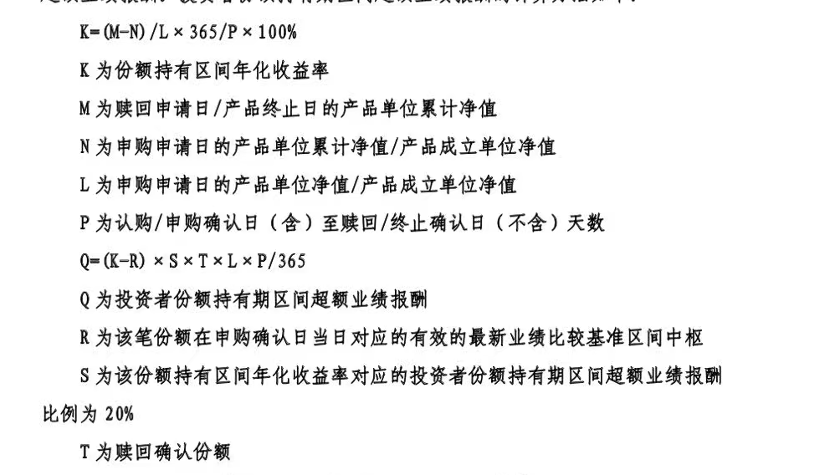

交银理财某R3级产品页面显示近三个月收益6.04%,但交易规则中隐藏着复杂条款:若持有期年化收益超过业绩基准中枢,将对超出部分按20%提取费用。更令人困惑的是,产品说明书第7条声称“不收取费用”,第8条却明确收费规则,连理财经理都难以解释清楚。

二、收益率迷雾的深层原因

1. 市场环境倒逼“美化”手段

普益标准数据显示,2025年9月银行理财规模加权平均年化收益率仅1.68%,较上月回落35个基点。其中现金管理类产品收益1.27%,纯债类产品1.88%,“固收+”产品1.48%。在整体收益走低的背景下,机构通过突出历史数据、隐藏短期波动等方式维持产品吸引力。

2. 信息披露标准不统一

记者调查发现,不同银行APP的收益展示方式多达十余种,包括“成立以来年化”“近一年年化”“业绩比较基准”等。以建设银行某产品为例,首页显著展示“成立以来年化2.93%”,但“近三个月收益1.05%”的数据需点击多层页面才能查看。这种设计无疑增加了投资者获取真实信息的难度。

三、监管出手:驱散迷雾的三大举措

1. 行业自律规范先行

中国银行业协会早在2023年11月就发布《理财产品过往业绩展示行为准则》,明确禁止机构承诺未来收益、选择性展示区间业绩等行为。目前多数渠道已整改,但核心数据呈现逻辑仍存在差异。

2. 政策监管持续加码

2025年5月,国家金融监督管理总局发布《银行保险机构资产管理产品信息披露管理办法(征求意见稿)》,要求公募产品必须披露过往业绩,并严格禁止片面夸大收益、随意变更披露规则等行为。例如,某短期产品展示“成立以来年化4%”但近一个月收益仅2.65%的做法将被明令禁止。

3. 专家建议:投资者如何避坑?

五矿证券分析师尤春野指出,严监管将推动行业从“规模导向”转向“投资者导向”。对于普通投资者而言,需重点关注三个细节:

微信编辑 | 七三

线索征集

第一财经持续追踪财经热点。若您掌握公司动态、行业趋势、金融事件等有价值的线索,欢迎提供至专用邮箱:bianjibu@yicai.com(注:我们会对线索进行核实,您的隐私将严格保密。)