文|王书望 编辑/ 冯国营

来源/燕梳师院

背靠国家电网的英大泰和财产保险股份有限公司(以下简称“英大泰和财险”),凭借股东资源快速跻身行业前列。然而,这种“依赖股东致富”的发展模式正面临严峻挑战——近期其分支机构因多项违规行为被监管部门责令停止新业务,暴露出规模扩张背后的合规管理短板。

从长期来看,公司净利润曾出现连续下滑,部分高风险险种长期处于承保亏损状态;短期维度上,分支机构频繁受罚,仅2025年就已收到多张监管罚单。这些现象共同指向公司考核导向偏差、内控体系滞后、合规文化薄弱等深层问题。

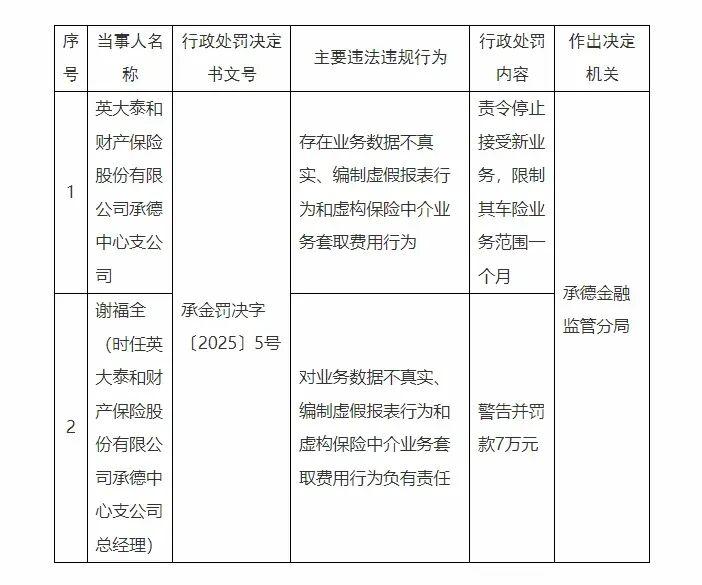

2025年11月4日,河北监管局对英大泰和财险承德中心支公司开出罚单:因存在业务数据不真实、编制虚假报表、虚构保险中介业务套取费用等违规行为,责令其停止接受新业务并限制车险业务范围一个月。时任总经理谢福全因负有直接责任,被警告并处以7万元罚款。

图源:河北监管局

监管处罚记录显示,该公司合规问题呈高频多发态势:2025年8月,甘肃分公司因虚构保险中介业务套取手续费被罚款40万元;6月,菏泽中心支公司因虚构中介业务、未按规定使用保险费率被罚18万元;1月,齐齐哈尔中心支公司因虚挂代理人业务套取手续费被罚5万元;同月,山西分公司及灵丘支公司因跨省承保安责险业务、虚构中介业务套取费用,分别被罚款1万元和18万元。

这些违规行为释放出三大系统性风险信号:数据真实性失守动摇经营根基,中介业务乱象折射管控体系失效,责任追溯机制未能形成有效震慑。监管部门通过“业务限制+人员追责”的组合拳,凸显对保险市场乱象的零容忍态度。

在合规失衡的背景下,英大泰和财险的规模扩张步伐并未停歇。2020-2024年,公司保险业务收入从91.75亿元增至127.34亿元,五年复合增长率超8%;2025年前三季度收入达115.84亿元,同比增长2.73%。然而,盈利能力却呈现疲态:同期净利润从10.27亿元波动下滑至8.78亿元,2025年前三季度虽实现12.31亿元净利润(同比增长43.3%),但这种短期财务改善是否具备可持续性仍存疑。

深入分析业务结构可见,公司对股东资源的依赖程度持续加深。2025年前三季度,自主获客的车险业务占比不足20%,超八成业务依赖股东渠道或经纪渠道。关联交易报告显示,2023-2024年股东业务保费收入占比均超60%,2024年较2023年增长22.2%。这种“输血式”增长模式导致公司面临两大风险:一是业务集中度过高,电力行业周期性调整将直接影响经营稳定性;二是市场化拓展能力薄弱,内生增长动力不足。

英大泰和财险的治理结构呈现鲜明的“电网系”特征。董事长吴骏自2021年任职以来,历任国家电网财务部处长、英大证券董事长等职;总经理周全亮2025年2月获批上任,此前长期在国家电网体系内任职。这种高管背景引发市场担忧:过度依赖股东资源的发展模式,是否会阻碍公司向市场化竞争转型?

此次分支机构被停新业务事件,既是对过往发展模式的警示,也为未来转型提供契机。公司亟需在三个方面突破:一是构建多元化业务渠道,降低对股东资源的依赖;二是强化合规文化建设,完善内控体系;三是优化治理结构,引入市场化专业人才。唯有如此,才能在监管趋严、竞争加剧的市场环境中实现可持续发展。