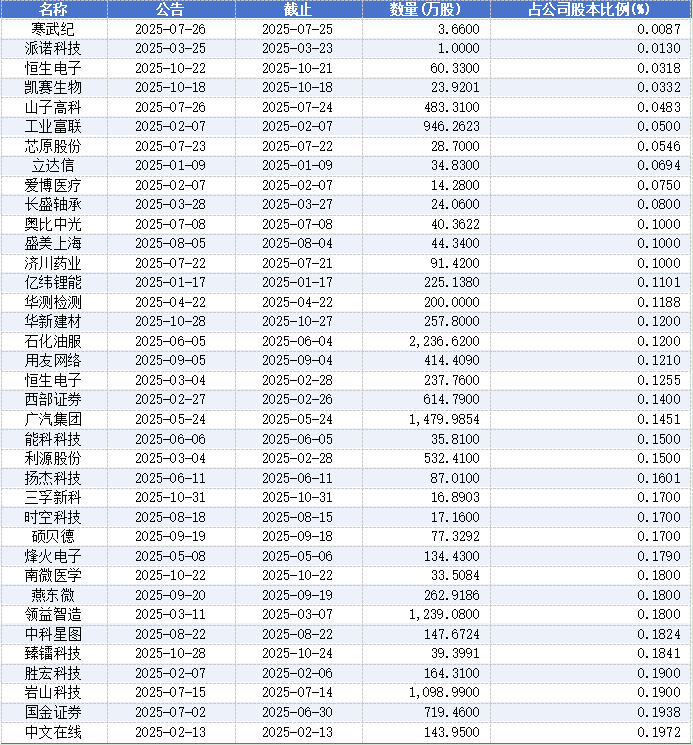

2024年的A股市场,一场以股份回购为关键词的资本博弈正在上演。据同花顺数据显示,截至11月17日,已有831家上市公司实施回购计划,累计支付金额达1110.57亿元,展现出企业对市场长期发展的信心。然而在这股暖流中,却暗藏着37家“口号式”回购企业——其回购比例不足0.2%,与真金白银投入的行动派形成鲜明对比。

作为“口号式”回购的典型代表,山子高科于2024年7月26日抛出重磅计划:拟以6-10亿元资金回购1.79亿至2.99亿股,该数量创下近两年A股之最。然而截至回购期限结束,实际仅完成483.31万股,金额0.11亿元,不足计划下限的2%。

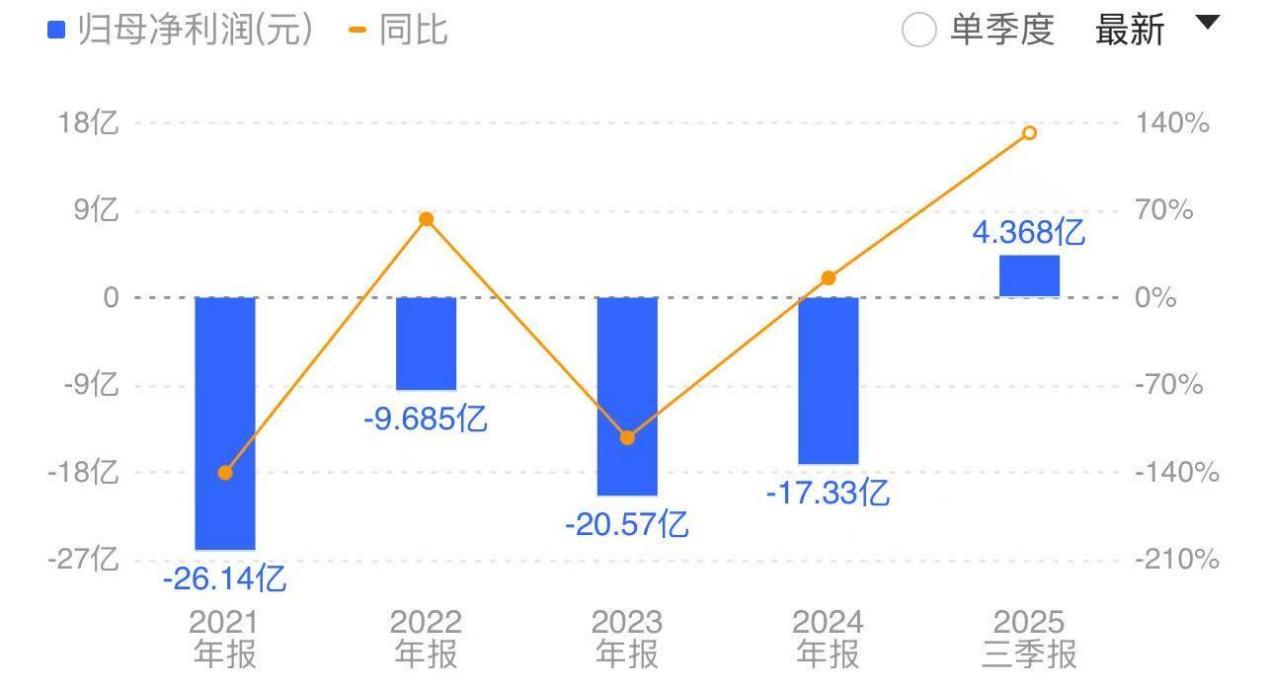

深入剖析其执行困境,股价波动与财务压力成为双重枷锁。原计划设定1.60元/股的回购上限,但公司股价持续攀升,迫使管理层在2024年底将上限调整至3.35元/股。更严峻的是,公司流动资产长期低于流动负债,2024年预计净亏损9.8-14.9亿元,可用回购资金捉襟见肘。这种“心有余而力不足”的困境,折射出部分企业回购计划与实际执行能力的脱节。

与山子高科类似,寒武纪的回购计划也陷入“股价魔咒”。2024年7月27日,公司宣布拟以2000-4000万元回购6.72万至13.43万股。然而随着股价从190元一路飙升至700元以上,原计划资金仅能回购极少量股份,最终仅完成3.66万股,占比0.0087%。

这种“股价越高回购越少”的悖论,暴露出部分企业回购计划缺乏弹性空间。当市场环境发生剧烈变化时,僵化的回购方案不仅无法稳定股价,反而可能引发投资者对管理层决策能力的质疑。数据显示,除上述两家企业外,仍有超过30家公司回购比例低于0.2%,部分企业甚至存在利用回购计划操纵股价的嫌疑。

在回购行动派中,贵州茅台以近60亿元的支付金额独占鳌头。公司累计回购392.76万股,占总股本0.3127%,回购均价1527.65元/股。更值得关注的是,这些股份将全部用于注销以减少注册资本,此举直接提升每股收益水平,彰显公司对股东回报的重视。

从回购数量维度观察,永泰能源以4亿股的回购规模领跑市场。公司不仅完成5亿元支付,更于7月2日正式注销全部回购股份,使总股本缩减至218.18亿股。这一操作背后,是其电力与煤炭业务的稳健支撑——918万千瓦电力装机容量、38.21亿吨煤炭资源储备,以及持续稳定的现金流表现。

从行业分布来看,医药生物、电子、机械设备三大领域成为回购主力军。同花顺数据显示:

这场回购潮中,真金白银的投入与虚张声势的口号形成鲜明对比。对于投资者而言,识别企业的回购诚意与执行能力,或许比单纯关注回购规模更重要。毕竟,在资本市场的博弈中,行动永远比口号更有说服力。