【财报解读】小米集团(1810.HK)近日发布的2025年三季度财报引发市场热议:单季净利润创历史新高,但股价却逆势大跌近5%,创下阶段性新低。这一反差现象让众多投资者和“米粉”感到困惑,本文将从财报数据、业务结构及市场情绪三方面深度解析背后逻辑。

根据财报披露,小米当季实现营收1131亿元,连续七个季度突破千亿元大关,同比增长22%。这一增速虽较前几个季度有所回落,但在智能手机、家电、汽车三大内卷严重的赛道中仍属亮眼。值得注意的是,收入增量主要来自汽车业务,而传统核心业务手机和AIoT(人工智能物联网)增长乏力。

核心业务增长遇瓶颈

手机和AIoT业务本季度实现收入841亿元,占总营收比例超74%,但同比增长仅1.6%。具体来看:

汽车业务成最大亮点

智能电动汽车及AI创新业务收入290亿元,同比增长近2倍,贡献了本季度收入增量的绝大部分。其中:

净利润创新高的“水分”

本季度净利润创新高,但主要得益于公允值变动收益和其他收益共计65亿元,同比激增60亿元。若剔除这两项非经常性损益,实际净利润约60亿元,仅较去年同期增长10%。这种“纸面富贵”难以支撑市场信心,尤其是与汽车业务高投入、低毛利的现状形成对比。

股价大跌的深层原因

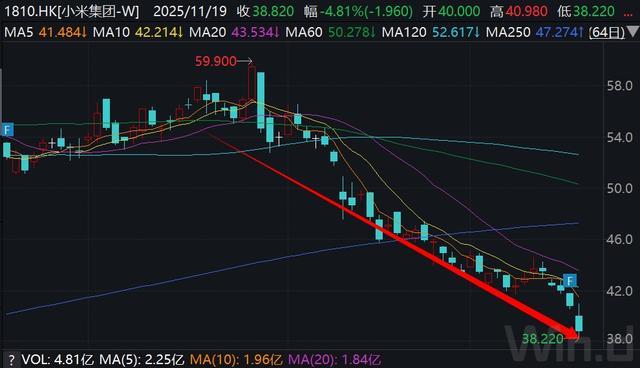

财报发布后次日(11月19日),小米股价低开低走,最终收于38.82港元,大跌近5%。从9月末的59.9港元高点算起,市值已缩水5000亿港元,万亿市值岌岌可危。市场担忧集中在三点:

未来展望

尽管短期股价承压,但小米的长期价值仍值得关注。汽车业务规模效应逐步释放、AIoT生态持续完善、高端手机市场逐步渗透,均可能成为未来增长点。然而,市场需要看到更扎实的经营数据,而非依赖公允值变动等“财务技巧”。对于投资者而言,需密切关注汽车业务毛利率变化及手机业务高端化进展。

结语

小米的财报再次证明:在高度竞争的科技行业,规模与利润的平衡、短期业绩与长期战略的取舍,始终是管理层需要面对的核心命题。对于投资者而言,既要看到汽车业务带来的想象空间,也要警惕核心业务增长乏力带来的风险。未来,小米能否真正实现“硬件+软件+服务”的生态闭环,将决定其市值能否重返巅峰。