季末,又见债市多空博弈激烈。与2024年债市单边牛市不同,今年以来的债市处于宽幅震荡格局(十年期国债收益率震荡区间已接近40BPs),债券投资难度加大成了多家银行普遍感受。

在营收压力下,银行卖债兑现浮盈诉求仍存在。券商中国记者梳理,延续2024年的操作,今年上半年,有八成A股上市银行的投资收益对营收产生了正向支撑,且平均增幅超过了45%。但三、四季度的债市行情,还能否支撑银行的报表,有待观察。

记者从业内了解到,一方面,随着一季度的消耗,银行配置盘中的浮盈储备空间有限,债券组合配置更为重要;另一方面,交易盘更易受债市波动影响,波段交易的作用较为凸显,这也考验着银行的投研实力。

国债利息征税新规后,现券交易规模回调

当前债市多空博弈处于胶着状态,市场普遍认为短期内债券市场处于宽幅震荡阶段。8月8日后,国债等债券利息收入增值税恢复,也对银行的投资债市策略产生了影响。

因利息收入增值税增长有限(据多家券商测算,短期可带来337亿元财政收入,后续大约在千亿元左右),上海交通大学媒体与传播学院副教授、安泰经管学院税收经济学教授闻媛向券商中国记者指出,国债利息征税新规的主要政策目标之一,或是资金分流。“国债、地方债与金融债等债券品种的免税优惠政策取消后,投资相关债券的税后收益下降,权益等资产的吸引力相对提升,有助于资产的重新配置。”

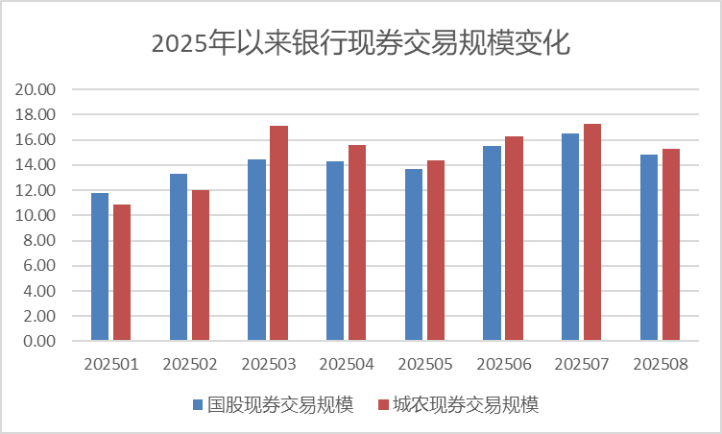

记者查阅全国银行间同业拆借中心数据,从现券买卖的表现看,银行现券交易规模在今年1-3月,以及6-7月均呈连升态势,并在7月份创出年内新高。步入8月份,现券交易规模回调。

具体来看:8月,大行的现券买卖成交金额约为3.568万亿元,股份行现券买卖金额约为11.232万亿元,两者合计为14.8万亿元,较7月合计的16.49万亿元、6月合计的15.51万亿元均更低;城商行现券买卖成交金额约为10.2万亿元,农商行约为5.088万亿元,两者合计约为15.288万亿元,较7月合计的17.24万亿元、6月合计的16.3万亿元均更低。

(数据来源:全国银行间同业拆借中心;作者制图)

业内普遍的感受是,今年以来债券投资难度加大。

近期债券市场收益率再次反弹,十年期国债收益率震荡上行至1.85%-1.9%区间,且波动频率较高。券商中国记者注意到,多家机构研报和多名债券交易员的预测均为十年期国债收益率的震荡区间是在1.5%到1.9%之间。

虽然债市利率长期处于下行空间成为共识,但是利率走高的因素较为坚挺,股债跷跷板效应、监管“反内卷”、增值税恢复征收等多重因素交织成今年以来债市宽幅震荡走势,市场陷入多空博弈。

多家银行对债市的操作策略也作出调整。对下半年的投资收益是否还能保持不错的增长,多家银行高管和业内人士持保守态度。

一方面,持债资产浮盈空间有限,超长债缺少配置盘承接。天风证券研报认为,今年债市几经波折,部分城农商行OCI账户或积累一定浮亏,限制继续配债的空间。从上市银行财报来看,大多数城农商行一季度已消耗了去年超半数的浮盈积累,部分银行已转为浮亏。

另一方面,震荡格局下,波段交易难度加大。与去年债市单边走牛的行情相比,今年上半年债市呈现宽幅震荡的特征,如10年期国债的收益率震荡区间达到了30个BP,“债券投资难度加大”成多家银行的普遍感受。

实际上,陡增的投资难度也使得上半年不少银行的其他非利息净收入同比负增长。招行相关高管在2025年半年度业绩交流会上直言,该行非息收入负增长是由市场利率走势出现分化导致。

投资收益成上半年营收重要支撑

复盘今年上半年,上市银行投资收益的实现主要还是债券浮盈兑现保持高位。

中信研报数据显示,2025年一季度和上半年,上市银行投资收益分别同比增长26.1%、23.6%,在其他营收项目存在阶段性压力的背景下,更多银行今年通过FVOCI(其他债权投资)、AC(债权投资)项下“浮盈”确认来积极增厚收益。

根据Wind数据统计,A股42家上市银行中,有35家银行上半年实现投资收益同比正增长,平均增幅超过45%。

从投资收益对营收的贡献度看,券商中国记者测算,超八成A股上市银行的投资收益对营收贡献度正向提升,其中,建设银行、长沙银行、郑州银行、紫金银行、青岛银行2025年上半年投资收益占营收比重同比均提升超10个百分点。

这其中,国有大行通过债市获益不少。除了交通银行和中国银行之外,其他四家大行上半年的投资收益同比增速均超过50%,且占据营收的比重均上升至少2个百分点。

增速最高的是建设银行,今年上半年该行实现投资收益279.12亿元,同比增长超过200%,增幅为A股上市银行之最,对营收的贡献度也由此翻倍,即由去年同期的2.28%,上升至今年的7.08%。

国有大行中,唯一一家投资收益占比超过10%的是邮储银行,该行上半年实现投资收益197.50亿元,同比增长64.64%,占据营收的比重也从去年同期的6.79%上升至11.01%。

浮盈空间有限,公允波动分化

从配置盘看,投资收益对报表的调节不可持续,二季度的“卖债”力度有减弱迹象。

从上半年银行投资收益增速看,只有建设银行、长沙银行和郑州银行3家A股上市银行的同比增幅超过100%,分别达到了217.29%、118.82%和111.10%。相比而言,今年一季度,共计10家银行的投资收益同比增速超过了100%。

如光大银行一季度投资收益以303%的同比增速居顶,不过平摊至二季度,光大银行上半年的投资收益同比增速仅有33.41%。

这意味着,不少上市银行投资收益对营收的贡献集中在一季度,存量浮盈债券属于一次性消耗,在配置盘不给力下,二季度浮盈“老债”库存明显吃紧。

从交易盘看,公允价值变动收益项下的债券资产随债市行情波动,在报表中的表现为:一季度明显拖累营收,二季度有所缓和。

中信研报数据显示,伴随债市回暖,2025年一季度和上半年,上市银行公允价值变动损益分别下降420亿元、增长439亿元。二季度债券市场回暖使得上半年公允价值变动收益转正,其中FVTPL(以公允价值计量且其变动计入当期损益的金融资产)高占比的股份行与城商行更受益。

如招商银行高管透露,该行上半年,上市银行债券交易类收入同比增长1.1%,由一季度的负增19.9%转为正增长。

不同的银行有不同的表现,券商中国记者统计,也有超一半A股上市银行公允价值变动损益为浮亏,一定程度上抵消投资收益的增长,拖累了营收数据。

以贵阳银行为例,今年上半年受债券市场波动影响,该行交易性金融资产公允价值变动收益较上年同期减少8.53亿元。与其对冲的是,贵阳银行处置了部分金融资产,一季度的投资收益实现了17.39亿元,同比增长七成有余,对营收的贡献度提升近13个百分点,占据营收比重上升至26.76%。

但在公允项拖累下,贵阳银行的投资收益和公允价值变动损益两项合计额度为12.29亿元,同比下降9.87%,叠加利息净收入同比负增,导致该行今年一季度营业收入同比下降12.22%。

银行策略调整:重波段,增对冲

针对2025年的震荡市,银行债市投资策略已发生调整。

邮储银行行长刘建军在2025年半年度业绩说明会上表示,该行上半年在低利率下探索更加灵活多元的资产负债策略。如择时主动扩表,捕捉市场波动中的增收机会,在降负债基础上,加大高RAROC(风险调整资本回报率)地方债的投放力度,投放量同比翻番,实现价差超过了20个BP。

“银行的经营管理就是在多重目标中寻求动态平衡。”重庆银行行长高嵩,在该行2025年半年度业绩说明会上就银行经营短期与中长期目标平衡时表示,应既关注当期的业绩指标,也重视中长期的发展趋势。比如,该行上半年的盈利可持续性增强,利息净收入增速由负转正,并主动减少债券浮盈收益兑现近4亿元,占营收比例下降近4个百分点。

而当前债市波动行情,加剧了价差捕捉难度,银行债券投资在提高波段交易能力的同时,适度增加衍生品对冲和类固收资产,成为重要一环。

对于债市投资策略,招商银行副行长兼财务负责人彭家文在近期该行业绩交流上表示,从长远来看,整体的债券走势还是长期向下。在现阶段会呈现宽幅震荡的行情下,该行会采取四项措施:一是大类资产配置保持合理的债券投资占比,这一数据该行在30%左右;二是在资产配置方面,要把握高点、逢高配置,以保持组合相对较高的收益水平;三是把握市场研判,做好波段操作,获取交易性收入;四是保持债券的久期在合理的水平,并适当加大衍生工具操作,对冲风险。

建设银行金融市场部高级经理郑葵方近期建议,投资者需加强对市场趋势的研判与时机把握,精准识别波段高低点,灵活调整仓位实现收益。同时,合理运用国债期货、利率互换等衍生品工具,构建对冲组合。

责编:王璐璐

排版:刘珺宇

校 对: 杨舒欣

违法和不良信息举报电话:0755-83514034

邮箱:bwb@stcn.com