随着中国债券市场收益率的持续走低,税收政策与资本占用成本对机构投资者配债偏好的影响日益显著。广义基金为追求更高收益,纷纷加大信用债的配置力度,导致信用利差和等级利差显著压缩。这一变化使得自营机构投资信用债的性价比大幅下降,转而更偏好配置利率债。

本刊特约 温婉/文

中国债券市场的主要境内机构投资者包括银行、广义基金(涵盖银行理财、公募基金、私募基金、资管计划、企业年金、社会保障基金等)、保险和券商自营。截至2025年6月底,这些机构持券规模的市场占比分别为48.2%、28.6%、4.1%和2.4%。不同机构投资者适用的税收政策存在差异,导致其获取债券票息收入与资本利得收入的税负成本各不相同。这种税收结构差异成为不同类型投资者投资风格分化的重要因素之一。

各机构税收政策差异详解

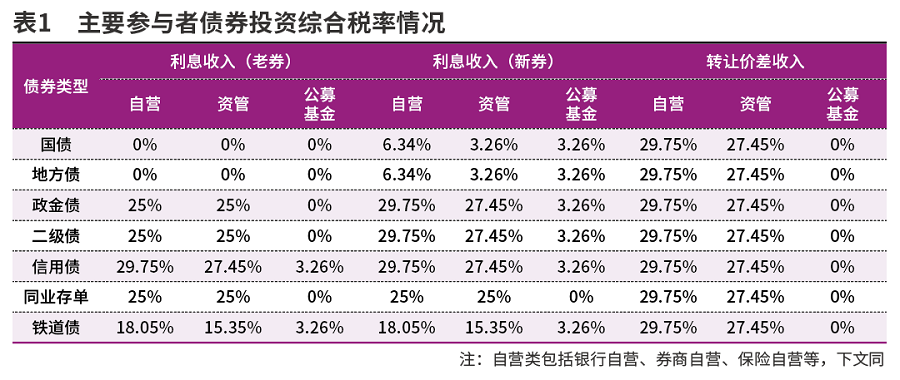

机构投资者债券投资涉及的主要税费包括增值税及附加、企业所得税。其中,增值税税率为6%(价外税),附加税费包含城市维护建设税、教育费附加和地方教育附加,缴纳金额分别为增值税税额的7%(适用于银行理财、公募基金等)、3%和2%。因此,增值税及附加的综合税率为1/(1+6%)×6%×(1+12%)=6.34%。企业所得税税率为25%,考虑到税基中不含增值税及附加部分,实际税率为(1-6.34%)×25%=23.42%。相关税费合计税率为29.75%。

在基本税收政策的基础上,我国对部分债券类型和机构实施了税收优惠政策。债券类型方面,2025年8月8日之前新发行的国债、地方债利息收入免征增值税和企业所得税,金融债、同业存单利息收入免征增值税,铁道债利息收入减半征收企业所得税;8月8日及以后,新发行的国债、地方债、金融债利息收入恢复征收增值税。机构类型方面,公募基金债券利息收入按3%征收增值税、免征所得税,转让价差收入免征增值税和所得税;其他资管产品债券利息收入、转让价差收入按3%征收增值税。

将各类债券的收益率减去对应的利息收入综合税率,可简单衡量不同机构投资者的税后利息收益。

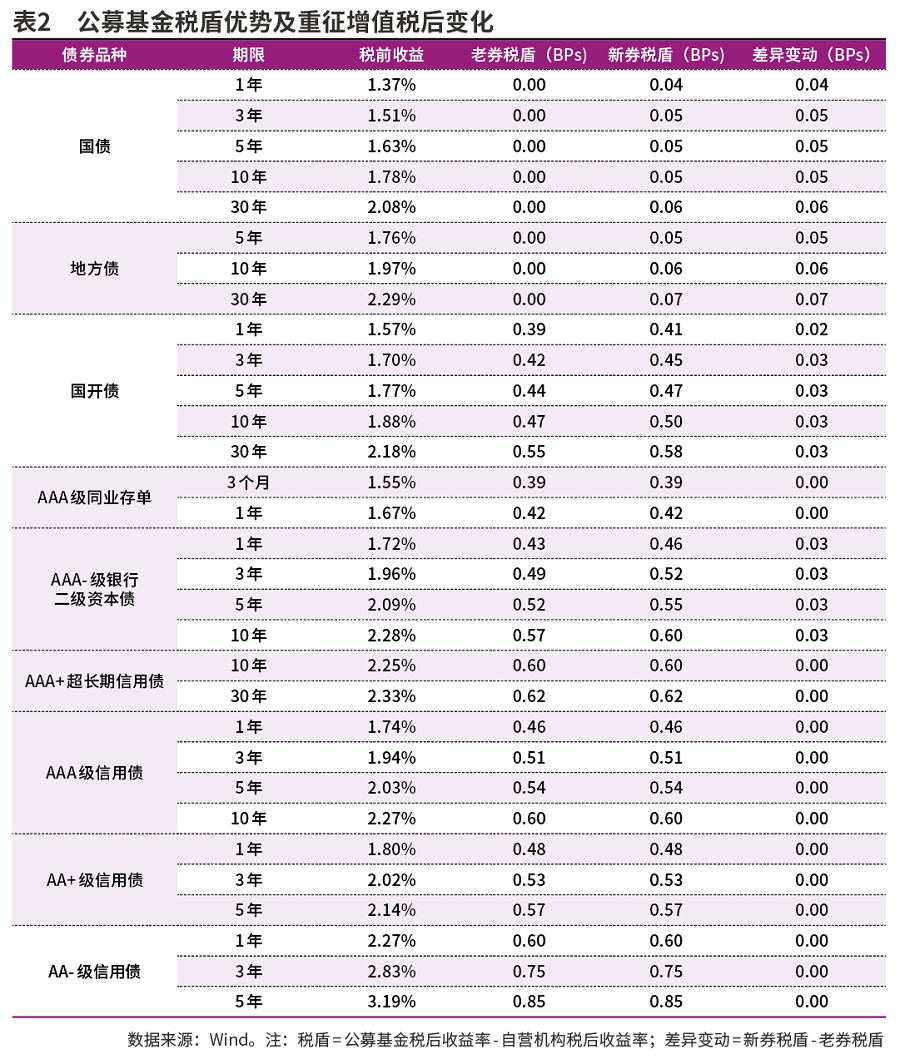

基金的税盾效应凸显

公募基金在税收层面相较于其他投资机构具有显著优势。具体体现在:一是利息收入方面,老券中除信用债需缴纳增值税(3%)及附加税费外,其他利息收入均免税;新券中,各类债券利息收入税率均优于自营机构。尤其是信用债利息收入税收优势明显,在信用债违约清淡的行情下,公募基金可以通过信用下沉提高收益。二是资本利得方面,债券转让形成的价差收入全额免税。这一政策不仅显著降低了交易环节的税负成本,还支持公募基金通过灵活开展波段操作增厚收益。

依据现行税法规定,对投资者取得的基金非保本收益不征收增值税、暂免征收所得税。因此,部分自营机构、其他资管产品可以利用基金的税盾效应,通过增配公募基金产品布局部分债券投资敞口,以实现税收的减免。尤其是国债、地方债、金融债恢复征收增值税后,公募基金的税盾优势进一步提高。

资本占用对债券收益率的深远影响

相较于基金和资管产品,自营机构在投资债券时需要额外考虑资本占用成本。不同类型和期限债券的资本计提要求具有差异化,形成的不同数额的资本占用会产生相应的机会成本,其可通过“资本占用额×净资产收益率(ROE)”来简单衡量。

通过测算各类机构常见券种考虑资本占用后的收益发现,对于自营机构而言,仅考虑票息收益时,投资利率债的性价比远高于信用债。部分信用债的实际票息收益可能为负,通过信用下沉增厚收益的策略可行性较差。

不过,自营机构可以参与信用债交易盘,通过资本利得弥补实际票息收益的不足。例如,逢高买入银行二级资本债,获取牛市行情中的大额价差收益。此外,自营机构还可以通过公募基金间接持仓信用债,利用公募基金的税收优惠弥补部分资本占用成本。但需关注公募基金的信息披露要求,例如银行自营选择的公募基金需能够穿透至最底层,否则将带来风险权重的大幅提升。

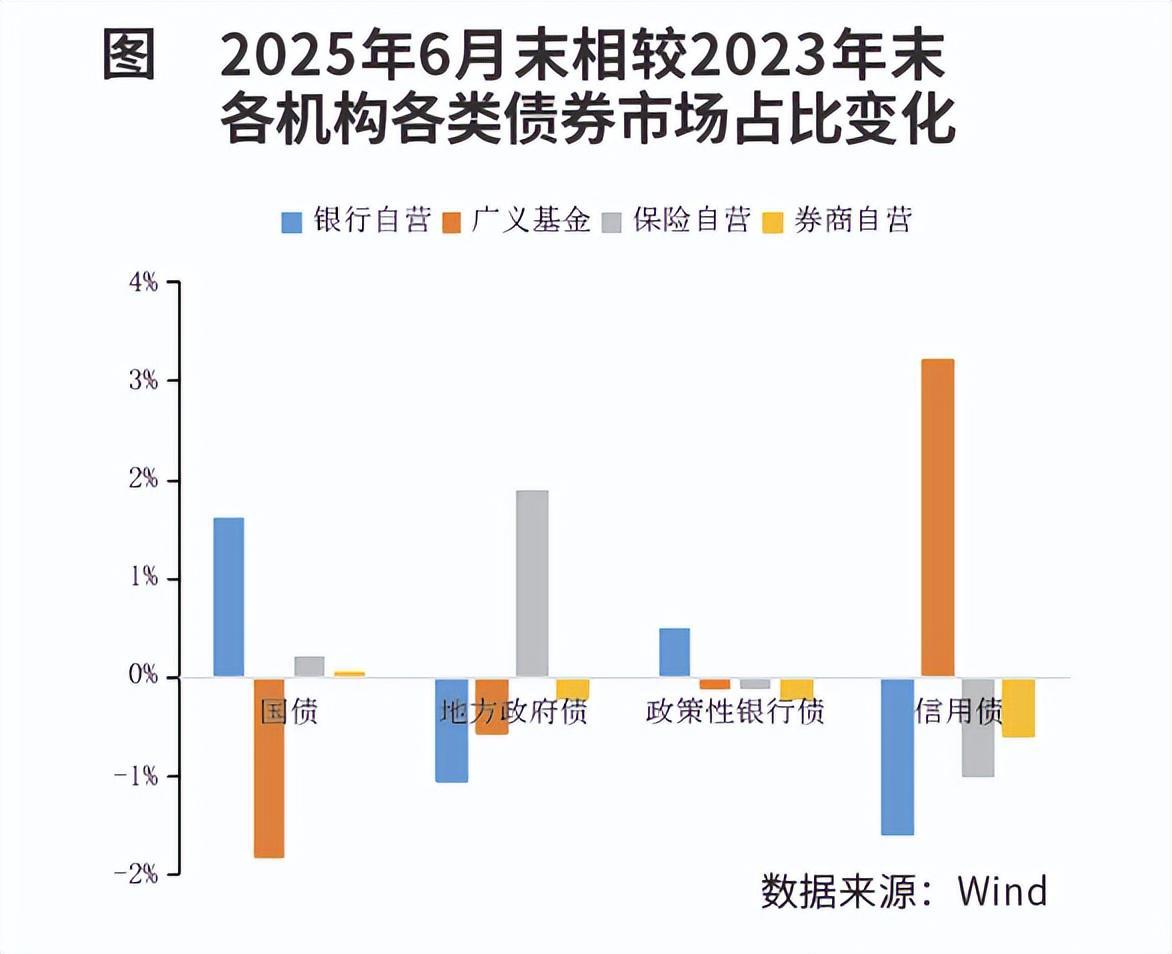

近年来,中国债券收益率持续下行,税收和资本占用差异对机构配债偏好的影响愈发明显。广义基金为追逐高息收益加大信用债购买力度,信用利差和等级利差压缩明显,使得自营机构投资信用债的性价比下降,更偏好进行利率债配置。截至2025年6月末,银行、保险、券商自营信用债持仓市场占比分别较2023年末下降1.6个、1.0个、0.6个百分点,而广义基金则提升3.2个百分点。

(作者系中国建设银行金融市场部业务副经理,本文仅代表作者本人观点,与所在单位无关,不代表本刊立场。)

本文刊于09月06日出版的《证券市场周刊》