文丨云潭

储能行业超级黑马海辰储能,在IPO的道路上屡战屡败,却屡败屡战。

自2023年A股IPO折戟后,海辰储能并未放弃,今年3月首次向港交所递交招股书却遭遇失效。10月27日,公司再次向港交所发起冲击,递交了新的《招股书》。

尽管海辰储能上市决心坚定,但财务压力、现金流紧张以及持续不断的官司,使其IPO之路充满变数。

【财务困境:现金流紧张,盈利能力存疑】

随着全球清洁能源转型的加速,储能产业迎来爆发式增长。

海辰储能也乘势而上,营业收入从2022年的36.15亿元飙升至2024年的129.17亿元。今年上半年营收达69.71亿元,同比大增224.5%;净利润在2024年实现扭亏,盈利2.88亿元,2025年上半年为2.13亿元。

然而,深入剖析其财务报表,海辰储能的真实财务状况并不乐观。

利润增速虽快,但现金流才是企业内在经营风险的晴雨表。

财报显示,海辰储能长期“失血”,利润停留在报表层面,难以转化为实际现金。

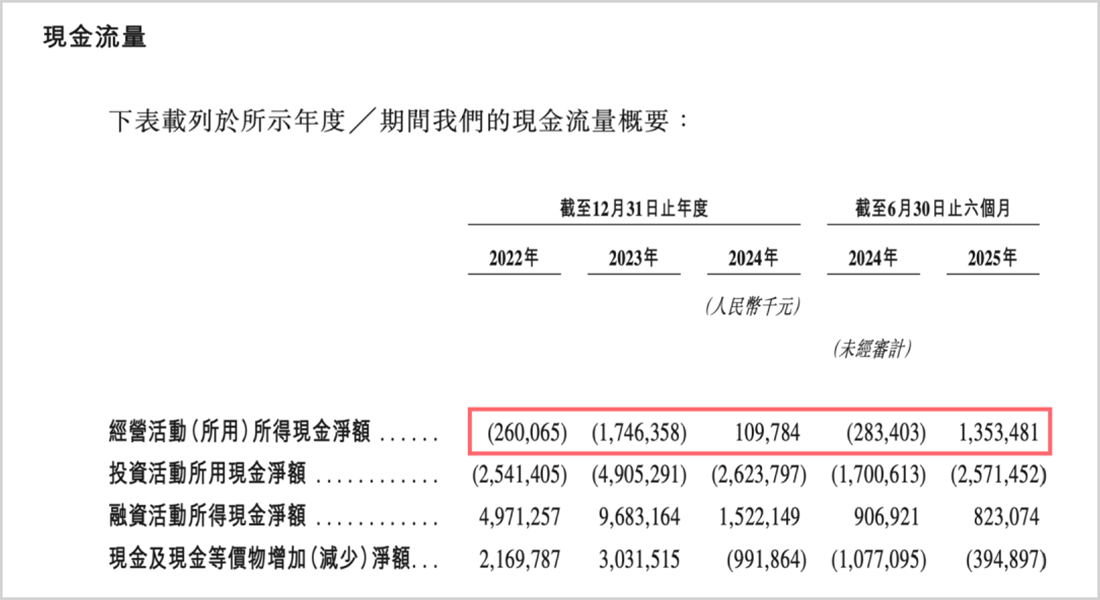

2022年和2023年,其经营活动现金流净额分别净流出2.6亿元和17.46亿元,现金消耗巨大,“造血”能力严重不足。

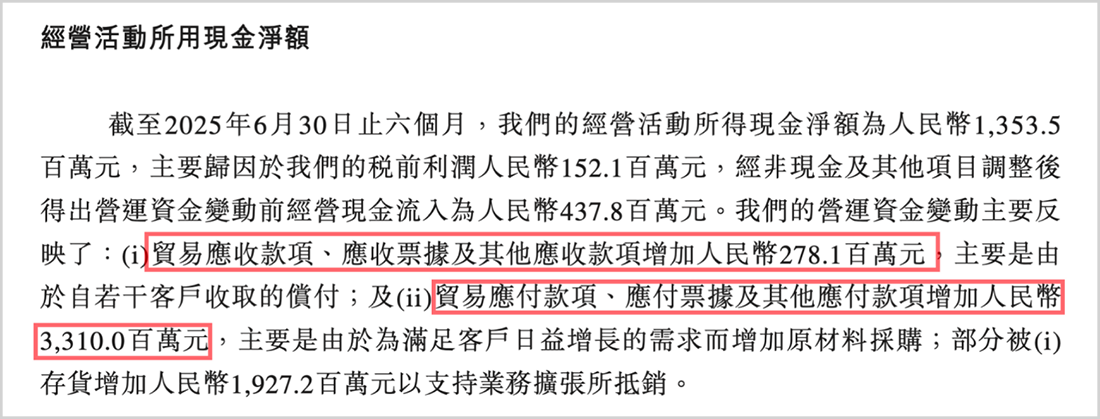

今年上半年,海辰储能经营现金流转正为13.53亿元,但仔细分析发现,这一变化主要得益于应付账款的大幅增加,提升了33.1亿元,而同期应收款项仅增加2.78亿元。

也就是说,海辰储能现金流的改善并非通过从客户手中收回账款实现,而是通过大幅延长上游供应商的账期。这种将财务压力转嫁给供应链的做法,不仅不能代表公司实力,其可持续性也值得怀疑。

当前,储能电芯产业链供应紧张,许多环节满产满销,交付周期延长,供应商对延长账期的容忍度越来越低。海辰储能的这种策略恐难持续。

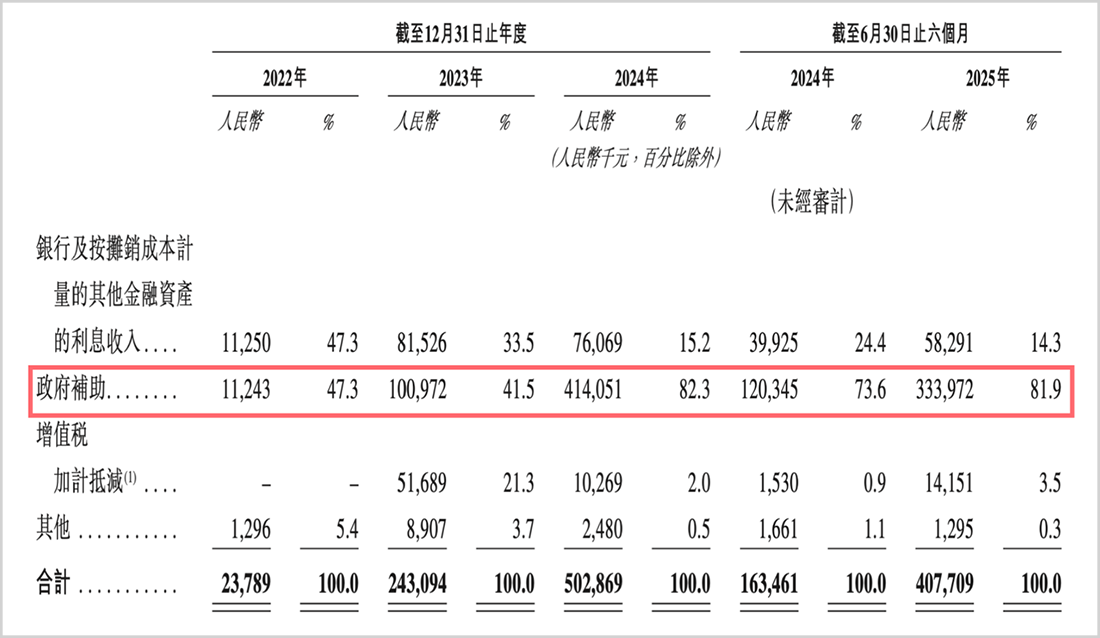

与此同时,公司上半年收入69.7亿元,净利润仅2.13亿元,净利率仅3.1%。而其在2024年就获得政府补贴4.14亿元,是净利润的1.43倍;今年上半年依然有3.33亿元。如果剔除政府补助,海辰储能将陷入亏损状态。

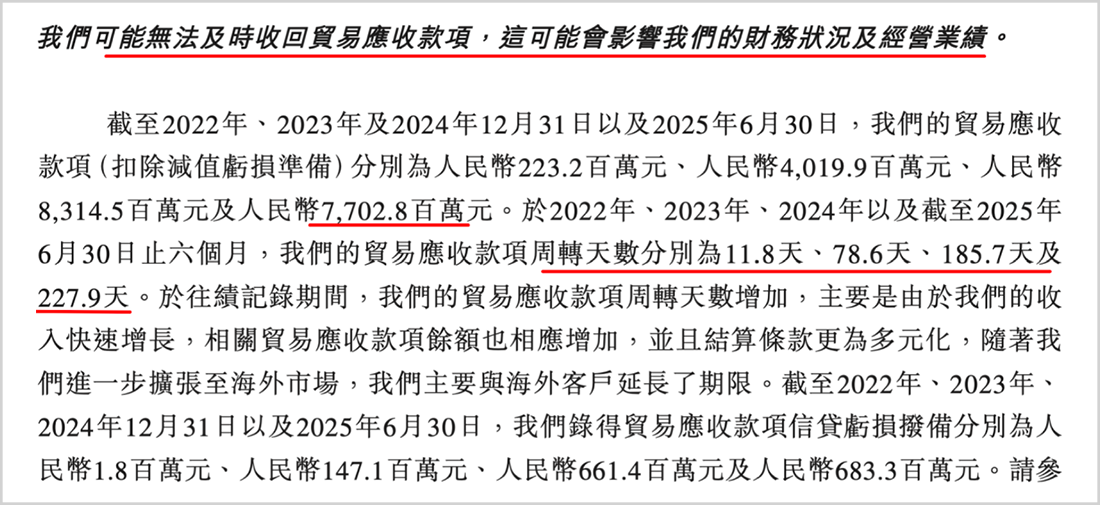

此外,公司资产负债率攀升至75%的高位,在手现金持续萎缩。上半年应收账款高达77.03亿元,周转天数上升至227.9天。

应收款项是同期营收的1.1倍,且回款能力持续恶化。

无论盈利能力、回款情况还是周转效率,海辰储能均低于同行,与当前火热的储能行情形成鲜明对比,其真实财务状况并不如表面那般光鲜。

【官司缠身:不正当竞争诉讼引发关注】

海辰储能不仅面临“内忧”,还有“外患”。

据最新的《招股书》,海辰储能面临的诉讼案件已达10起,合计金额超过1.5亿元。

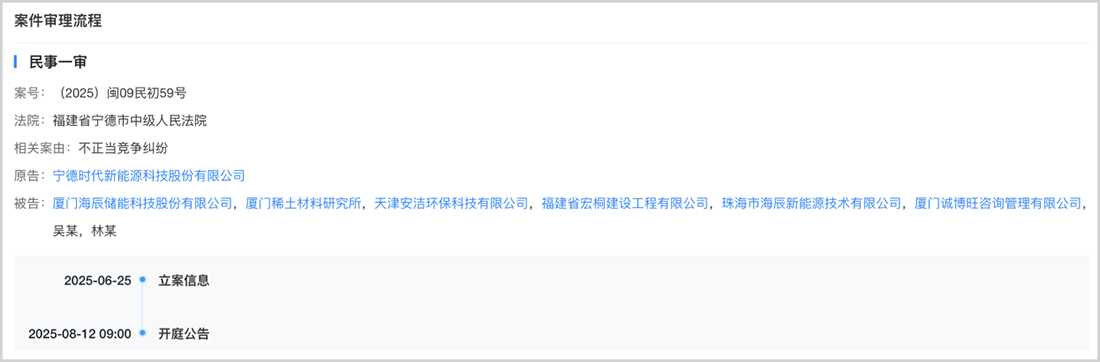

最新且金额最大的一起诉讼发生在2025年6月,宁德时代将海辰储能及厦门稀土材料研究所等6名关联方以“不正当竞争”为由告至宁德市中级人民法院。

▲来源:天眼查

该案件已于8月12日开庭,结果尚未公布。

从目前可获知的信息来看,这起诉讼围绕两大主题:

一是竞业协议限制。宁德时代认为海辰储能创始人吴祖钰在竞业限制期内成立海辰储能,并将从前东家获取的技术应用于公司运营,构成不正当竞争;

二是海辰储能及关联方合伙挖走宁德时代7名员工,违反竞业协议限制,且吴祖钰涉嫌利用其配偶林秀华的名义,并在其协助下“输送技术”至海辰储能。

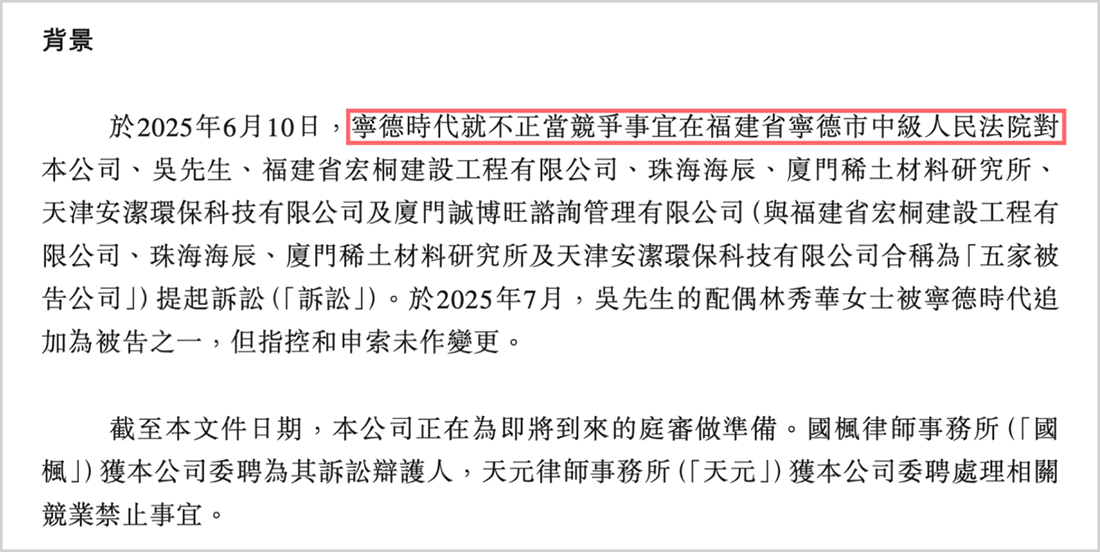

▲来源:海辰储能《招股书》

因此,宁德时代要求海辰储能、吴祖钰等停止技术侵权,并赔偿经济损失1亿元;停止挖角行为,赔偿经济损失5000万元。

回顾事件脉络,两家企业的纠纷始于吴祖钰的职业生涯转折。2023年,宁德时代以违反竞业协议为由对其提出仲裁,最终裁决吴祖钰支付100万元违约金。这场诉讼暴露了海辰储能可能涉嫌“技术复制”的问题。

今年7月,宁德时代以“侵犯商业秘密”为由报案,海辰储能工程部负责人冯登科被带走调查。

9月份,宁德时代还就海辰储能及个别高管和员工提起共计七起专利诉讼。

在《招股书》中,海辰储能表示宁德时代的最新诉讼理由与先前已完成的仲裁案件高度重合,可能构成重复起诉,此类案件可能不再符合法院的受理条件。同时,否认对宁德时代指控的“挖角”行为,不构成违规等。

面对无休止的诉讼,海辰储能的IPO进程无疑将蒙上一层阴影。

【出海风险:美国市场布局面临挑战】

某种程度上说,海辰储能的成功离不开海外市场的爆发。

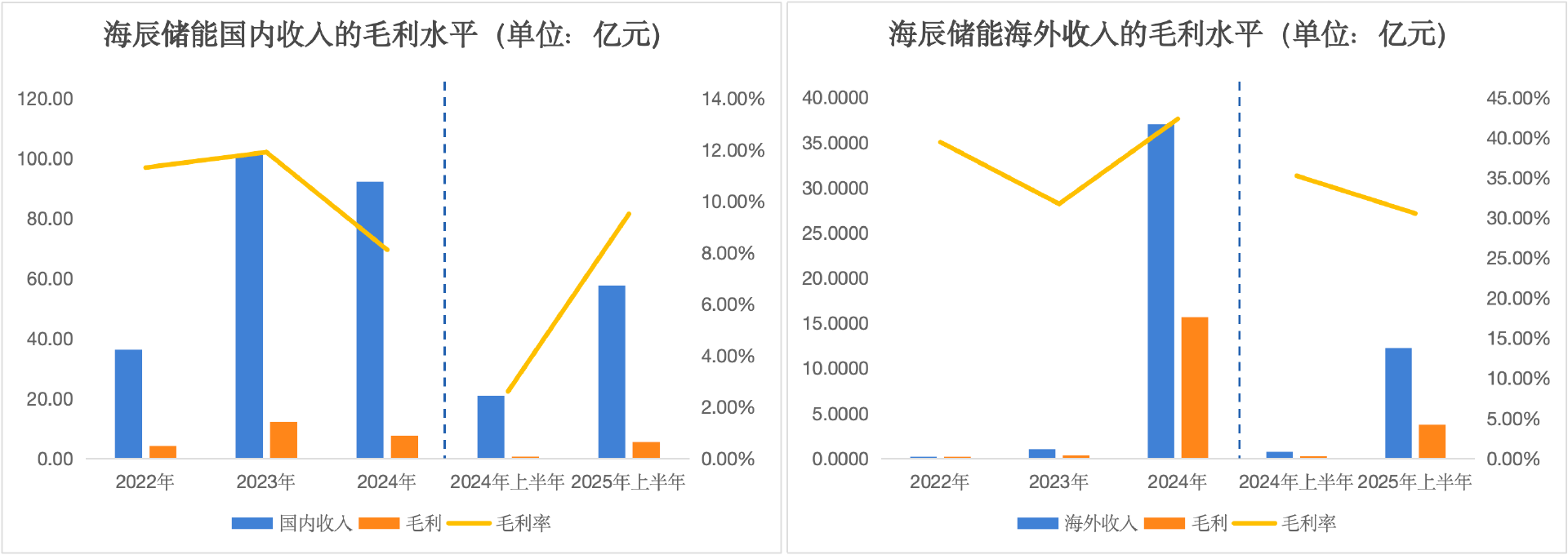

当前,出海已成为公司的盈利支柱。其海外收入在2022年几乎可以忽略不计,2024年飙升至37亿元,占总收入比重近三成。

得益于海外市场对高品质、一体化解决方案的需求增长,海辰储能海外业务的毛利率在2024年/2025H1达到了42.3%/30.5%,而同期国内仅有8.1%和9.5%,海外业务贡献了绝大部分盈利。

尤其是美国市场,成为海辰储能的重要拼图。2024年,美国市场贡献33.86亿元,占总营收的26.2%。

最新消息显示,今年5月,公司位于美国得克萨斯州梅斯基特市的工厂正式开业,规划年产能10GWh,并于8月完成首批储能系统交付。

然而,开业并不等同于全面进厂,更不等于产能全面进驻美国。目前,赴美建厂仍面临挑战,其美国子公司在《大而美法案》(OBBB)框架下面临合规风险,全资股权结构、技术授权模式及生产资质缺陷造成“三重合规障碍”,可能无法享受联邦补贴。

此外,该工厂也可能并不具备完整的电芯生产能力。

要知道,目前全球仅有中国拥有完备的锂电全产业链。电芯所需的六氟磷酸锂、隔膜、碳纳米管导电浆料等关键材料,美国本土仍没有像样的供应商。因此,即便完成工厂建设,供应链仍将依赖中国进口。

电池是储能系统的心脏,成本占比高达60%。而海辰储能美国工厂可能不具备本地化生产条件,无法实现美国本土化采购的60%,无法满足OBBB法案的要求。这将直接导致其在美国的成本激增,竞争力下滑。

此前,海辰储能的美国大客户Powin突然宣布破产,这家企业曾是美国第三大储能集成商。这一突发意外,意味着海辰储能在海外还面临不确定性。

要知道,2024年,海辰储能前五大客户就贡献47.9%营收,第一大客户为美国客户,独占17.3%,第四大客户也是美国客户,占比5%。

而仅仅美国市场收入占比就超四分之一,是公司业绩的重要变量。目前,美国对中国储能产品仍征收最高34%的关税,尽管投资德州工厂,但2024年美国收入仍主要依赖出口,本地化产能能否跟上,还需要等待时间来验证。

美国《通胀削减法案》对储能产品的供应链有明确要求,自2024年起,电池组件需一定比例来自北美,到2025年,更是要求电池组件100%必须在美国本土生产,否则将无法获得补贴。

按照美国对制造业回流的要求,未来不排除关税的再度抬升,以及出台储能系统全产业链本地化的要求。海辰储能美国工厂仍无法摆脱供应链扰动的影响,其海外收入及盈利能力将面临不小压力。

公司自2024年开始,海外毛利率就开始下滑,已从2024年的42.3%下降至2025上半年的30.5%。

在官司缠身、现金流吃紧、出海风险仍存的背景下,这匹300亿储能黑马,第三次闯关资本市场仍面临诸多问题待解。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。