摩根士丹利在最新发布的报告中指出,生成式AI(GenAI)领域的四大关键催化剂——模型进步、代理式体验、资本支出激增以及定制芯片的重要性提升,正在深刻重塑全球互联网行业的竞争格局。这一变革不仅将推动技术革新,更将重新定义消费者行为与市场领导者的地位。

据追风交易台消息,摩根士丹利资深分析师Brian Nowak在9月16日发布的深度报告中明确表示,领先AI模型的持续突破与旨在自动完成复杂任务的“代理式”(agentic)AI体验的快速普及,正合力推动互联网行业迈向全新的增长阶段。这些技术进步不仅将显著提升用户体验,还将进一步加速消费者支出的数字化转型进程。

科技巨头加码AI投资,资本支出规模空前

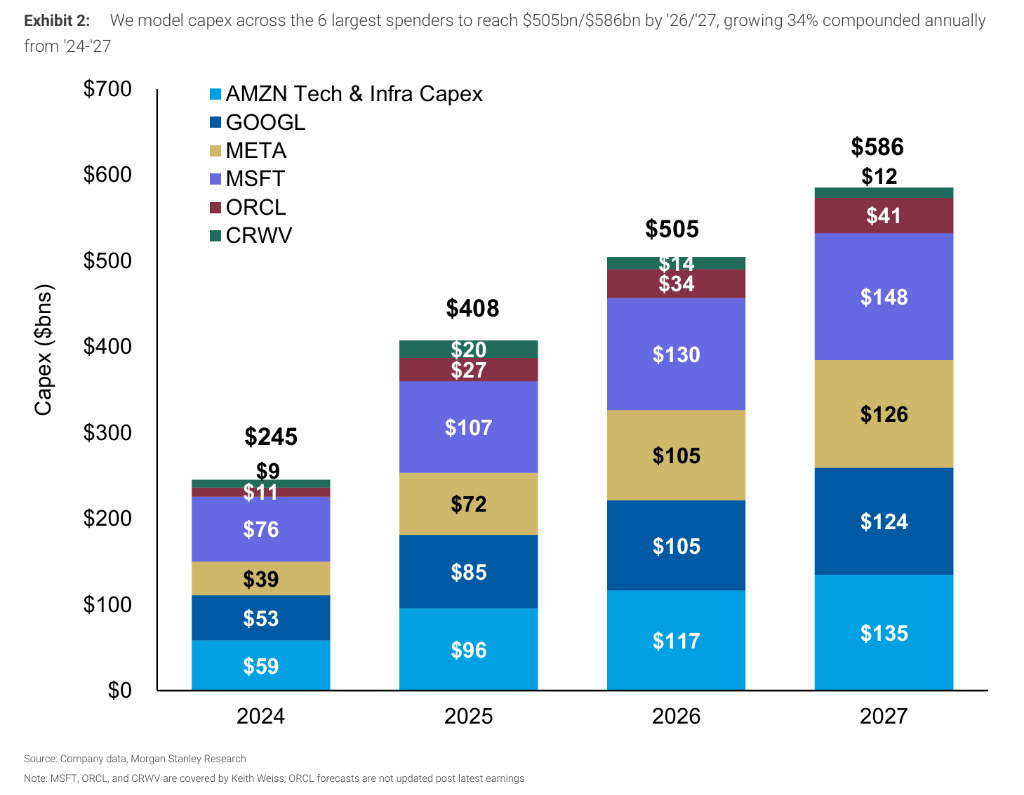

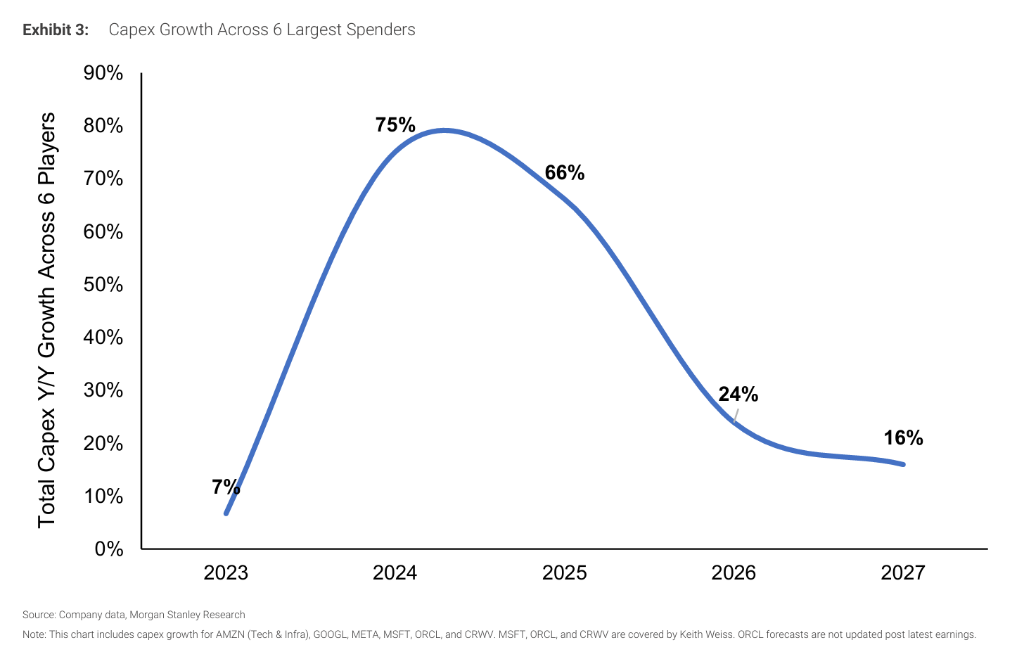

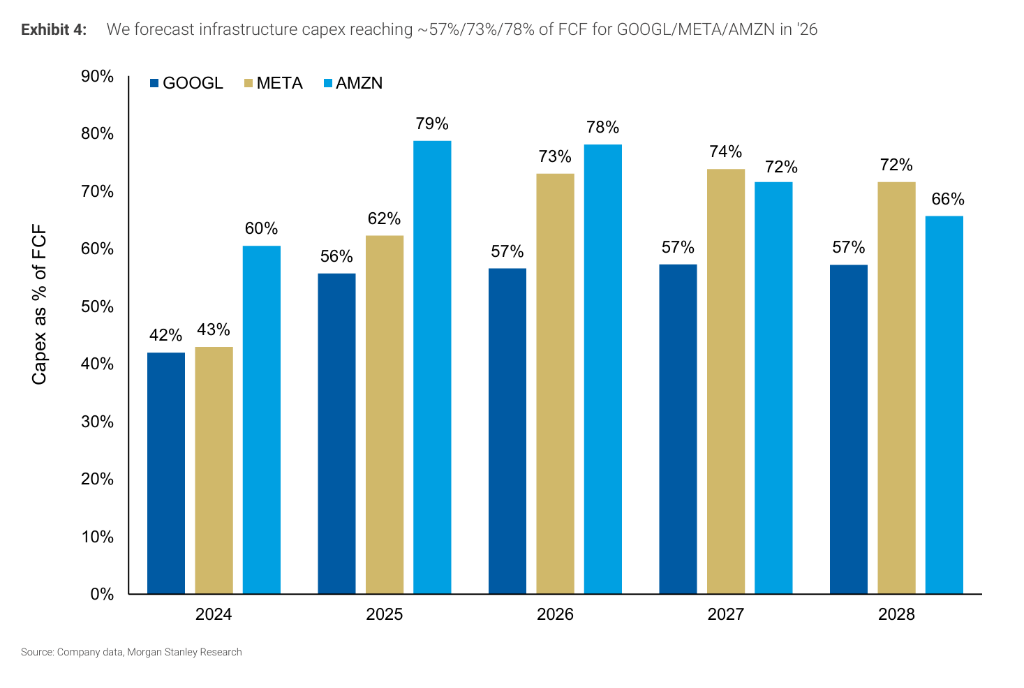

为在这场技术革命中占据先机,全球科技巨头正以前所未有的规模进行资本投入。摩根士丹利预测,到2026年,六大主要科技公司的总资本支出将达到约5050亿美元,并在2027年进一步增至5860亿美元。尽管这一巨额投资将对公司的自由现金流构成显著压力,但同时也为未来的持续增长奠定了坚实基础。

摩根士丹利明确科技股偏好:亚马逊、Meta、谷歌领跑

基于对上述趋势的深入分析,摩根士丹利在大型科技股中明确了其未来12个月的偏好顺序,依次为亚马逊、Meta和谷歌。该行认为,这三家公司凭借强大的技术实力、市场地位以及创新能力,将最有可能充分利用AI催化剂来巩固自身市场地位,并成功开辟新的收入来源。

四大宏观AI催化剂:驱动互联网行业未来

摩根士丹利进一步指出,未来几年互联网行业的表现将主要由以下四股宏观AI力量所驱动:

- 模型开发加速:报告预计,顶尖AI模型将继续保持甚至加速改进的步伐。充足的资本投入、不断提升的芯片算力以及在代理式能力开发方面的巨大潜力,将共同推动OpenAI、谷歌、Meta等领先企业发布新一代更强大、更智能的AI模型。

- 代理式体验普及:代理式AI产品以其能够提供的更个性化、互动和全面的消费体验,正成为推动消费者钱包数字化的重要力量。然而,要实现大规模应用,仍需克服算力容量、推理能力和交易流程顺畅性等方面的诸多障碍。

- 资本支出激增:报告显示,到2026年,六大科技巨头(亚马逊、谷歌、Meta、微软、甲骨文、CoreWeave)在数据中心上的资本支出总额将达到5050亿美元,同比增长高达24%。每建设一座吉瓦(GW)级数据中心,仍需约400-500亿美元的巨额资本支出。

- 定制芯片重要性提升:报告认为,第三方公司对谷歌TPU和亚马逊Trainium等定制ASIC芯片进行测试和采用的可能性正在不断增加。尽管英伟达的软件生态系统构成了一定壁垒,但成本效益和产能限制将促使更多客户寻求ASIC解决方案,尤其是在推理工作负载方面。摩根士丹利特别指出,谷歌和亚马逊若能在此领域取得突破性进展,将为其带来完全超出当前估值的上行空间。

资本支出激增挤压自由现金流,科技巨头押注AI未来

巨额的资本支出无疑是科技巨头们为AI未来所下的重注,但这也直接影响了它们的财务状况。摩根士丹利的模型显示,从2024年到2027年,六大科技巨头的资本支出预计将以34%的复合年增长率持续增长。

报告测算,这种规模的投资将显著影响公司的自由现金流。到2026年,谷歌、Meta和亚马逊的基建资本支出预计将分别占其税前自由现金流(FCF)的约57%、73%和78%。这充分表明,为了在AI竞赛中保持领先地位,这些公司愿意牺牲短期盈利能力,以换取长期的技术和市场优势。

亚马逊:AWS加速与零售利润率改善双轮驱动

在摩根士丹利的大型科技股偏好中,亚马逊被列为首选,目标价设定为300美元,评级为“增持”。其看涨逻辑主要基于两大支柱:AWS业务的再加速和北美零售业务利润率的持续改善。

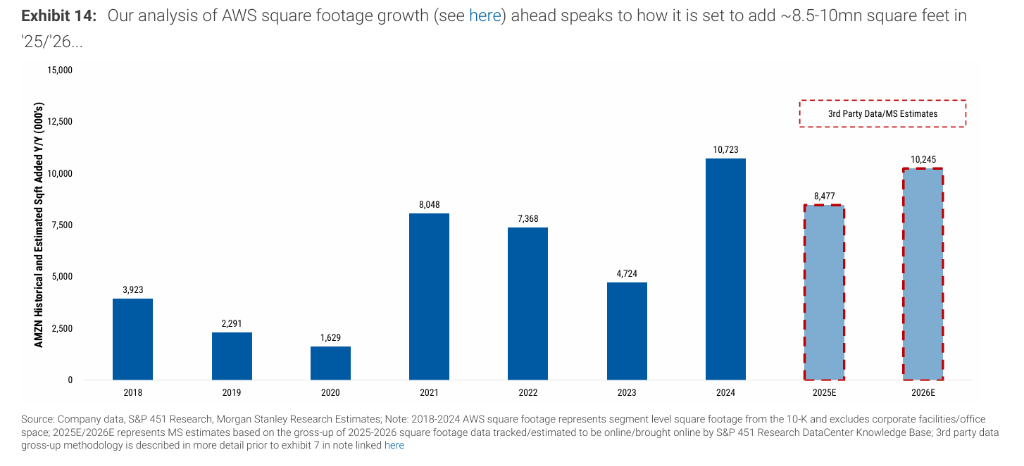

对于AWS业务,报告深入分析了其数据中心建设步伐,预计2025年和2026年将新增大量数据中心面积。这为2026年实现20%以上的收入增长提供了坚实的物理基础,高于该行目前19%的基础预测。

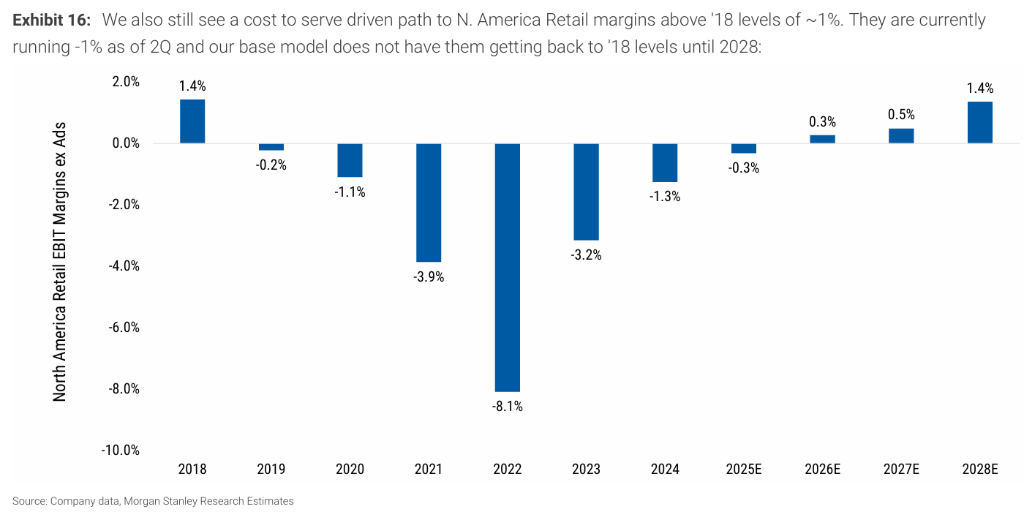

在零售业务方面,报告指出,亚马逊北美零售业务的利润率仍有显著提升空间。截至2025年第二季度,该业务利润率为-1%,远低于2018年约1%的水平。摩根士丹利的基础模型预计,到2028年该业务利润率才能恢复至2018年水平,这意味着其2026/2027年每股收益预测存在进一步上调的可能。

Meta:核心业务改进与“看涨期权”并行

摩根士丹利同样维持对Meta的“增持”评级,目标价设定为850美元。该行认为,投资者应密切关注其核心平台的改进、下一代Llama模型的发布以及多个未被充分定价的“看涨期权”。

报告称,Meta利用GPU驱动其核心广告业务的改进,仍有巨大空间来提升用户参与度和变现能力。同时,市场期待该公司在2026年初发布经过充分测试和改进的下一代Llama模型。

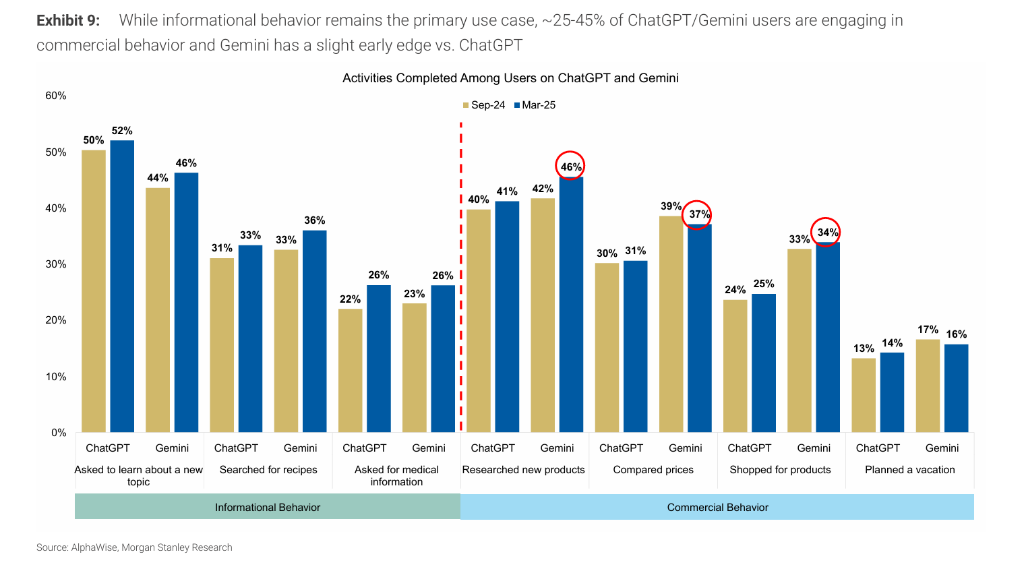

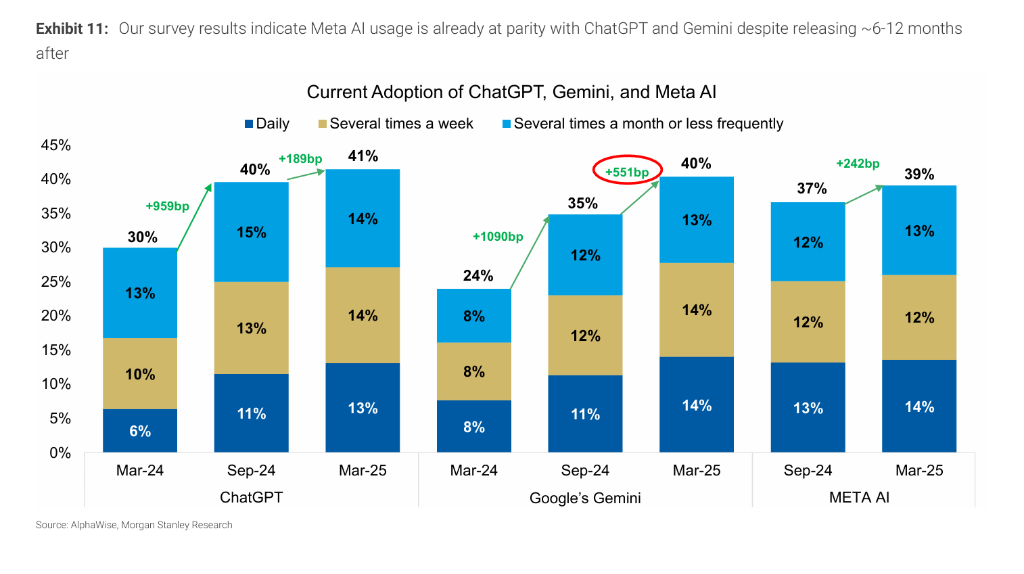

此外,Meta AI搜索、商业消息(Business Messaging)等新业务被视为重要的长期增长驱动力。摩根士丹利测算,仅Meta AI搜索一项,到2028年就可能创造约220亿美元的年收入机会。调查数据还显示,尽管Meta AI发布时间较晚,但其用户采用率已迅速追平ChatGPT和谷歌的Gemini。

谷歌:搜索创新与云增长前景并重

摩根士丹利维持对谷歌的“增持”评级,目标价设定为210美元。该行关注三大核心议题:AI驱动的搜索增长、用户商业行为的潜在转移以及谷歌云(GCP)的增长。

报告指出,谷歌在AI Overviews、AI Mode等方面的创新有望推动搜索收入加速增长。其预测2025年下半年和2026年的搜索收入增速将分别达到12%和9%。摩根士丹利的调查数据显示,在产品研究和比价等商业行为上,谷歌依然是消费者的首选平台,领先于亚马逊及其他竞争者。

在云业务方面,谷歌的Gemini模型和TPU芯片被视为推动GCP增长的关键。报告提到,Meta等公司已与GCP签订合作关系,这有望为谷歌2026年的云业务增长贡献约300个基点。该行认为,市场尚未充分计价谷歌在定制芯片方面的优势,这构成了潜在的上行催化剂。