薛鹤翔(申银万国期货研究所所长、中国首席经济学家论坛成员)与李野联合发布报告,深入剖析铜价未来走势,指出在多重因素推动下,铜价长期上涨趋势明显,超越历史高点或成现实。

摘要

报告正文

历史数据显示,美联储每次降息周期后,铜价均大幅上涨。2003年、2009年和2020年三次铜牛市起涨点,均出现在美联储利率降至低点之时。低利率导致美元走弱,铜价走强,呈现美元与铜价的负相关性。每次铜价牛市均伴随投资资金涌入,彰显低利率时代铜的金融属性。

美联储9月如期降息25个基点,将联邦基金利率目标区间下调至4.00%~4.25%。这是2025年美联储首次降息,也是自2024年12月以来首次重启降息步伐。点阵图显示,年内降息次数从2次增至3次,2026和2027年仍维持各1次不变。美联储降息过程可能非常缓慢,长期有利于铜价。

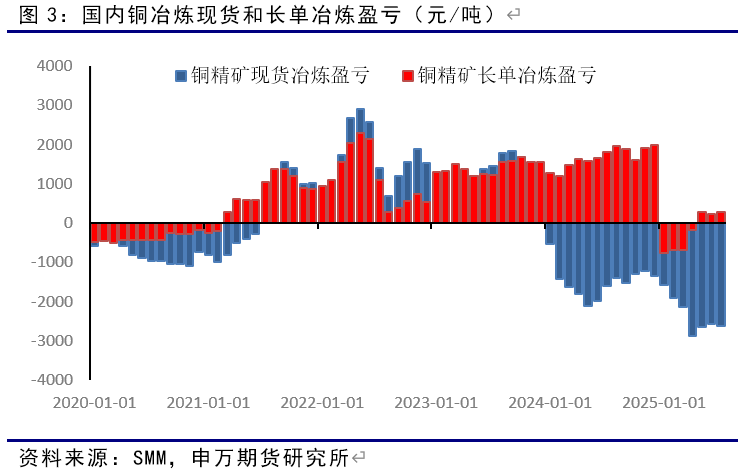

国内冶炼产能快速扩张远超全球精矿供应增速,导致精矿加工费出现历史性负值,精炼铜略供大于求,冶炼全行业处于盈亏边缘。

2017年,国家发改委等部门提出电解铝总产能天花板约为4500万吨/年,开启电解铝行业供给侧改革。目前铜冶炼行业急需类似变革,以整治“内卷式竞争”。若国家出台铜冶炼产能天花板限制,铜冶炼行业将快速走出困局,同时长期限制供应端增长。

9月24日,中国有色金属工业协会铜业分会第三届理事会在河北雄安新区召开。副会长陈学森表示,协会高度重视铜冶炼“内卷式”问题,已向国家相关部门报送材料,提出严控铜冶炼产能扩张的具体措施建议。材料已得到重视,国家有关部门正在加快研究如何加强对铜冶炼产能建设规范化管理具体措施。

9月28日,中国工信部等八部门联合印发《有色金属行业稳增长工作方案(2025—2026年)》,提出2025-2026年期间,铜、铝等10种有色金属产量预计年均增长1.5%左右,远低于此前两年规划中设定的5%增速。

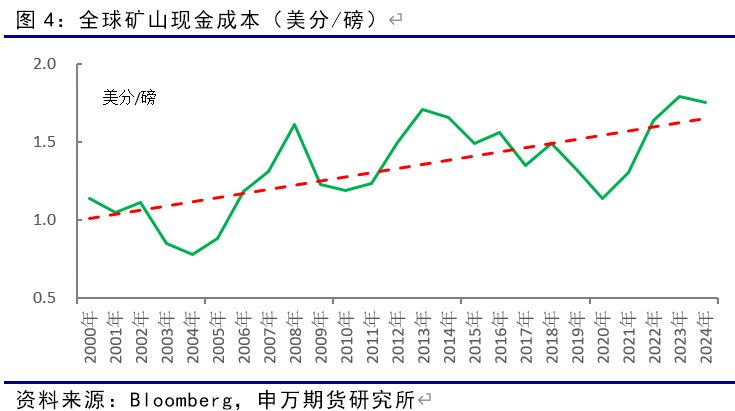

根据彭博统计的主要矿企财报数据,全球铜矿山现金成本(C1)逐年上升。2000年时,主要矿山现金平均成本仅为1.0美分/磅左右,随着高品位矿脉开采枯竭,全球矿山品位逐年下降,现金成本也逐年提升,2024年主要矿企的平均现金成本攀升至约1.75美分/磅。全球研究机构估计,全球铜矿完全成本(C3)90%分位线大约在8,600 - 8,900 美元/吨(约3.90 - 4.05 美元/磅)。

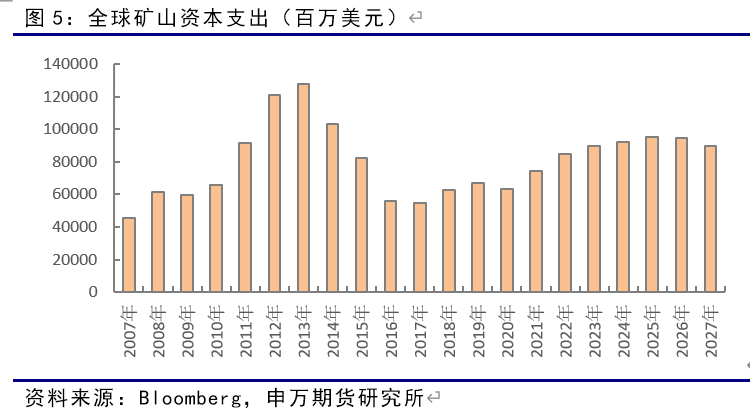

由彭博统计的全球主要矿企资本支出来看,2022-2025年增速逐年下降,将可能导致未来新增矿供应增速明显放缓。由于矿山建设周期通常需要5-8年,所以近年来全球主要矿企投资增速的放缓,大概率意味着未来可供应的铜矿增速放缓。

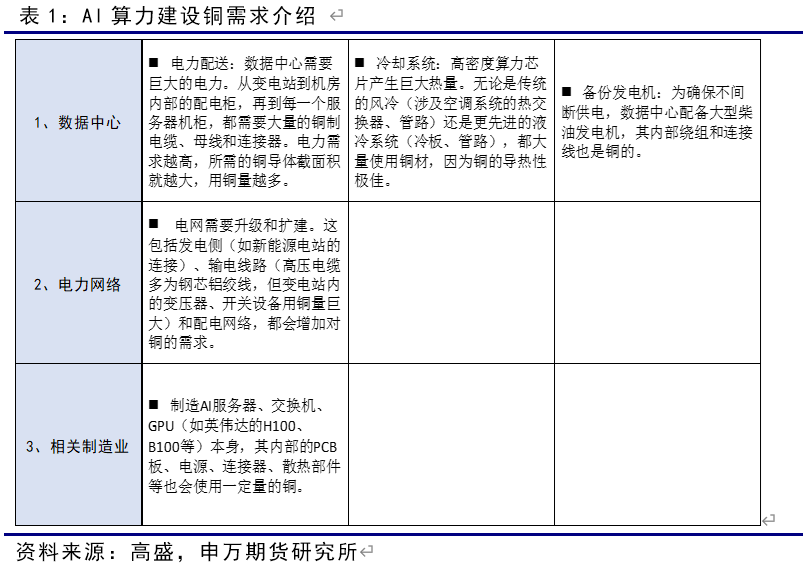

高盛在2024年3月的报告中预测,到2030年,数据中心对铜的新增需求将从2023年的约20万吨/年增长至50万吨/年。AI数据中心每兆瓦的用铜量比传统数据中心高出约80%,主要原因是更密集的布线和高效率的冷却系统。此外,支持数据中心的电网建设也将带来额外的需求。

人形机器人目前已成为市场热点,同时进展迅猛。机器人技术正在与人工智能、物联网、5G等新一代信息技术深度融合,显著提升了机器人的环境感知、自主决策与人机协作能力。多家投行和智库机构预测,2035年全球人形机器人产业将达到万亿级产业。

根据资料介绍,每台人形机器人的铜用量大约为8-12公斤。以特拉斯一家企业来看,2026年将实现年产5万台Optimus机器人,并计划在2030年前达到年产量100万台,折合耗铜量9500吨。摩根士丹利分析师报告称,中国机器人市场规模预计年增23%,2050年将达3.02亿台。

另外,机器狼、无人机等军事设备的革命性更替,也将有大量的新增铜需求。

电源:据新华社报道,中国在联合国气候变化峰会上表示,到2035年,全经济范围温室气体净排放量比峰值下降7%至10%,非化石能源消费占比达到30%以上,风电和太阳能装机容量达到2020年的6倍以上。根据资料介绍,风电每GW耗铜约0.9万吨,光电每GW耗铜约0.45万吨。尤其是中国很多地区光伏的度电成本已与火电相当,甚至更低,未来光伏发电前景更加广阔。

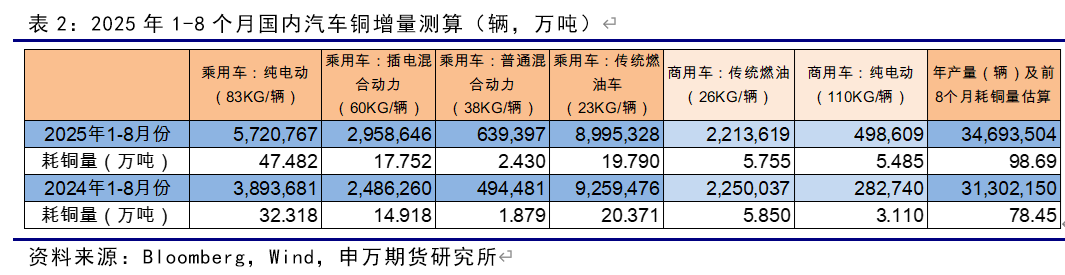

交通设备:目前中国月度新能源汽车渗透率已超过50%。未来,随着智能驾驶等级的提升,产品跨代的更新需求,将长期支撑汽车产量稳定增长。另外,新能源卡车产量的也快速增长。根据彭博的数据,新能源汽车是传统燃油车耗铜量的约3.6倍。

2003年、2009年和2020年三次铜的牛市起涨点,均是美联储利率降至低点。美联储低利率往往导致美元走弱,并伴随铜价的走强,呈现的是美元与铜价的负相关性,每次铜价牛市均彰显了低利率时代铜的金融属性。

如果以电解铝的供给侧改革为样板,整治国内铜冶炼的“内卷式竞争”,可能将长期限制铜供应增长。

随着矿山品位的逐年下降,铜精矿完全成本逐年抬升,铜价下方支撑也逐年提升。另外,全球主要矿企资本支出近些年增速逐年下降,也可能导致未来新增矿供应增速明显放缓。

随着人类的技术革命,AI算力、机器人、新能源将带动铜需求长期增长。

总之,未来矿山新增供应长期放缓,以及冶炼增长可能因“反内卷”长期受限,将可能造成供应端的长期放缓;需求端由于技术革命带来的预计持续增长,将可能导致铜供求长期出现缺口,铜价超越历史高点很可能并不遥远。