作者 | 付影

来源 | 独角金融

“掐脖子、砸头、报警送医”……11月6日,鹏华基金管理有限公司(下称“鹏华基金”)两位基金经理的互殴传闻如惊雷一般炸响金融圈。

当日晚间,剧情反转。据《每日经济新闻》等多家媒体报道,两位基金经理同步在朋友圈发布一字不差的澄清声明,称消息“属于恶意诽谤,严重与事实不符”。双方均强调网络并非法外之地,呼吁停止传播不实消息,维护清朗网络环境。

图源:网络

同时,鹏华基金也迅速回应此事并表示,公司已进行内部调查核实,相关传闻纯属谣言。

从任职信息看,有着“新能源女神”之称的闫思倩,自2022年1月加盟鹏华基金后,一路升任权益投资三部总经理、投资总监,2023年3月执掌鹏华创新未来混合(LOF);王子建2022年11月入职,隶属于闫思倩管辖的部门,应该是闫思倩的下属。2025年7月9日,王子建被增聘为该基金经理与闫思倩共管该基金。11月7日,鹏华创新未来混合(LOF)A成立,同样为两位基金经理共管。

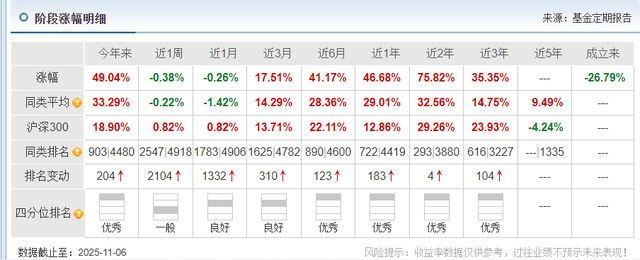

基金经理闫思倩核心产品表现也备受关注,鹏华创新未来混合成立5年累计亏损26.79%,虽然7月份与王子建共管后斩获37.1%的涨幅,但长期亏损仍引发投资者对其管理能力的质疑。

回顾公募行业,投研团队矛盾多与业绩考核、投资决策分歧相关,但如此公开化的冲突传闻并不多见。鹏华基金不仅是一家老牌公募,管理规模刚刚站上万亿台阶,而此次事件又是否反映出公司内部管理的混乱、投研团队在利益分配上存在不足?还是在公募基金行业高压环境下,投研团队矛盾的冰山一角?

1

鹏华基金经理起冲突?

闫思倩、王子建回应“恶意诽谤”

涉事双方中,鹏华基金权益投资三部总经理闫思倩素有“新能源女神”之称,管理规模超200亿;另一方则与其共管基金的同事王子建,管理规模25亿。

闫思倩是一位拥有超过14年的证券经历的老将,曾因新能源投资业绩而一战成名。加入鹏华基金前,闫思倩曾任华创证券、中银国际证券分析师、工银瑞信基金研究员、基金经理。2022年1月初,她从工银瑞信基金离职,加入鹏华基金,现担任权益投资三部总经理、投资总监、基金经理。

回顾闫思倩的投资生涯,始于新能源产业的萌芽阶段。2011年刚刚进入投研行业时,新能源汽车尚处于“300公里续航、事故频发、骗补乱象”的初级阶段,锂电池技术远未成熟。

她最开始研究锂电池在手机、笔记本的应用,后来延伸到苹果产业链,2018年至2022年年初,在工银瑞信担任基金经理期间,管理的新能源主题基金上获得了306.25%的最佳回报,也是她的业绩高光时刻。

2022年闫思倩转向鹏华基金,彼时,正值资本市场震荡期,她也从小甜甜变成了牛夫人,随着2024年9月中下旬开始资本市场上演一波大涨行情,闫思倩管理的产品无论业绩还是规模都堪称优秀。

9月17日,公募排排网发布今年管理规模破百亿的主动权益基金经理名单,其中,闫思倩以161.36亿元的管理规模排名第二,仅次于汇添富基金经理张韡的167.64亿元。

图源:罐头图库

截至三季度末,闫思倩在管6只基金,合计规模208.02亿元。与2024年末的61.46亿元相比,三个季度增长146.56亿元。其中,鹏华碳中和主题基金A和C规模高达123亿元,鹏华创新未来规模超过24亿元。

从业绩表现看,闫思倩管理产品任职回报均为正,任职总回报91.08%,年化回报29.4%,在3610位基金经理中排名第65位。

闫思倩建议重点关注两条主线,一是产业链龙头公司,尤其是在丝杠、减速器等老赛道中持续跑出的强者;二是灵巧手和传感器等新赛道,这些环节技术壁垒高、市场空间大,是产业链中通缩最弱的环节。

闫思倩管理的鹏华碳中和主题A和C分别为91.08%、88.24%,高于同类平均的17.81%,在同类7058只产品中,排名位列第133位和第152位。

业绩表现目前排在第二的鹏华沪深港新兴成长混合A,任职回报50.36%,同类平均为20.87%,在5840只同类型基金中排名第737位。

图源:天天基金网

尽管鹏华碳中和以碳中和为投资主题,但却没有投资该主题界定的电力、交通、工业、农业、建筑等股票。从前十大重仓股来看,震裕科技、浙江荣泰、隆盛科技、安培龙、北特科技等、汉威科技等多只股票均为人形机器人概念股。

图源:天天基金网

今年以来,随着人形机器人相关个股快速上涨,相关主题基金单位净值也快速上涨,鹏华碳中和就是其中的典型,单位净值和管理规模也都出现大幅增长。

在鹏华碳中和的二季度报告中,闫思倩表示看好新能源和制造业相关的人形机器人、低空经济、自动驾驶、固态电池,核聚变等。其中制造业升级中,智能化、技术迭代的变化最大。固态电池、无人驾驶、人形机器人是我们中长期最看好的技术升级方向,潜在市场空间达数十万亿。

机器人赛道,风头正盛。就在10月份,由闫思倩管理的鹏华制造升级混合A、鹏华制造升级混合C,以“机器人”为推广热点,仅一日便结束募集并进行超比例配售。

另一位基金经理王子建,此前曾在嘉实基金担任基金经理,2022年11月初离任所管的2只产品后,便加入鹏华基金,2023年11月开始管理第一只基金,但管理的规模与闫思倩相比逊色不少。截至目前,王子建总共在管基金2只,规模25.44亿元,在管基金最佳任期回报65.78%。

2

基金经理共管产品的利与弊

1998年12月,作为中国最早一批成立的鹏华基金,是老十家公募之一,第一大股东为国信证券,持股比例50%,意大利欧利盛资本资产管理股份公司,持股49%,深圳市北融信投资发展有限公司持股1%。

图源:天眼查

截至2025年9月30日,鹏华基金管理的资产总规模为1.33万亿,总共管理370只公募基金,20只社保基金、养老基金及划转资本组合。根据国信证券发布的2025年半年度报告显示,鹏华基金2025年上半年实现净利润3.87亿元,同比增长1.24%;上半年营业收入为18.63亿元,同比增长4.14%。

天天基金网显示,闫思倩与王子建共管的鹏华创新未来混合(LOF),2020年9月30日成立,其中闫思倩自2023年3月开始管理该产品,王子建在今年7月9日加入与其共管。

而鹏华创新未来混合LOF的规模也经历过大起与大落。2020年末,该基金规模从80亿降至2021年末的70亿,又在2022年末下降到不足60亿,再到2024年二季度末的16.53亿规模,不仅规模一路下滑,投资收益从2020年至2024年累计亏损34亿而饱受诟病。近5年收益率为-26.79%,在同类的1322只基金中排名第1152位。

2023年二季度开始,闫思倩将该产品换成AI概念股后,行业排名和规模逐步提升。2024年该产品收益率17.12%,高于同类平均。

两人共管后业绩表现更加亮眼,近3个月累计收益率17.51%,跑赢同类平均的14.29%,持仓显示双方虽投资方向略有差异,其中闫思倩偏重新能源产业链,王子建更关注芯片等科技领域,但整体投资策略高度契合。

图源:天天基金网

两位基金经理共管2只产品,本该是协作互补的关系,却传出激烈冲突,这无论在鹏华基金还是整个基金圈,都实属罕见。虽然目前涉事的两位基金经理和基金公司均否认此事,但也引发了市场对基金经理共管的讨论。

wind数据显示,截至11月6日,全市场公募基金总数为13412只,其中采用基金经理共管模式的基金数量为6673只,占公募基金总数的比例为49.75%。这意味着,接近一半的公募基金由两位或以上基金经理共同管理。

基金经理共管基金中,在债券型、FOF、指数增强及部分主动权益类产品中尤为常见,从优势上有助于分散投资决策风险、强化投研协同。

北山常成基金投研院常务院长王兆江表示,这种模式的兴起是由历史实践产生的。

首先,监管方面有引导,证监会推动基金行业去明星化,支持团队制管理,以降低对单一基金经理的依赖。

其次,基金公司需要人才梯队建设。共管模式,特别是老带新,是基金公司培养新人的主要方式。例如兴证全球基金,其"研究员-基金经理助理-双基金经理共管-独立管理"的递进式培养路径就是典型。

第三,策略互补是产品可持续盈利的需要。单一基金经理难以全面覆盖,需要通过共管来拓展能力圈和分散决策风险。

第四,规模管理需要。当基金规模不断扩大时,增聘基金经理可以提升能力圈,分担管理压力。王兆江表示,共管模式虽然有诸多优点,但在实践中也面临一些挑战,职级和规模的差异确实可能加剧决策分歧。

如果权责划分模糊,两位基金经理的职责和权限没有明确界定,容易导致沟通成本增加和决策效率下降。而投资风格也会产生冲突,每位基金经理都有自己的投资风格和理念,如果缺乏有效的协调机制,容易形成"四不像"产品,无法发挥任何一方的优势。此外,假设考核机制不合理,比如公司对共管基金的考核机制不能准确反映各自的贡献,也有可能发生冲突。

“不过,职级高低本身并不直接导致决策冲突,关键在于是否建立了清晰的协作机制。即使是职级不同的组合,只要有合理的分工同样能够高效协作。”王兆江认为。

大型基金在配置顶流和中生代这一组合时,应该如何设计协作机制,以避免矛盾?

图源:罐头图库

王兆江对此认为,首先,要明确分工,他建议采用分仓管理,明确各自负责的资产类别或行业板块;其次建立定期资产配置决策会议制度,形成统一决议;此外要采取差异化考核激励,考核机制应能准确衡量各自贡献;最后还要完善信息披露,及时披露增聘后各位基金经理的具体工作内容和角色,才能避免基金经理共管基金中的矛盾。

此次鹏华基金经理互殴传闻虽已被否认,但随着行业竞争加剧,业绩考核压力、投资决策等分歧将逐渐凸显。公募机构在快速扩张的同时,建立有效的协作机制,强化内部管理,充分发挥共管模式的优势并分散风险,才能更好地保障投资者权益。