程强、翟堃、高嘉麒(程强系德邦证券研究所所长、首席经济学家、中国首席经济学家论坛理事)

PART.01 市场概览

2025年9月29日周一,A股市场呈现小幅放量态势,非银金融、有色金属等板块表现活跃,成为市场亮点。与此同时,30年期国债期货出现明显下行,商品期货市场则多数下跌,其中沪银价格再创新高,而焦煤焦炭则领跌市场。

PART.02 市场行情分析

1)股票市场:多线共振,深成指刷新阶段新高

市场小幅放量,深成指创阶段新高。今日A股市场整体呈现震荡上行走势,各主要指数均有所上涨。截至收盘,上证指数涨0.9%报3862.53点,深证成指涨2.05%,刷新阶段新高,创业板指涨2.74%,逼近前高。此外,北证50涨0.69%,科创50涨1.35%,万得全A涨1.37%,万得A500涨1.67%,中证A500涨1.48%。A股全天成交2.18万亿元,较上日略有增加。

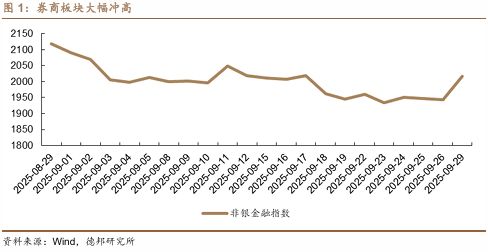

热点频现,非银、有色等多线共振,防御板块表现欠佳。今日行业板块呈现多线共振格局。盘面上,有色金属、电力设备等板块受周末政策驱动,早盘表现活跃,带动指数由跌转涨。进入午盘,非银板块大规模活跃,板块最高涨至6.08%,带动指数全面冲高,终收报3.84%。而下跌方面,煤炭板块下跌0.84%,银行板块下跌0.46%,红利板块走势稍弱,或受市场整体风格影响。

维持高位震荡观点,短期综合配置,中长期科技预计仍是主线。时值国庆长假节前,各类机构或有一定调仓行为。但从板块表现来看,一方面科技板块持续强势,另一方面今日活跃的电力设备及有色金属陆续有政策出台,A股市场慢牛格局仍在持续。再者,十月相关宏观事件预期良好,四中全会10月20日召开,美国方面十月降息预期也有所提升。可以看到在10月较好的预期下短期内市场抢筹明显增加,但也应看到临近月末沪指有更大收出长下影线的趋势。短期内我们维持高位震荡观点,建议综合配置。中长期来看,我们认为当前全球仍处于人工智能技术革命带来的产业持续提升拉动阶段,结合美联储降息之后全球流动性宽松开启,以科技板块为代表的新兴产业仍有望带动市场震荡上行。

2) 债券市场:国债期货普遍收跌,资金面变化较小

国债期货收跌,30年期跌幅较大。今日国债期货市场整体呈现下跌态势,各期限主力合约均录得不同程度的跌幅。截至收盘,30年、10年、5年、2年期国债期货主力合约分别下跌0.47%、0.01%、0.04%、0.02%。

资金面变化较小。今日国内资金面情况整体保持稳定,但短端与长端利率出现分化。隔夜SHIBOR报1.3111%,较前一交易日下行0.15BP,14天期上行3.05BP。公开市场操作方面,人民银行9月29日公告称,以固定利率、数量招标方式开展了2886亿元7天期逆回购操作,操作利率为1.4%。今日公开市场有2405亿元7天期逆回购到期,实现净投放481亿元。

短期延续博弈,政策面和经济走势值得关注。短期来看,央行通过大规模逆回购操作释放流动性,有助于维持资金面的宽松环境,对国债期货价格带来一定支撑。今日除30年期受市场影响有所下跌外,其余价格大致保持稳定。从经济基本面来看,当前或仍处弱复苏阶段,内需不足问题未根本改善。明日将公布9月PMI数据,若经济复苏不及预期,央行可能继续采取宽松政策,从而推动国债期货价格进一步上行。

3) 商品市场:银价新高,黑色调整

商品市场多数下跌。今日国内商品期货市场多数下跌,贵金属板块表现强势,黑色系则遭遇重挫。其中,贵金属涨幅居前,沪银涨3.9%,沪金涨1.3%;焦炭(-4.2%)、焦煤(-5.0%)跌幅居前。整体来看,美联储降息推动贵金属走强,而黑色系受前期涨幅较大和下游需求影响有所调整。

金银比持续修复,持续看好贵金属长期行情。展望10月,当前市场对美联储进一步降息的预期有所加强。截至9月29日,10月29日美联储FOMC会议进一步降息的概率为88.7%,前一日为87.7%,降息交易持续进行,带动贵金属价格屡创新高。针对白银来看,近期金银比正呈逐步修复趋势,截至9月26日,伦敦市场金银比约为83.5,2000年以来金银比均值约为68.9,未来仍有望对银价有所带动。中长期来看,美联储开始进入新一轮降息周期,实际利率下行有望推动黄金定价上移,同时叠加地缘政治博弈不确定风险,均进一步支撑贵金属价格延续偏强趋势。

反内卷初现成效,静待后续需求落地。近期,国家统计局发布2025年1-8月份工业企业利润数据。受市场需求增加、价格回升、成本有所下降等因素带动,1-8月份,全部规模以上工业企业利润增长2.5个百分点。其中,钢铁行业同比扭亏为盈,实现利润总额837.0亿元;有色行业利润增长12.7%,较1-7月份加快5.8个百分点。短期内反内卷政策成效初现,结合前期钢铁、建材等重点行业政策已逐步落地,且周末也对有色金属行业稳增长工作做出部署。我们预计后续市场或开始走向“情绪退潮、基本面回归”的特征,且未来进一步走势或将更多由供需决定。多晶硅、纯碱、玻璃、煤焦等前期跟随反内卷波动较大的工业品,未来产业库存去化与终端需求改善节奏或将成为决定价格走势的关键因素。

PART.03 交易热点追踪

2) 近期核心思路总结

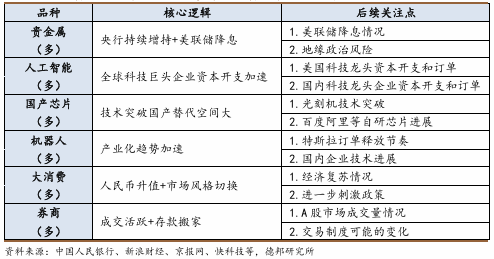

权益方面,伴随一系列宏观事件和政策落地,结合指数处于高位,当前市场短期或将开启震荡,市场风格或将由“科技领涨”转为“均衡配置”。我们判断主线的科技板块内部的强逻辑细分品种仍将有不错表现,红利板块也将凸显配置价值。中长期来看,美元降息周期释放全球流动性,国内经济复苏和科技产业加码,中长期仍持续看好A股市场。

债市方面,短期国内暂无降息,叠加股市资金分流跷跷板,交易层面仍有一定压力;但中长期来看,资金面宽松仍有空间,深度贴水的超长期国债期货性价比凸显,配置价值有望进一步提升。

商品方面,贵金属和有色金属因全球流动性的宽松,涨价或将更流畅,值得长期布局。工业品方面,反内卷逐渐进入深水区,当前时间点更多的行情来自于供给端博弈,板块受政策预期波动或将放大,建议积极跟随政策落地节奏。

风险提示:中美贸易摩擦加剧,美联储降息节奏不确定,反内卷政策落地不确定。