在资本市场的博弈中,企业控制权的更迭往往暗含行业生态变迁与企业生存策略的调整。近日,国内汽车冲压模具龙头天汽模(002510.SZ)实控人第四次启动控制权转让程序,拟将股权出售给乌鲁木齐国资,这一动作再次引发市场对制造业细分领域生存状态的关注。

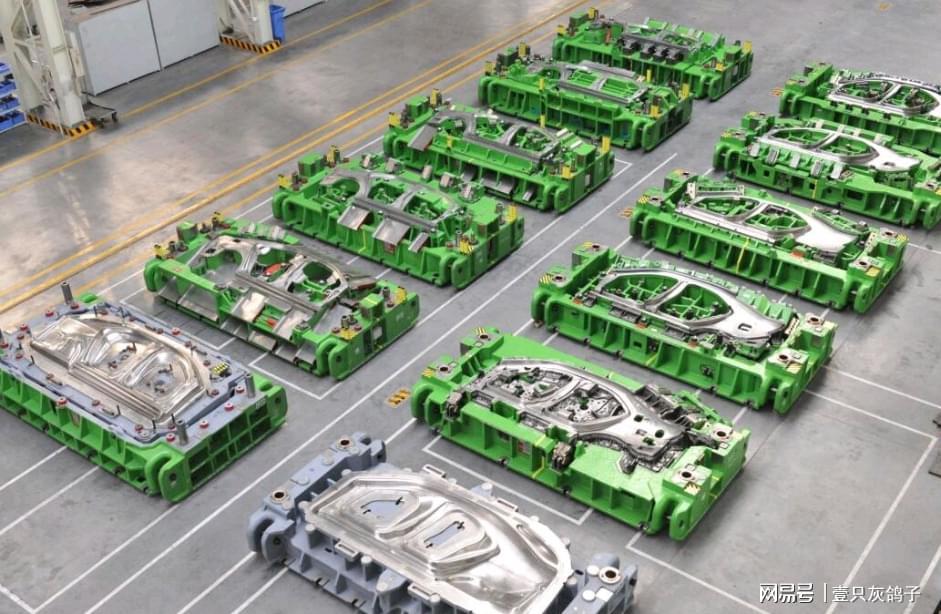

汽车冲压模具是整车制造的核心环节之一。该工艺通过常温下对金属板材施加压力,使其发生塑性变形或分离,从而获得车门、引擎盖等70%以上的汽车零件。相较于需要高温处理的铸压、锻压工艺,冲压工艺具有成本低、效率高的优势,其成本占整车总成本的20%-30%。

然而,这个与汽车产业深度绑定的行业,却长期处于“高度分散、竞争惨烈”的状态。数据显示,中国汽车冲压模具行业前五名企业市占率合计不足7%,即便身为龙头的天汽模,其市场份额也仅2.75%。行业低门槛特征显著——据业内人士透露,开办一家小型冲压件厂仅需十几万元初始投资,购置普通冲压机即可运营。

在整车价格持续下行的压力下,冲压件企业作为成本控制的关键环节,承受着巨大的降价压力。2025年上半年财报显示,天汽模实现营业收入约10亿元,但净利润仅2000万元,净利率低至2%。这样的盈利水平,既难以支撑技术升级与规模扩张,更让中小企业生存空间愈发逼仄。

天汽模自2010年上市以来,累计分红仅3.5亿元,按实控人持股比例计算,八位实际控制人合计获得分红约1亿元,平均每人现金回报有限。更关键的是,2020年因疫情、行业周期及自身经营问题,公司出现超8亿元巨额亏损,这一冲击让实控人意识到:依赖主业持续盈利的风险远高于通过控制权转让一次性变现。

对比上市以来分红总额与此次控制权转让作价(10亿元),后者是前者的近10倍。从财务逻辑看,实控人选择“卖身”而非“守业”,实为理性经济人的选择。

天汽模的控制权转让之路充满波折,四次尝试折射出市场态度的转变:

天汽模的“卖身之旅”始于2003年国企改制为职工持股企业,如今若成功售予国资,将形成“国资-民资-国资”的循环。实控人四次寻求转让控制权,表面是“套现心切”,实则反映出汽车冲压模具行业的整体困境——即便是龙头企业,也难以实现可持续的高质量增长。

对于接盘方而言,无论是国资还是民资,都需审慎评估行业趋势与企业真实价值。天汽模能否最终“嫁入”国资仍存变数,但这场持续数年的控制权转让,已成为观察中国制造业细分领域生存状态的典型样本。