*此图由AI生成

作者| 史大郎&猫哥

来源| 是史大郎&大猫财经Pro

美联储如期降息25基点,加拿大随即跟进,全球多国央行或开启降息周期。这场由美元主导的全球货币宽松,是否意味着新一轮‘大放水’时代来临?对中国股债汇房市场又将产生怎样的连锁反应?

中国央行每月20日公布LPR报价,本周一(9月22日)需重点关注政策动向。

美元降息将引发全球资本重新配置,资金将流向收益率更高、安全性更强的资产。这场财富大迁移,将如何重塑中国资产价格?

本文将从历史规律、政策逻辑、市场影响三个维度,全面解析美元降息对中国经济的深层影响。

一、美元潮汐:全球财富收割的底层逻辑

作为全球储备货币,美元通过‘加息-降息’周期实现财富收割:加息周期吸引全球资本回流美国,导致新兴市场资金外流、资产贬值;降息周期则推动美元外溢,低价收购全球优质资产。这种‘剪羊毛’机制,在过去三十年反复上演。

本世纪以来,美国经历三次典型降息周期:

历史数据显示,每次大降息都伴随美股显著上涨,但本次降息或呈现不同特征。

二、本次降息:防御性调整而非危机应对

猫哥分析认为,本次降息属于防御性调整,预计年内降息75基点,明年总规模不超过150基点。这与前三次‘衰退型降息’有本质区别:

1. 政策动机转变

前三次降息均因经济濒临衰退,而本次属于预期管理。美国内部矛盾激化,对华遏制策略失效,迫使政策转向。特朗普政府曾试图通过高息吸引资金回流,但中国通过内循环、新质生产力等策略成功应对。

2. 就业数据造假暴露

美国统计局2024年就业数据最初显示新增180万,后下修91万,暴露数据泡沫。这种依据失真数据维持高息的政策,最终因内部政治博弈而调整。

3. 政策工具受限

美联储政策依赖就业和通胀数据,但当前数据可靠性存疑。特朗普政府通过人事调整影响美联储决策,迫使政策转向宽松。

三、对中国资产的多维影响

美元降息周期开启,为中国政策调整创造窗口期,股债汇房市场将呈现差异化反应:

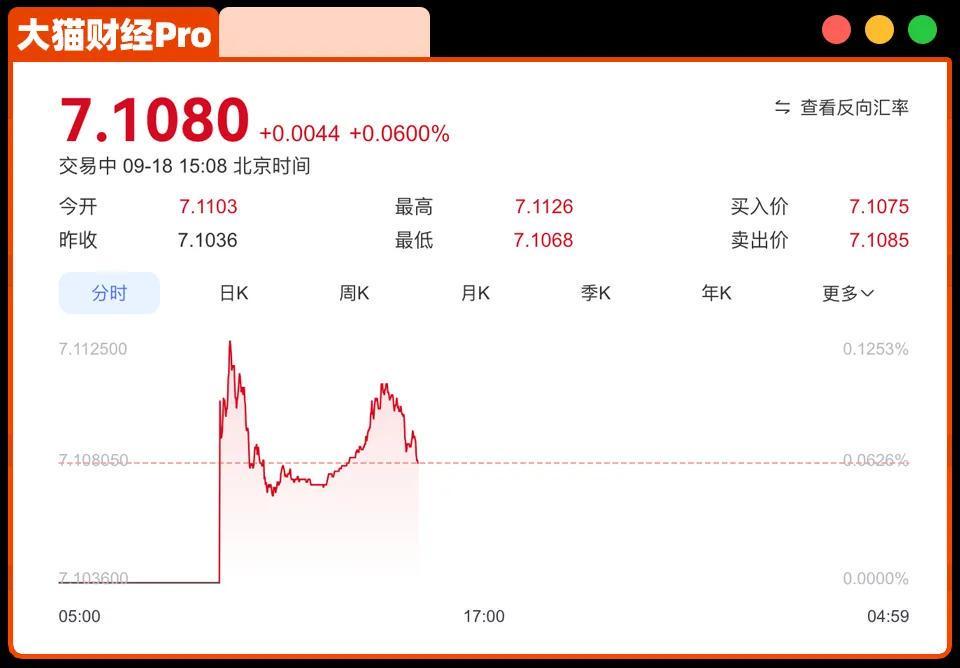

1. 汇率:7.1关口下的政策主动权

人民币汇率突破7.1,创年内新高。在出口同比增长7.2%的背景下,汇率升值未对出口造成冲击,显示中国经济的韧性。7.1汇率水平为政策调整提供充足空间,既可稳定汇率预期,又能通过适度贬值刺激出口。

2. 股市:科技牛市的双重驱动

历史数据显示,1995年、2007年美元降息周期中,A股分别上涨3倍和1倍。当前市场环境下,房地产投资属性弱化,股市成为主要资金蓄水池。科技板块受创新驱动和海外需求支撑,吸引力显著增强。但需警惕获利盘回吐风险,9月2日市场波动即为典型案例。

3. 债市:外资配置热情升温

在美元降息引发资产重估背景下,外资对国债和政策性金融债的兴趣明显提升。央行通过买断式逆回购操作已连续四个月投放1.3万亿流动性,支撑债市表现。

4. 楼市:利率下调空间打开

二季度建行房贷利率已降至3.08%,若跟随美元降息75基点,房贷利率或进入‘2字头’时代。但需关注银行净息差压力,政策可能采取‘降准+降息’组合拳。

四、投资策略:把握窗口期,警惕短期波动

9月22日LPR调整成为关键观察点。政策可能采取‘先降准后降息’的渐进式策略,或通过逆回购操作持续释放流动性。‘金九银十’传统旺季下,降息降准的直接刺激效果更显著。

但投资者需保持谨慎:

在这场由美元降息引发的全球资本重配中,中国资产迎来历史性机遇,但需以耐心应对短期波动,把握结构性行情。